震荡行情下,投资一揽子基金的公募FOF产品备受追捧。

今年以来新成立的FOF规模超过780亿元,较2020年全年大增152.94%。从近一年维度看,FOF平均收益率达到了12.35%,赚钱效应突出。

分析人士指出,随着居民资产配置比例中的基金资产占比上升,投资确定性高的FOF基金将越来越受到投资者认同。

今年以来规模大增783.96亿元

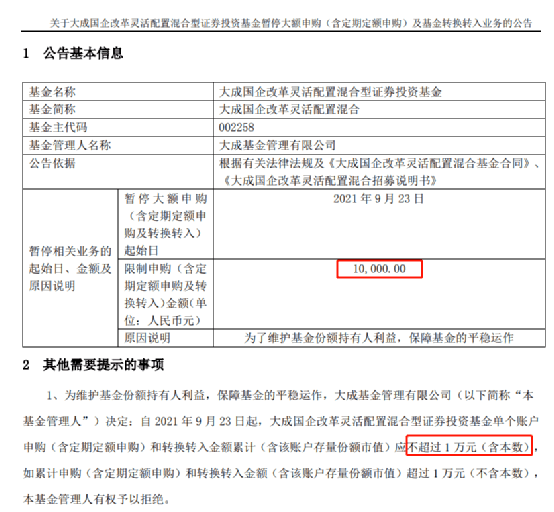

Wind数据显示,截至9月22日,今年以来共有46只FOF成立,合计规模783.96亿元,较2020年全年成立的59只FOF309.94亿元的规模猛增152.94%。此外,从2017年10月开闸至今的近4年里,FOF总规模已达1791.39亿元,而今年不足10个月的时间,新成立的FOF就贡献了43.76%。目前,仍有10只FOF正在发行,4只FOF等待发行。

今年以来成立的46只FOF中,19只规模在50亿元以上。交银招享一年持有以89.90亿元的规模位居第一,其次是兴证全球优选平衡三个月持有(79.15亿元)。此外还有广发核心优选六个月持有、兴证全球安悦稳健养老一年持有、浦银安盛嘉和稳健一年持有、嘉实民安添岁稳健养老一年持有、民生加银稳健配置6个月等,规模也都在50亿元以上。

华夏基金资产配置部总监许利明指出,中国居民资产配置的重心正从房产向资本市场转移。随着居民资产配置比例中基金资产占比上升,投资确定性高的FOF基金更容易受到投资者认同。

基金业协会数据显示,截至今年7月底,公募基金规模和数量分别为23.54万亿元和8481只。按照上述1791.39亿元的FOF规模计算,FOF基金规模占比目前尚不足1%。

实现更高风险收益比

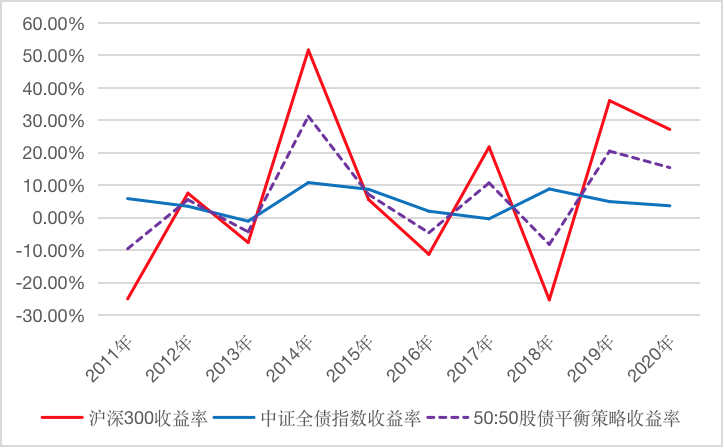

许利明指出,FOF之所以受到投资者欢迎,与基金投资情况逐渐复杂有关。股票市场有两大特点,一是市场波动大,二是不同股票之间差异大。从过去几年情况来看,投资者逐渐认识到“炒股不如买基”。而FOF通过深入研究各个基金特征,对各个基金进行有目标的选择并不断优化,以实现投资风险的二次分散,对投资的波动进行二次平滑,可以实现更低的收益波动、更确定的收益目标,实现更高的风险收益比。

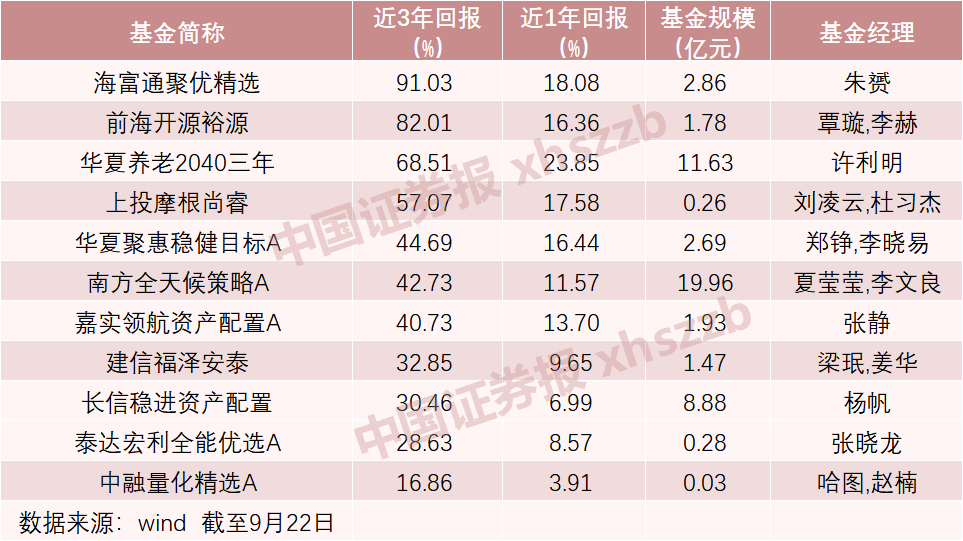

Wind数据显示,从近三年维度看,有统计数据的11只FOF收益率均在10%以上,其中有4只基金收益率超过了50%。海富通聚优精选以91.03%的收益率位居第一,前海开源裕源收益率82.01%排名第二,其后是华夏养老2040三年(68.51%)、上投摩根尚睿(57.07%)。

从近一年维度看,FOF投资收益同样稳健。Wind数据显示,131只成立时间在1年以上的FOF,近一年来平均收益率达到了12.35%。具体看,131只FOF中有130只收益率为正,其中有11只基金收益率超过了20%。华夏聚丰稳健目标以39.41%的收益率位居第一,跟随其后的是广发锐意进取3个月(27.29%)、华夏养老2050五年(24.35%)。

平安基金FOF投资总监代宏坤表示,随着刚兑打破以及投资者逐渐成熟,跨资产配置需求越来越强烈,单一资产已很难满足投资者的多样化需求。权益资产长期投资价值显著,但是短期波动太大;固定收益资产走势较为稳健,但收益率相对偏低。未来,公募FOF会在资产多元配置中占据重要位置。

多维度提升FOF投资质量

代宏坤表示,基金经理的能力范围和边界、在特定风格下的操作连贯性等核心问题,是选择FOF产品的重要维度。

一是跨行业分散投资风格。这类基金经理一般通过紧密跟踪市场变化进行动态调整,虽然不是市场里最拔尖的,但长期来看回撤控制较好,净值曲线较为平稳;二是持股集中度特别高的基金经理。他们有着较为深厚的产业知识积累,聚焦在消费、科技、医药等几个核心赛道。在轮动板块与持股一致时,收益率可能较高,但容易出现大的净值回落。

在谈及长期投资时,许利明指出,长期投资意味着投资者试错机会减少。普通投资者之所以难以长期持有,是因为在资产确定性不足情况下很难“孤注一掷”。唯有当标的资产具有足够强的确定性,投资者才能放心去长期投资。

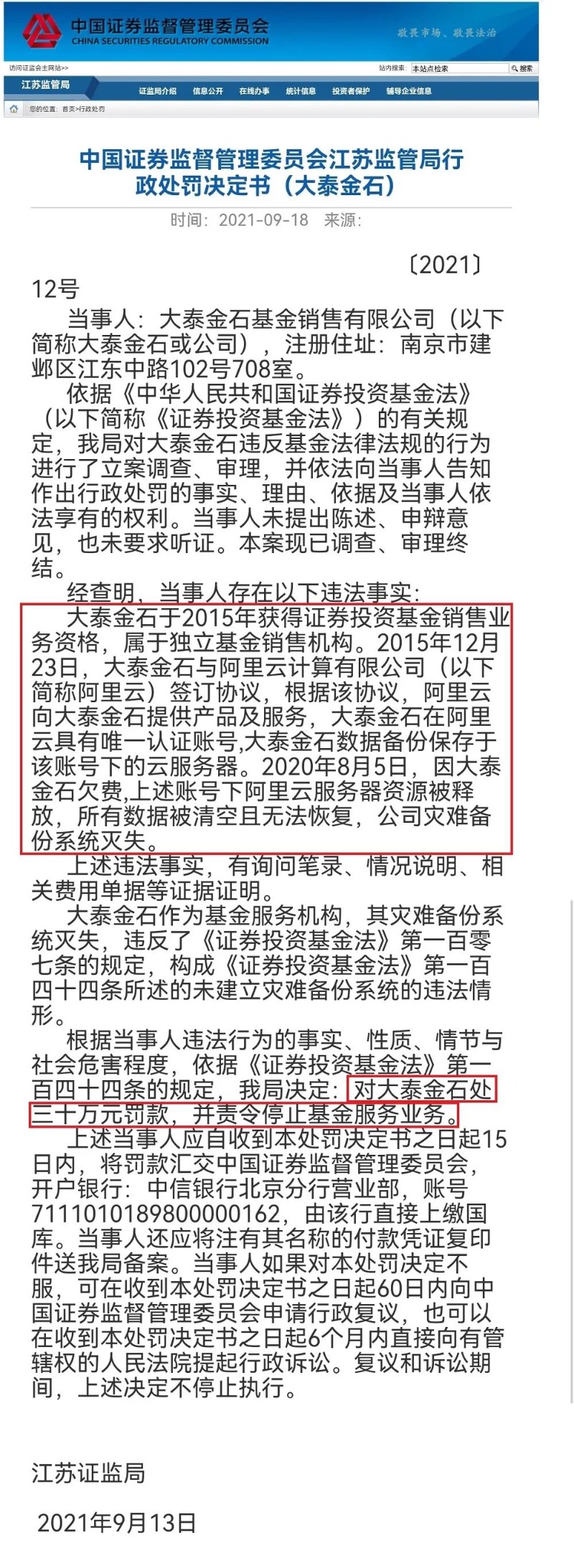

为提升胜率,很多公募在产品筛选方面运用了科技赋能手段。

平安基金MOM投资总监夏添凉表示,截至目前,平安基金已搭建起“一站式”智能化资产配置管理系统。该系统涵盖“资本市场和基金经理人研究、MOM/FOF投资组合构建、实时投资组合主动管理、风控及业绩归因”四大模块。他表示,基金经理过往业绩的可解释性、过往业绩的实现路径、是否具备稳定性等方面均值得重点关注。

编辑:徐效鸿