每经记者 王砚丹每经编辑 何剑岭

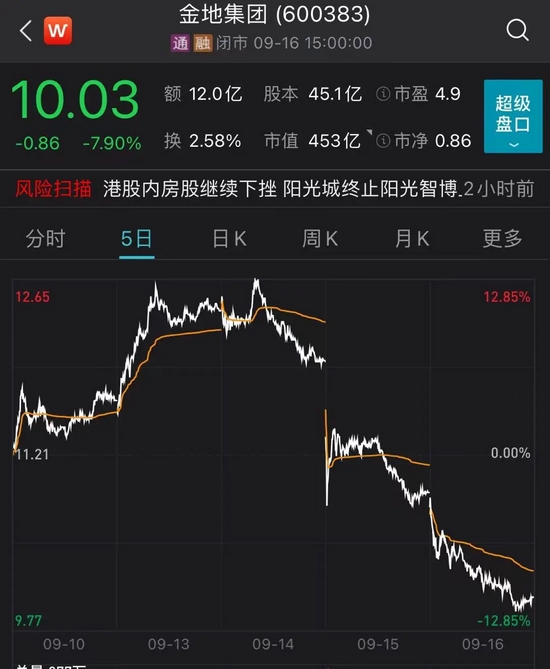

经过此前调整,9月16日煤炭、钢铁板块再度受到资金关注。

对于本轮资源股行情,业内更喊出“价格不止、股票不停”的观点。尽管市场分歧依然较大,但在机构配置比例偏低、短期供需偏紧的背景下,相信行情依然没有结束。

那么,本轮资源股行情究竟如何定性?持续性又将如何把握呢?9月16日下午,招商基金均衡投资专家李崟做客每经APP《昊哥的下午茶》直播间,就煤炭、钢铁板块后市可能存在的机会和风险与投资者作了分享。

李崟受访者供图

李崟受访者供图三大逻辑支撑本轮上涨

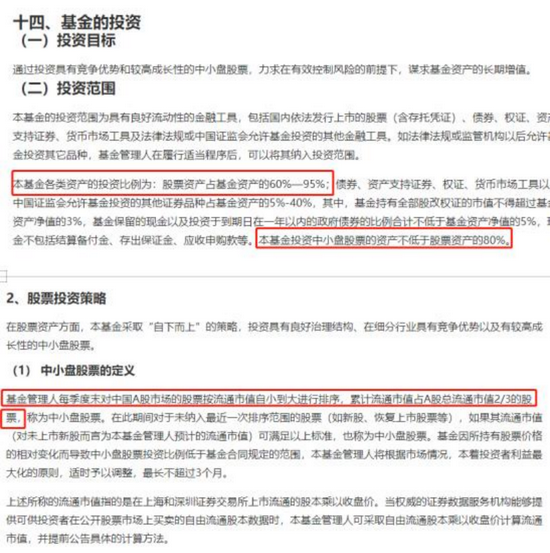

李崟指出,本轮钢铁、煤炭、有色上涨主要由以下三大逻辑支撑:

一是2016年以后的供给侧结构性改革以后,解决了过去一些长期存在的问题,钢铁、煤炭、有色等过去所谓周期性行业已经出现了一些非常明显的变化,体现在上市公司报表中就是盈利稳定性增强。

二是2020年疫情以后,全球在货币政策上大多采取了宽松状态。与2008年金融危机全球宽松时流动性基本都堆积在金融体系不同,本次全球性货币宽松切实拉动了实体需求。这是与过去货币宽松最大的不同,也是本轮大宗商品价格以及相关行业股票价格上涨最大的逻辑。

三是从估值来看,由于煤炭、钢铁等行业周期性减弱,盈利能力增强,导致其每股净资产也在不断积累。此外,以钢铁股为例,与十几二十年前相比,我国钢铁上市公司尤其是龙头公司的全球竞争力已明显增强。在这种情况下,今年半年报显示,煤炭、钢铁等行业出现了PB、PE双低情况,这是一个难得的投资大机会。

三季度钢铁盈利仍较好

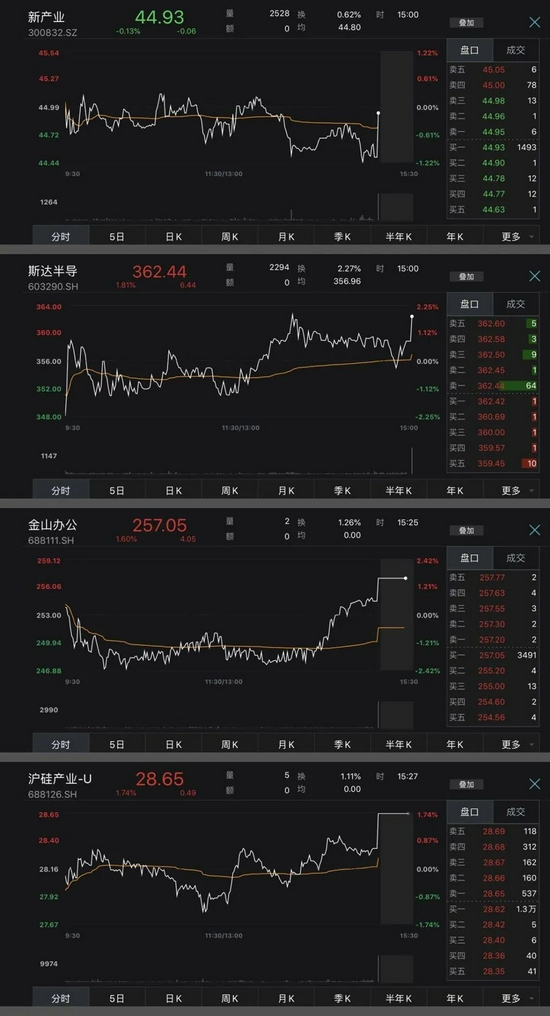

李崟同时向投资者分析了钢铁行业的最新数据,以及最新的投资建议。

他指出,从刚刚拿到的8月份钢铁行业整体产量数据来看,钢铁行业产量无论同比还是环比都在下降,这说明我国现在的限产政策已比较到位。

价格方面,钢铁成品价格下跌幅度远远小于上游铁矿石跌幅。某龙头钢铁公司销售软件APP显示,钢铁成品的最新价格较上半年仅小幅下降,但铁矿石价格已经腰斩。这是比较符合国家利益、产业政策的一种局面。

因此,李崟预计,三季度主要钢铁上市公司的盈利水平依然比较好,可能又会超出市场预期,因为市场当时觉得二季度就是今年钢铁上市公司盈利的高点,三季度又要下滑。

他同时强调,现在虽然钢铁板块已出现了上涨,但国内钢铁企业龙头的PB水平只有1.2倍左右,长期给予它们如此低的估值是不合理的,这是市场的偏见。投资应打破这种偏见,尽量选择一些全方位的机会。

煤炭价格已到较高水平

同时,李崟也指出,煤炭的投资逻辑与钢铁有所不同。总体而言,钢铁其实属于中游的加工制造业,但煤炭确实是资源类的,所以两者投资的根本逻辑还不太一样。

具体而言,经过了五六年的供给侧结构性改革后,煤炭上市公司规范化水平提高、供需缺口以及叠加比较低的估值水平是本轮上涨的基础。

事实上,在“双碳”战略背景下,煤炭行业产能增加有限。一个煤矿从批复到投产,中间可能会经过五年以上的时间。对于煤炭的需求一直缓慢增长,如电动车等,都需要新增电力支持。即使新能源电力投资非常火热,总体而言,新能源在电力行业中占比还很小、稳定性也不如火电。“双碳”是长期远景目标毫无疑问,但目前阶段仍然离不开对火电的需求。

他指出,总体而言,煤炭估值方面与钢铁相似——长期破净,以“破产价”交易。其实盈利方面,一些动力煤龙头上市公司盈利又好、分红又高,因此前期煤炭股的上涨也可以视作一次向合理价值的回归。

不过,李崟强调,与钢铁不同的是,目前煤炭价格已经到了较高水平。以目前价格来看,火电行业亏损比较严重,而电力涉及到民生问题,这样下去将难以持续。从这个角度来看,目前已经很难明确回答煤炭价格是否还将继续上涨,而煤炭板块在经过了前期上涨后,风险可能也在逐渐累积。