全世界的资金似乎都在疯炒“元素周期表”。

这一次轮到了铀(U),首先是美国散户疯狂爆炒全球第二大铀矿生产商Cameco (卡梅科),短短16个交易日股价飙涨超73%;另外,全球铀相关的上市公司都被遭到了资金爆炒,在港股上市的中广核矿业(01164.HK)更是暴涨超140%。

现货市场上的铀也遭到资金疯抢,加拿大的一只实体铀信托基金(Sprott Physical Uranium Trust)在现货市场大肆购买铀,截至目前,该基金已累计购买了近2500万磅铀,相当于全球铀消费量的14%左右,净资产价值已突破10亿美元。

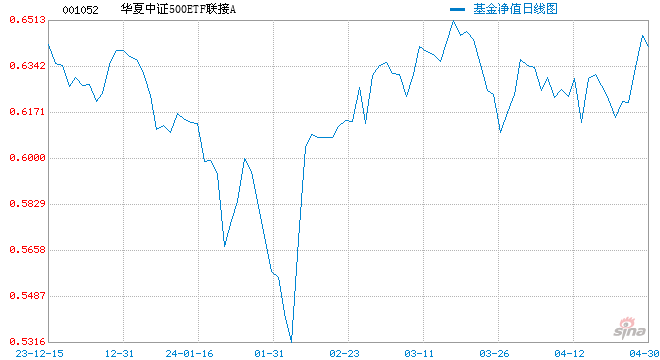

铀矿上市公司被爆炒的本质原因是,全球铀资源的供需格局正在发生巨变,铀价已经蠢蠢欲动。自8月份以来,铀价格从低点累计上涨已超40%,纽约市场交易的铀期货价格近期一度升至每磅43.55美元,创下了7年来的新高。

分析人士指出,在全球“碳中和”的蓝图之下,核能作为清洁能源的重要性开始凸显,全球铀资源的供需格局正在发生变化,未来需求增长是大概率事件,而供给端却在下降,铀价格或将继续走牛,这是近期全球市场资金疯狂炒铀的根本原因。

突然飙涨140%,市场为何盯上了铀?

美国散户们又盯上了“新猎物”,也来自于元素周期表。

近日,在美国散户“大本营”——WallStreetBets论坛中,一家不知名的上市公司——卡梅科的热度迅速飙升,当前的热度已经超越苹果、特斯拉和阿里巴巴,成为了美国散户讨论最激烈的个股。

据资料显示,卡梅科是全球第二大铀矿生厂商,占世界铀产量的16%,总部位于加拿大萨斯。

在WSB论坛上,美国散户直接将铀矿及相关上市公司比拟为“下一个游戏驿站”,又是一次暴富的机会,相关话题的讨论非常激烈。与此同时,卡梅科的股票已提前被资金爆炒,8月19日至9月13日期间,股价最大涨幅已超过73%,9月13日盘中,一度突破了2011年8月以来的最高点。

在论坛上,美国散户们认同的一条逻辑是,中、美、英国等大部分国家正在努力推动核能在全球气候变化、碳中和的努力中发挥作用,这将刺激全球对铀矿的需求,进而扩大铀对投资者的吸引力。

其实,除了卡梅科以外,全球铀交易相关上市公司的股价都在上涨,9月13日,在悉尼期货交易所交易的半岛能源公司、澳大利亚能源有限公司、Bannerman能源的股价均大涨超25%,在英国上市的Aura Energy能源的股价上涨超过35%,铀矿ETF基金公司Yellow Cake股价上涨了13%。

在港股上市的中广核矿业(01164.HK)的股价表现也非常强劲,9月13日暴涨超34%,9月15日再度刷新新高,而自7月27日以来,股价累计涨幅更是超过140%。

据资料介绍,中广核矿业是亚太地区唯一一家纯铀业上市公司,也是背靠核电集团的纯铀业上市企业。今年7月,中广核矿业在行业底部完成了对优质铀矿资源,即哈萨克斯坦奥尔塔雷克49%股权的收购,使得公司拥有权益资源量增长87%提升至4.3万吨,且2021年预计天然铀产品总包销量将达到980吨,同比2020年增长近70%。

市场预期,至2025年时,若该公司旗下的矿山均达产,中广核矿业的年度权益产能将增至1935吨,是2020年的3.3倍。在“量价齐升”的双轮驱动下,最具弹性的中广核矿业或成此轮天然铀大牛市中的最大受益者。

那么,为何沉寂多年的铀矿突然引起市场关注,被资金爆仓?

主要原因或许有2个,首先是,来自于加拿大的一只实体铀信托基金在现货市场上抢购铀,累计买入量已接近2500万磅,相当于全球铀消费量的14%左右,引起全球市场关注;另外,更深层的原因是,全球铀矿的供需格局正在发生巨变,铀价已经提前大涨。

导火索:基金疯狂囤货

铀矿上市公司被资金追捧的导火索,或许来自于一只基金在现货市场上对铀进行疯狂扫货。

自8月中旬开始,加拿大投资公司Sprott发行的一只实体铀信托基金(Sprott Physical Uranium Trust)在现货市场大肆购买铀,并实时披露具体购买情况。据Sprott网站数据显示,截至目前,该基金已累计购买了近2500万磅铀,相当于全球铀消费量的14%左右,上周仅一天就曾买入85万镑之多,净资产价值突破10亿美元。

与此同时,生产商为了锁定低价大量购买,大量资金开始流入Sprott基金。上周五,Sprott基金将其实物铀购买量扩大10亿美元至13亿美元。

该基金的大量买入,持续引发市场关注,进而导致全球铀价格和铀相关的股票价格持续上涨,Horizons ETFs投资经理Nick Piquard预计,未来几个月铀价格将飙升至每磅60美元以上,比目前在纽约交易的期货价格高出约40%。

铀市场体量本就不大,突然涌现出如此庞大的购买力,直接引爆了铀价。自8月份以来,铀价格从低点累计上涨已超40%,纽约市场交易的铀期货价格近期一度升至每磅43.55美元,创下了7年来的新高。

实际上,自今年3月以来,已有嗅觉敏锐的资金开始流入了天然铀行业,包括英国Yellow Cake Plc、加拿大Denison Mines、美国Uranium Energy和enCore Energy、澳大利亚Boss Energy等公司均直接从市场中购买现货铀。据不完全统计,上述公司合计至少买入了超1215.5万磅的现货铀。

Sprott在7月发布的公开市场文件中也强调,从历史上来看大量非公用事业的买家涌入会推动铀价走高,而2021年预期将会是过去十年来投资卖家入场最凶猛的一年。

摩根士丹利的一份报告指出,国际投资者对铀重新产生了浓厚兴趣(主要是通过Sprott的实物铀信托基金),是该行业眼下复苏的主要推动力,这显然已不是秘密。

全球铀的供需格局巨变

铀矿上市公司被爆炒的本质原因是,全球铀资源的供需格局正在发生巨变,铀价已经蠢蠢欲动。

首先来看需求端,铀作为核燃料,其需求量直接取决于全球核能的发展,在全球“碳中和”的蓝图之下,各国都面临着碳减排的压力,核能作为清洁能源的重要性开始凸显。

在2021年的《政府工作报告》中,首提了积极发展核电,到2035年,中国在运与在建的核电总装机容量将达到2亿千瓦。而中国目前只有51座核反应堆正在运行,装机总容量为0.53亿千瓦,照此推算,中国核反应堆的建设将以每年6-8台的速度推进;

再看美国,对核电的发展也十分积极。此前,美国参议院通过1.2万亿美元的基建法案,其中将有60亿美元在未来几年以财政补贴的方式面向核电产业,提高现有在运机组的营利性,缓解机组关停情况;

另外,日本也大概率将重启核电站。日本行政改革大臣河野太郎(Taro Kano)表示,日本需要重启封存的核电站,以落实在2050年实现碳中和的目标。

而除中国、美国和日本外,全球其他的主要国家亦给出了“碳中和”时间表,减排目标明确,核能作为清洁能源迎来加速发展已是大势所趋。

部分市场人士表示,全球对核能态度的转变可能将标志着核工业的巨大变化,并导致未来几年铀需求激增,生产商将寻求尽快购买以锁定库存。

据世界核能协会预计,铀需求将从2021年的1.62亿磅上涨至2030年的2.06亿磅,到2040年还将进一步攀升至2.92亿磅。

在市场需求前景向好的情况下,铀矿的供给端情况又如何呢?

据统计,2011年之前活跃的铀矿公司超过500家,现在已经减少到20多家,其中最大的铀矿Pure player CCJ最大的铀矿还停产了。同时,由于在过去几年中铀价持续低迷,各公司投入到矿山建设的资金极少。

而天然铀矿山的开发周期是48-60个月,意味着,在未来较长的时间内,铀矿供给大幅增长的难度较大,且新矿山的建设必须有更高的铀价做支撑才有可能开启,这将使供给与需求的剪刀差将不断拉大。

根据预计,铀供应在2025年将下降15%,到2030年甚至会下降50%。在需求持续增长,供给不足的情况下,供需差将越来越大,刺激铀价持续上涨。

业内人士指出,全球铀资源的供需格局正在发生变化,未来需求增长是大概率事件,而供给端却在显著下降,铀价格或将继续走牛,这是近期全球市场资金疯狂炒铀的根本原因。

三大炒股神器免费领取!数量有限,先到先得>>