今年春节后,市场风格发生明显切换,大市值白马股持续震荡下行,资金开始流向中小盘。

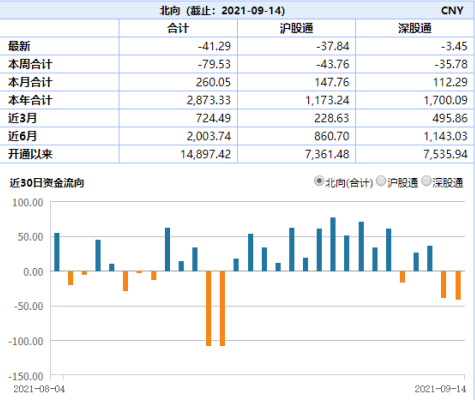

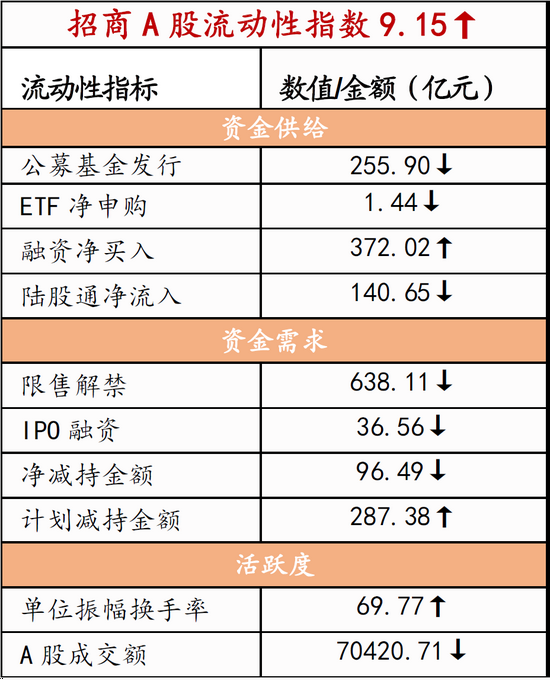

以中证500指数为代表的中小成长股也成为北向资金的主要流入标的。Wind显示,截至9月10日,中证500指数成分股的年内北向资金净买入额为683.66亿元。

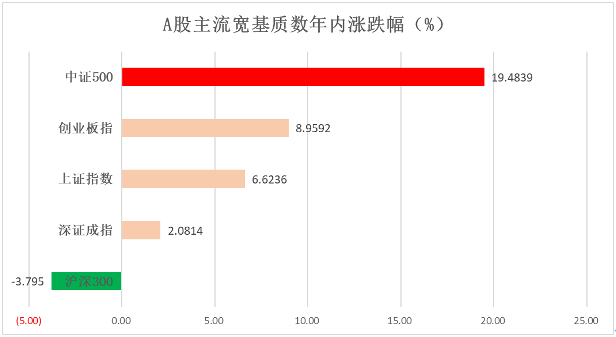

这也直接推动了代表中小盘股的中证500指数强势上涨。其今年走势明显强于A股三大指数(上证指数、深证成指、创业板指)。截至2021年9月10日,中证500指数报收7607.47点,年内跑赢沪深300指数23.28%。

(数据来源:Wind,2021.1.1-2021.9.10,指数表现不代表基金表现,也不预示未来表现)

这是个什么样的指数?

今年来持续大涨,它到底好在哪?

有怎样的投资价值?

又该如何去配置呢?

今天机智姐就跟给大家聊聊中证500指数。

中证500指数好在哪?

中证500指数是A股最具代表性的中小盘创新成长风格指数,由全部A股中剔除沪深300指数成份股及总市值排名前300名的股票后,总市值排名靠前的500只股票组成。

(1)成分股的成长潜力高

中证500指数成分股多为中小公司,汇聚了很多细分行业的龙头公司,具备很好的成长潜力。

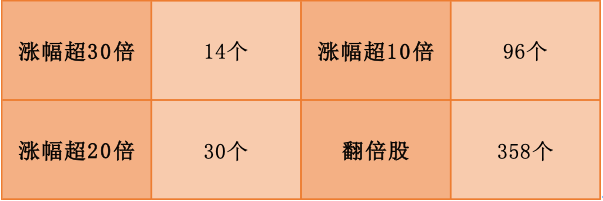

从过去的发展情况看,中证500指数的成份股中有众多牛股涌现。Wind数据显示,从上市首日至2021年9月10日,中证500的成份股中,累计涨幅超过30倍的个股多达14个,涨幅超过20倍的个股多达30个,涨幅超过10倍的个股96个,翻倍股358个,整体涨幅十分惊人!(指数表现不代表基金表现,也不预示未来表现)

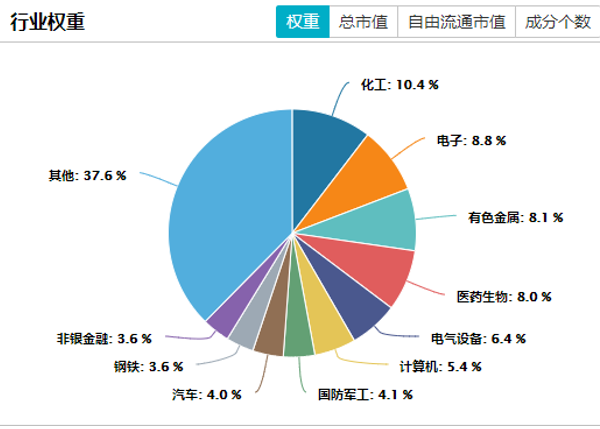

(2)行业分布均衡,偏重新兴产业

从中证500指数的成分股的行业分布来看,覆盖了28个申万一级行业,包括电子、化工、生物医药、计算机等行业,呈现出明显的“周期+成长”风格,能够很好的代表先进制造、先进材料、新一代信息技术等未来发展方向的新兴产业,成长性十足。

同时,这些行业也与当前国家强调加强自主创新、强化科技硬实力的战略方向相契合,具有非常不错的中长期投资价值。

(数据来源:Wind,截至2021.9.10)

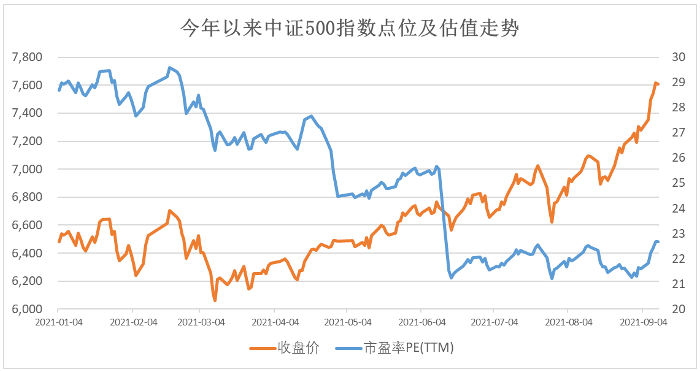

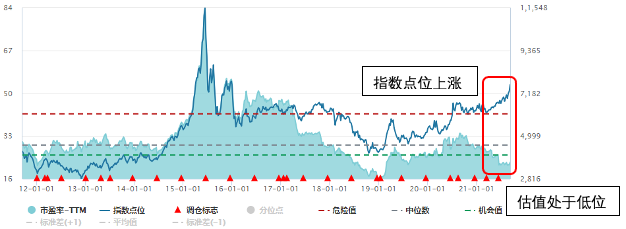

(3)指数涨,估值反而降低

今年以来,中证500的指数点位整体呈不断上涨趋势,但其估值水平却在持续下降,这到底是为什么呢?

(数据来源:Wind,2021.1.4-2021.9.10)

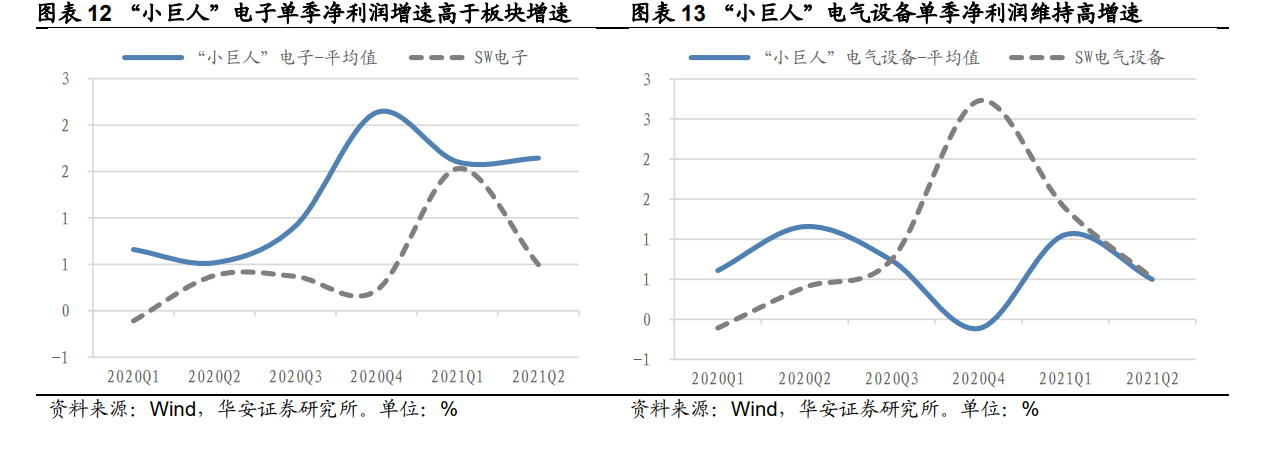

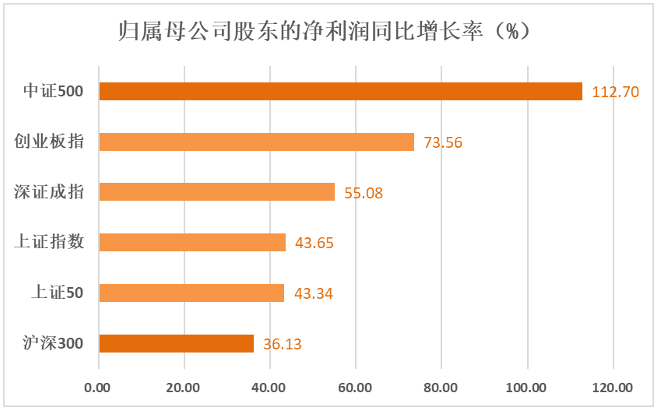

很大一部分原因是中证500所包含的电子、化工、有色金属等板块的成分股的盈利增速比较高。Wind数据显示,截至2021年一季度,中证500盈利增速高达112.70%,而沪深300盈利增速仅为36.13%,在高盈利增速的支撑下,中证500指数呈现出了“指数涨,估值降”的大幅剪刀差。

中证500VS沪深300,

谁更有投资价值?

如果说沪深300代表的是A股的龙头公司,那么中证500代表的就是中小盘的绩优股。那么到底谁更具投资价值呢?我们从历史表现、盈利和估值这三个方面比较一下。

(1)比历史表现

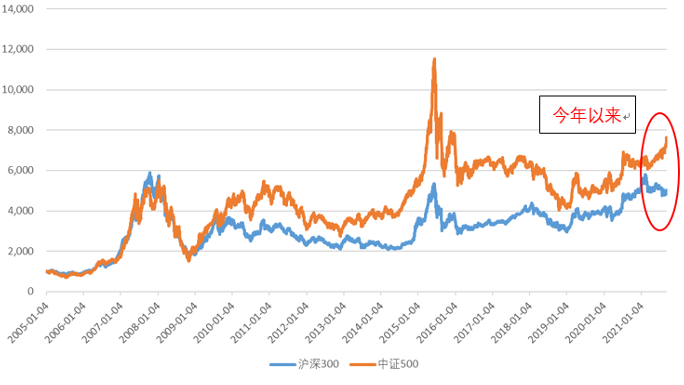

阶段性来看,沪深300和中证500的走势一直是轮动的。

2005年-2008年的牛熊周期里,两者你追我赶,不分伯仲;

2009年到2015年的新一轮周期中,无论是10年的小行情,还是15年的大牛市,中证500都完胜沪深300,特别14-15年这波牛市中,前者绝对涨幅是后者的一倍以上;

从2017年到2020,两者都经历了先跌后涨的走势,这一阶段,在白马蓝筹齐飞风格占据主导的市场下,沪深300完胜;

今年过年后,中证500走势再次明显强于沪深300。

(数据来源:Wind,2005.1.1-2021.9.10)

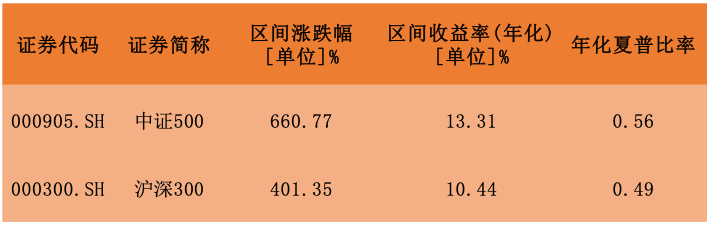

尽管阶段性来看,两个指数走势呈现轮动的特征,但将时间拉长,中证500指数的表现更加亮眼。Wind数据显示,自2005年1月1日基日以来截至2021年9月10日,中证500指数累计涨幅为660.77%,超越同期沪深300指数259.42%;年化收益13.31%,收益风险比为0.56,这三项数据均明显优于沪深300。

经历了多次市场牛熊考验和震荡行情的中证500指数在中长期均交出了亮眼的答卷。

(数据来源:Wind,2005.1.1-2021.9.10,指数表现不代表基金表现,也不预示未来表现)

(2)比盈利

从盈利端来看,中证500指数的盈利优势更明显。根据Wind数据显示,2021年一季度,中证500盈利增速高达112.70%,而沪深300盈利增速仅为36.13%;2021年二季度,中证500盈利增速62.11%,沪深300盈利增速为32.34%。

看来中证500的成分股的确具有不小的成长潜力哦~

(数据来源:Wind 区间:2021/1/1-2021/3/31,指数表现不代表基金表现,也不预示未来表现)

(3)比估值

Wind数据显示,截至2021年9月8日,中证500指数当前市盈率-TTM为22.64,处于历史9.98%分位点,已处于历史较低水平。

(数据来源:Wind,2019.9.10-2021.9.10)

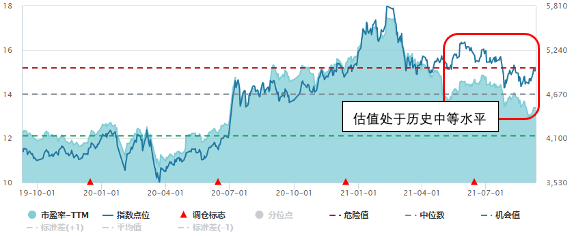

而沪深300指数当前市盈率-TTM为13.40,处于41.58%分位点,处于历史中等水平。

(数据来源:Wind,2019.9.10-2021.9.10,指数表现不代表基金表现,也不预示未来表现)

今年中证500在业绩保持高增速的情况下,指数估值不断降低,考虑到其成份股本身的成长潜力,中证500指数性价比不断提高,并且具有更高的安全边际。

如何把握

中证500的投资机会?

想要把握中证500指数的投资机会,可以通过投资指数型基金或者指数增强型基金两种方式。

相比普通的指数基金,指数增强基金在跟踪指数的基础上,进一步优化投资策略,通过主动管理获得高于指数的超额收益。其收益大概可以分为两个部分:一个是指数涨跌的收益,叫Beta收益;另外一个是增强的收益,也叫Alpha收益,即跑赢指数取得的超额收益。指数增强策略的最大优势,是在获得指数收益的情况下,每年能享有一部分超额收益。

机智姐家现在就有一款中证500指数增强型基金——“光大中证500指数增强” (A类:013639 C类:013640),这只指数增强型基金由国内最早组建量化投资平台的光大保德信基金实力打造,9月15日—9月27日盛大发售。

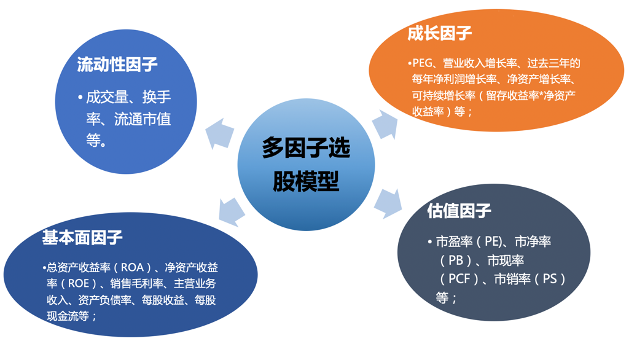

该基金采用量化策略增强,以多因子策略为主,基金经理通过挖掘影响股票走势的各种因子,筛选具有明显预测能力的因子构建模型对股票做综合评价,选出一揽子优质的股票,并且定期对选出股票的仓位进行优化以达到持续跑赢指数的目的。

值得一提的是,这只产品背后有一只经验丰富、实力雄厚的量化投资团队。早在2004年,光大保德信就在中国市场发行了第一只鲜明量化特征的公募产品-光大量化核心基金。经过多年深耕,光大保德信量化投资团队有6人,其中2人为博士,平均从业经验超过5年。量化团队结合中国市场实践,灵活运用各类成熟的量化策略模型,力争为投资人获取超额收益。

看完了机智姐的介绍,如果你看好中小盘股的行情,认可中证500指数的投资价值,希望把握投资机会,可以关注一下今日发行的“光大保德信中证500增强基金”哦~

风险提示:基金有风险,投资需谨慎。在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。本材料不构成任何法律文件或是投资建议或推荐。光大中证500指数增强的产品风险等级为R3(中风险),适合风险评级C3(平衡型)及以上的投资者。基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人不对基金投资收益做出任何承诺或保证。本基金为指数基金,会面临跟踪误差控制未达约定目标、指数编制机构停止服务、成份股停牌等潜在风险。本基金采用证券经纪商交易结算模式,该种交易结算模式可能存在交易结算风险、无法完成当日估值等风险在内的一系列风险。本基金的投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。基金资产并非必然投资于港股。本基金募集规模上限为80亿元人民币(不包括募集期利息)。如超过将按照末日认购申请比例确认(详见基金份额发售公告)。产品由光大保德信基金发行与管理,代销机构不承担产品的投资、兑付和风险管理职责。