财联社(北京,记者 黎旅嘉)讯,私募排排网数据显示,百亿私募数量继续攀升,并一举突破90家关口,距离百家百亿级私募已仅仅一步之遥。截至9月10日数据,国内百亿私募已经达到91家。

与上月统计数据相比,另一个重要变化是,此次新晋百亿的两家私募均为量化私募,分别是世纪前沿资产、金戈量锐。整体来看,20家百亿量化私募分别为世纪前沿资产、金戈量锐、鸣石投资、金锝资产、九坤投资、诚奇资产、明汯投资、进化论资产、灵均投资、盛泉恒元、启林投资、九章资产、宁波幻方量化、衍复投资、千象资产、天演资本、呈瑞投资、佳期投资、黑翼资产、因诺资产。

不区分投资策略,百亿私募年内收益排名前五强分别为玄元投资、鸣石投资、天演资本、世纪前沿资产、金戈量锐。也就是说,在业绩前五的百亿私募中,除了玄元投资外,其余4家均为纯量化私募。

业内人士表示,量化私募仍存在较大的发展空间。但相比于主观多头策略,量化私募机构间的竞争更为直接和激烈。当前,量化投资行业进入门槛已经发展到较高的阶段,规模化的管理和品牌效应都在快速形成。投资人对于头部机构产生了更多信任,更愿意将资金托付,而这种“马太效应”会加大头部机构与中小机构在管理规模上的差距。部分中小型量化私募可能在资金、人才、技术、策略迭代方面面临挑战。

百亿级量化私募扩容至20家

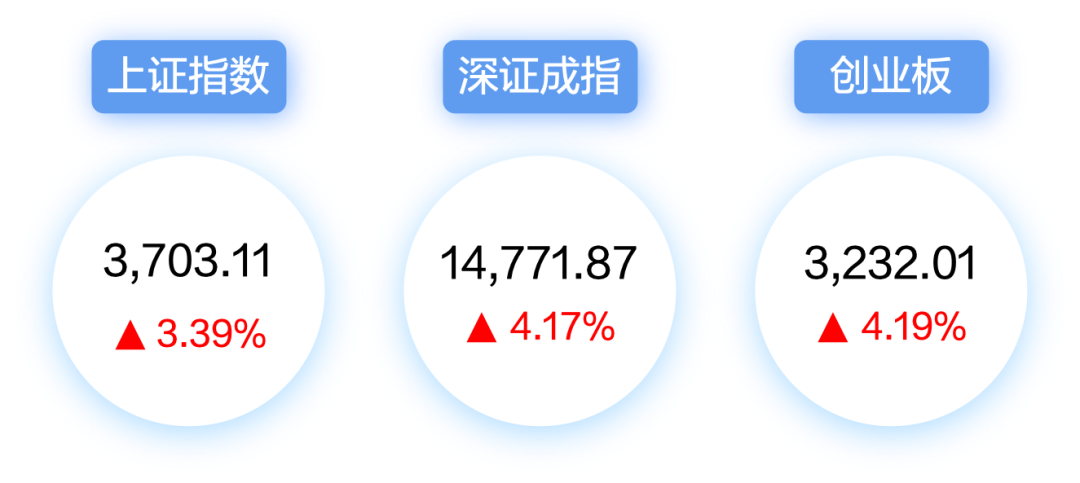

在今年结构性行情演绎,市场分化背景下,不少股票多头私募如履薄冰,但量化私募则显得得心应手。值得一提的是,在近两个月新增的百亿级私募中,量化私募成为主力,近期又有世纪前沿资产、金戈量锐两家量化私募晋级百亿级,至此,百亿级量化私募达到20家,百亿级私募数量更攀升至91家,双双刷新历史纪录。

对于私募而言,立足百亿,既与业绩相关,也与机构资金的支持密不可分。值得一提的是,近期量化私募在规模方面实现了大幅增长,可见近期投资者对于量化投资的青睐。

具体来看,这些百亿级量化私募还包括鸣石投资、金锝资产、九坤投资、诚奇资产、明汯投资、进化论资产、灵均投资、盛泉恒元、启林投资、九章资产、宁波幻方量化、衍复投资、千象资产、天演资本、呈瑞投资、佳期投资、黑翼资产、因诺资产,其中部分量化私募的规模甚至超过了500亿元。

根据中信证券研究部估算,截至2021年二季度末,国内量化类证券私募基金行业管理资产总规模10340亿元,正式迈过“1万亿”关口,并在同时期证券私募行业4.87万亿元总规模的占比攀升到21%。

但就在4年前的2017年二季度末,国内量化类私募基金总规模只有约1000亿元。从大约2013年国内量化类私募基金行业起步,到目前不到10年的时间,已经承载了投资人“1万亿的认可”,这是量化类私募行业发展的一个重要里程碑。在蓬勃发展的资产管理与财富管理行业,1万亿元的体量也是量化类私募行业发展的新起点,反映出量化私募产品正在受到越来越多高净值人群的青睐。

量化策略优势何在?

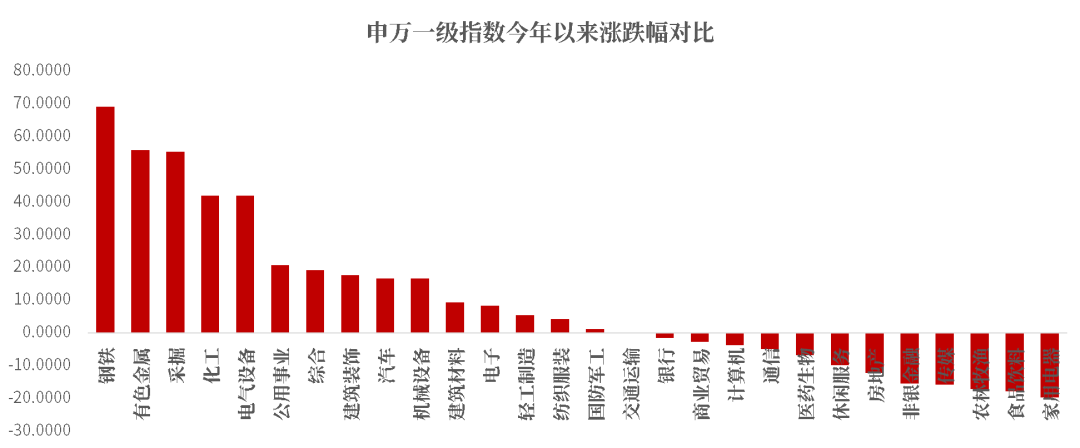

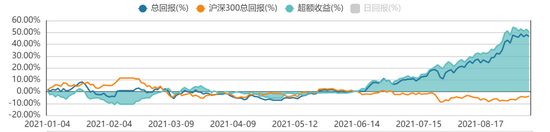

量化私募纷纷突破百亿大关,除了业绩带来的内生增长,资金的追捧效应也是十分明显,而最直接的原因就是今年量化私募业绩普遍优于股票多头。私募排排网数据显示,20家百亿量化私募今年内业绩全部为正,且平均收益均跑赢大盘。反观股票多头私募,以价投为首的多家百亿私募年内收益纷纷告负,更有6家百亿股票多头私募的平均收益跌幅超过10%。

相比于“主观”而言,“量化”只是一种处理数据和信息的方式。所谓量化交易,是指交易者不通过自主判断、分析、感觉、经验等主观手段进行交易,而是通过一套经过精密计算的系统,把买卖点、仓量、持仓周期等交易要素用数字化形式得以呈现,并严格按照系统执行的交易。

具体而言,量化交易的优势主要集中在以下几个方面:

首先,和主动策略的私募基金相比,量化私募策略基金通过数理统计分析,选择那些未来回报可能会超越基准的证券进行投资,以期获取超越指数基金的收益,主要是采用量化投资策略来进行投资组合管理。

其次,采用量化策略的基金拥有自己的选股模型,可以有效避免基金经理的个人偏好和个人情绪,避免基金经理追涨杀跌的行为。因此,和主动型的基金相比更加具有纪律性。

再次,量化交易只要触发价格指令就会自动进行交易。和主动管理类型的基金相比,可以更好地抓住机会,减少时滞,从而从交易中赚取更高的收益。

最后,量化策略的规则可根据需求多维度、多角度来进行配置。可以从资产配置、行业分散,也可以从宏观周期、市场结构等角度来进行配置。所以量化策略的系统性,能捕捉到更大的投资机会。

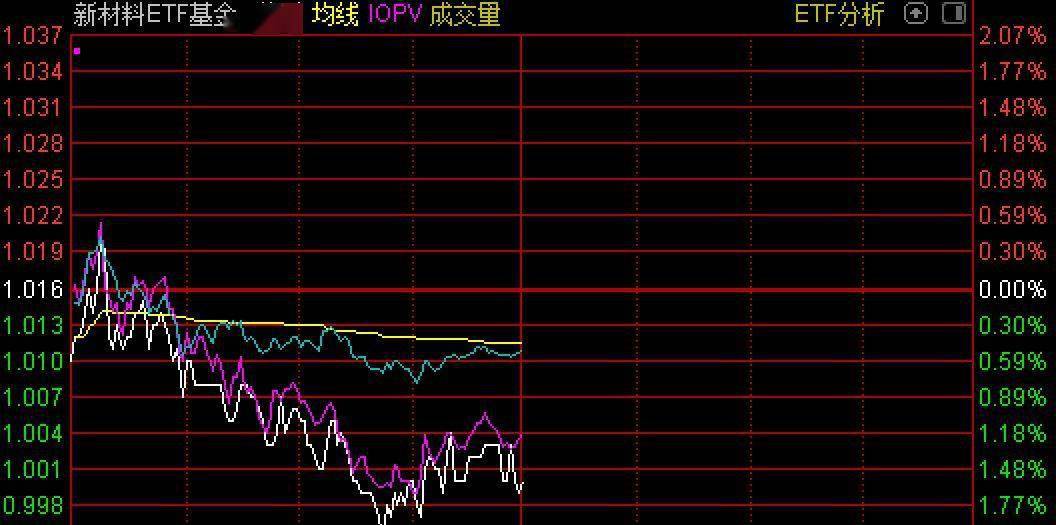

量化产品配置优势凸显

私募排排网数据显示,78家有业绩展示的百亿私募今年以来平均收益为9.42%,最高收益42.06%,最低收益-14.06%,首尾相差56.12%。其中,60家百亿级私募年内收益为正,占比为76.92%。

不区分投资策略,百亿私募年内排名前五强分别为玄元投资、鸣石投资、天演资本、世纪前沿资产、金戈量锐。也就是说,在业绩前五的百亿私募中,除了玄元投资外,其余四家均为纯量化私募。

其中,斩获今年以来的百亿私募冠军的玄元投资是一家覆盖价值投资和量化投资的私募公司。玄元投资表示,公司取得的收益是宏观-中观-微观的投资框架有效性的再一次集中体现。从宏观经济研判而言,公司重点分析流动性对市场风格和边际定价的影响。从中观行业趋势而言,公司重点关注行业的商业模式和长短期的景气度。从微观交易结构而言,公司重点关注市场交易拥挤度和交易风格。我们搭建了一系列基于市场交易指标的观察体系为我们平滑净值有明显的贡献。

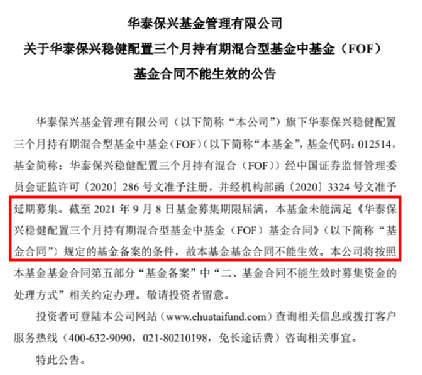

事实上,今年前8个月,20家百亿元级量化私募已经完成近2000只新基金的备案,而同期百亿元级私募新基金发行量为4183只,对比来看,在证券类私募管理规模占比仅为两成的百亿量化私募,发行的新产品数量占据近半壁江山。

业内人士表示,头部量化私募经历了多轮的技术和策略的迭代,不仅优势比较明显,未来量化策略还会随着市场的变化而不断进化,量化私募之间的差距会越拉越大。而国内私募行业出现类似海外超大规模私募的契机,可能就出现在国内大资管行业向净值化、科技化演进的过程中,将是市场选择的结果。

整体而言,针对量化行业未来发展,天演资本表示,目前A股市场中量化机构的资产管理规模占比相对很小,只要进步的速度快于市场平均水平,相信凭借强大的超额收益,依旧能在多变的A股市场为投资者持续创造价值。