2021年的A股市场波动明显放大,投资难度也相应提高。期间,市场却涌现了多位“画线”基金经理。

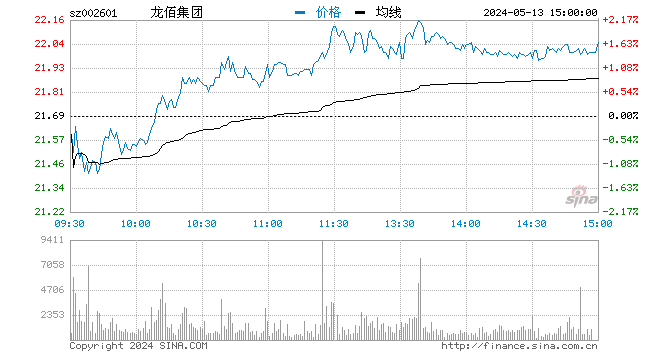

“画线”是个新词,所谓“画线”基金经理,则是指在震荡行情中回撤管理能力突出、产品净值持续走高的基金经理。中泰资管的田瑀就是其中之一。其管理的中泰开阳价值优选混合A成立于2019年9月6日,截至2021年9月6日,成立两年产品净值增长率为123.23%,而同期业绩比较基准仅为18.96%(数据来源:中泰资管,业绩经托管行复核,过往业绩不代表未来收益)。

不过,田瑀的“出圈”,不仅仅因为出色的业绩,也与其不追热点、甚至不乏逆行之举的鲜明投资特点有关。

逆行的底气,源于深度研究后的高置信度

在田瑀看来,逆行是价值投资的必经之路,逆行的底气,源于深度研究后的高置信度。要形成这种高置信度,就要拒绝研究“半成品”。

田瑀口中的“半成品”,指的是一些中间结论,包括在众多券商研报中经常出现的“**公司成本有优势、有竞争力”、“下游客户在选择供应商的时候,更愿意选择它”等内容。作为中间结论,它们不足以直接形成投资结论(比如买入或者卖出),却又是形成结论时重要的前提假设。在很多情况下,这些“半成品”以市场共识的姿态出现,拿来全不费功夫。

田瑀表示,直接基于这些“半成品”做决策,会埋下重重隐患。他举例说,曾经有一家风电行业的上市公司,由于若干年的优秀经营结果,在很长一段时间内都被市场定义为“具备护城河”。从历史上的财务数据来看,这家确实很优秀、市场份额也很高。但优秀的财务数据是结果,具体投资中还要为这个结果找到归因,比如护城河是如何形成的,是采购规模所致,还是选型上的规模效应,亦或是能够稳定运行的时间更长、后期维护成本更低?“一旦对‘具备护城河’这个‘半成品’存疑,我们就会对这些所谓共识刨根问底,继而发现上述结论的归因并不可持续”,田瑀解释说。

拒绝“半成品”的本质,是不把困难后置。田瑀在多个采访中提到,事先把重要性很强的事情交给别人是投资大忌。因为所有的价值投资者必然会遇到市场考验,期间你会发现,值得依赖的有且只有对公司本身的研究足够充分与深入,这也正是价值投资者在下跌的过程中敢于逆向而行的底气。

画线的秘密:刻意为之的风险源多样

从基金定期报告来看,田瑀的持仓分布在多个行业,从中很难看出逻辑。

“是不是觉得这些标的风马牛不相及?这就对了”,田瑀坦言,这些看似“无厘头”的标的,正是自己做回撤管理时的刻意为之,让所持个股之间的风险源尽可能不一致的标的。

在田瑀看来,风险源的分散和价值投资的理念是绝配。一方面,因为自己不做短期择时,无法通过高频的仓位调整来管理回撤;同时,作为一名自下而上的价值型管理人,自己并不介意买在左侧、且经常会在中长期的回报率划算的情况下,呈现出“买在左侧”的结果。

另一方面,基金经理必须考虑持有人的投资体验,通过对组合净值波动的控制来呵护持有人的内心。

“我控制回撤的唯一方法,就是尽可能让风险源呈现多样性,这样组合不容易因为同一个风险表现出相同的波动,而平抑组合的净值波动也可以帮助投资者实现长期持有,分享净值的增长”,田瑀解释道。

风险源多元的关键,在于识别并拆解风险因子。田瑀的风险因子拆解,不是简单地对不同行业的个股做拼盘,而是在自己自下而上的一事一例研究中完成的。以游戏股为例,既会考虑行业政策,也会考虑到分发、触达的格局下,一旦出现新的触达渠道后可能引起的纷争和分成比例。此外,还会从疫情、经济复苏、竞品动态等角度对风险源做偏定性的划分。

“投资组合中每纳入一个标的时,我都会考虑这个标的的风险源和原来持有这些标的的风险源之间是不是不相关。从分散的角度而言,十几只股票的风险源已经足够分散了,尤其是在这十几只股票的风险因子各不相同的情况下。如果不是出现系统性上涨和系统性下跌,很少出现同涨同跌的情况”,田瑀说。

没有赛道永远好,赚基于事实的明白钱

此外,不爱追热门赛道和抱团股,是呈现在田瑀持仓中的另一个特点。他在不同的采访中多次提到“没有赛道永远好”的观点:“好赛道的视角更多是基于需求去判断一个行业的简单方式。但如果把视角拉长,决定一家公司给股东带来回报的能力不取决于赛道,而取决于公司与同行之间的差距,也就是护城河。”

在日常的投资研究中,田瑀更愿意选择基于公司而不是行业去观察护城河,因为好公司的阿尔法是可以累积的,而属于好行业的贝塔却逃不过均值回归的力量。更重要的是,很多时候高景气阶段的行业,市场给予的价格通常并不理性,这一点对于潜在回报率的影响很大,从公司的识别角度来看,在需求爆发的阶段,好公司和坏公司之间的差异更难识别。

此外,田瑀也强调应该基于事实而不是趋势来审视公司的企业价值,他坦言自己在投资决策主要关注两点,一是公司相对于同行是不是足够优秀,优秀的原因能不能研究清楚,能不能进行归因。如果能的话,就会纳入选股范畴。二是中长期风险报酬比是否划算,如果划算,就会买入,一旦不划算,即便股价还在上涨,也会卖出。

“如果你得到的结论是建立在趋势或他人的观点之上,那么一个跌停就会产生怀疑。所以我们专注在自己能判断的事情上,动作不变形,赚自己能赚的明白钱即可”,田瑀总结说。

由田瑀管理的中泰开阳价值优选混合A自2019年9月6日成立,2019/2020年净值增长率分别为10.59%/64.67%,同期业绩基准收益率为2.55%/15.48%。自成立至2021年6月30日,净值增长率为117.65%,同期业绩比较基准收益20.20%(数据来源:基金定期报告,过往业绩不代表未来收益)。自2021年2月1日起,中泰开阳价值优选灵活配置混合型证券投资基金增设C类基金份额,原有基金份额转为A类基金份额。

田瑀担任中泰玉衡价值优选混合基金的基金经理期间(2019年4月19日-2021年3月22日),该产品的净值增长率为63.69%,同期业绩比较基准收益率为13.82%。(数据来源:中泰资管,数据经托管行复核,过往业绩不代表未来收益)

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资有风险,基金过往业绩不代表其未来表现。基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。投资者投资基金时应认真阅读基金的基金合同、招募说明书、基金产品资料概要等法律文件 。基金管理人提醒投资者基金投资的“买者自负”原则,请投资者根据自身的风险承受能力选择适合自己的基金产品。(CIS)

“