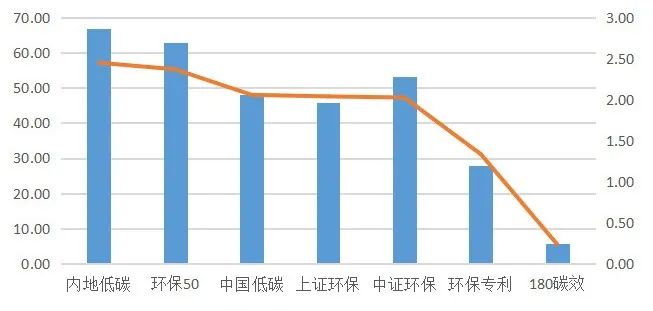

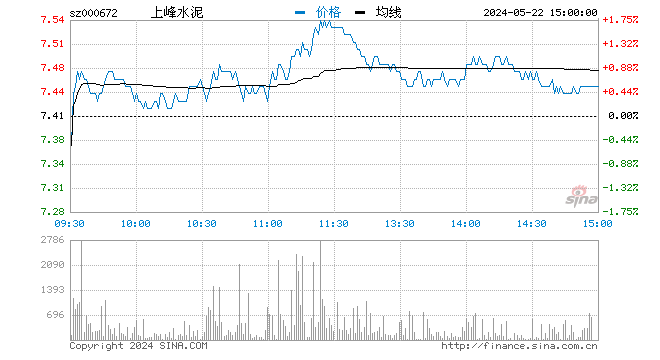

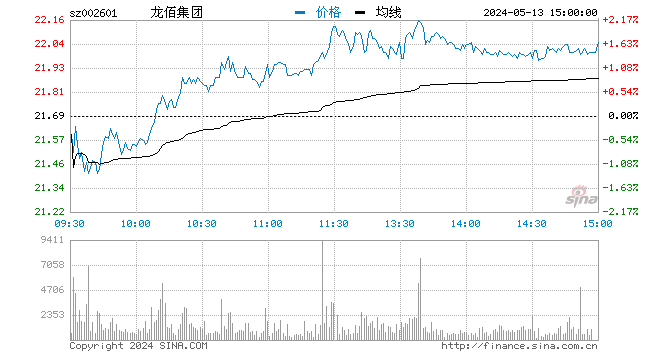

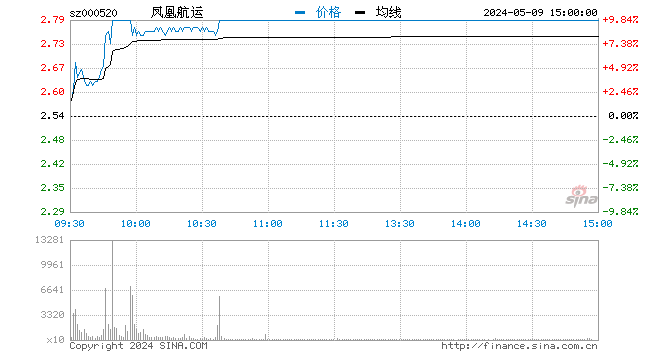

2021年以来,我国股票市场呈现持续震荡向上趋势。从结构上来看,上半年市场结构分化明显,周期与科技板块领涨。wind数据显示,申万一级行业指数显示,上半年电气设备、钢铁、化工、采掘、有色金属等行业涨幅尤其居前,分别达到 23.83%、23.62%、21.46%、17.30%和12.49%。

对于周期板块年内的相对强势表现,东方基金基金经理张玉坤近日在接受采访时表示,经济复苏是本轮周期行情的有力支撑,而供给侧结构性改革将继续对周期性行业分布带来深远影响,未来以新能源汽车、半导体、光伏为代表的智能制造板块将有望获得超额收益,前期回落幅度较大的工业金属、基础化工等顺周期板块在持续超预期的业绩支撑下有望反弹。

密切关注周期性行业 在管基金净值攀新高

对于周期板块的判断,也体现在张玉坤执掌的基金产品策略中。

从2021年基金中报数据来看,目前张玉坤管理着的东方支柱产业灵活配置混合型证券投资基金(基金代码:004205简称“东方支柱产业灵活配置混合”)2021年中期报告显示,截止2021年6月30日,东方支柱产业灵活配置混合实现了14.59%的净值增长率,比同期业绩比较基准收益率(0.49%)高出14.10%。近一年净值增长率达到了32.63%,同期业绩比较基准收益率为14.85%,业绩稳中求进。

从该基金的中期报告数据来看,张玉坤管理的东方支柱产业灵活配置混合继续强势配置权益类资产,82.47%的基金份额投向权益类市场。

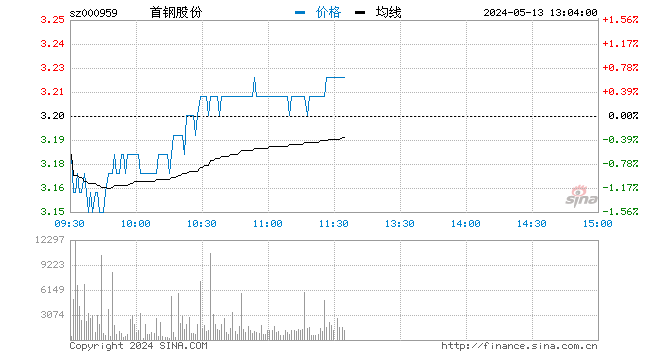

同时,该基金的中期报告中也透露出张玉坤继续践行以基本面为原则努力寻找景气向上行业中优秀公司的策略,东方支柱产业灵活配置混合2021年中期报告显示,其上半年重点增持了锂电材料、军工材料等板块股票,截至6月30日,东方支柱产业灵活配置混合主要聚焦于制造业和采矿业的投资,紫金矿业、华友钴业、厦门钨业、洛阳钼业等均在该基金2021年中期报告内十大重仓股的名单当中。

良好的净值管理能力吸引了投资者的目光和拥簇。2021年度中期报告显示,东方支柱产业灵活配置混合的基金份额从2020年末的3692万份增长到1.04亿份,基金资产净值从0.34亿元增长到二季度末的1.1亿元,增幅分别达181.76%、223.53%。

周期与成长共振 持续看好三大景气赛道

股市是宏观经济的晴雨表,而周期性是经济运行的客观规律。在磨砺投资策略的同时,张玉坤也对宏观经济运行保持了极高的关注度。他表示,对宏观经济周期、产业生命周期、行业景气周期、企业生命周期时点的判断,是其进行投资决策的重要依据。

纵观我国今年上半年经济走势,国家统计局数据显示,上半年国内生产总值同比增长12.7%。二季度GDP同比增长7.9%,环比增长1.3%,比一季度加快0.5个百分点,经济恢复成效明显,经济结构持续优化,创新动能持续增强。在此背景下,张玉坤指出,经济复苏是本轮周期行情的有力支撑,对周期板块而言,经济的稳定复苏意味着需求端的持续向好。

而受上述宏观经济背景影响,今年以来,A股市场结构分化明显,迄今为止有色金属、化工、钢铁等周期行业依然保持着领涨之势。

对于A股本轮周期性领涨,张玉坤认为可以追溯至2020年年新冠疫情的爆发,主要经济体去年上半年GDP大幅滑落,大宗商品价格暴跌。随后史无前例的货币宽松和财政刺激引导全球经济走出疫情阴影,因此从时间上来看,周期板块早于去年二季度就已经开始闻风上涨。

此外,他特别强调了本轮行情下对于周期性行业的一个重要变化。张玉坤认为,自2016年开始的供给侧结构性改革对行业有着深刻的影响,供给侧改革使得钢铁、化工、电解铝等传统高耗能高污染行业的新增产能受到限制,现有产能也频频受到环保、限电等因素冲击。需求增长、供给受限、行业低库存等多种因素共振,是大宗商品价格频频创新高,行业景气度持续向上的重要原因。

另一方面,政策又给予部分新兴产业成长空间。供给侧改革在减少无效和低端供给的同时,扩大有效和中高端供给。具体到行业上,张玉坤指出,新能源汽车、半导体、光伏等新兴产业在政策鼓励下蓬勃发展,中长期成长空间广阔,越来越多的公司开始切入这些新兴赛道。“周期板块投资宜着眼于中长期行业及核心公司基本面的变化,把握住这轮周期与成长共振的机遇。”张玉坤建议。

展望后市,东方基金张玉坤在2021年中期报告中指出,受基数效应和出口增速放缓等因素的影响,国内经济增速将有所下降,但是整个经济基本面依然稳健。美欧经济将继续改善,美联储有可能在三季度释放Taper信号,但年内加息概率不大。

“对于A股市场,我认为未来仍将维持震荡向上的格局。”张玉坤展望后市认为,以新能源汽车、半导体、光伏为代表的智能制造板块或有机会获取超额收益,前期回落幅度较大的工业金属、基础化工等顺周期板块在持续超预期的业绩支撑下有望反弹。

向上滑动阅览

东方支柱产业灵活配置混合基金最近5个会计年度业绩数据:基金合同生效时间:2017.05.22,2017.5.24-2017.12.31净值增长率为4.01%,业绩比较基准为10.08%,2018-2020净值增长率为-28.91%、6.53%、17.62%,同期业绩比较基准:-13.54%、21.41%、16.22%。朱晓栋自2017.05.24至2018.08.17管理本基金,蒋茜自2017.07.26至2020.3.20管理本基金,张玉坤自2020.03.20至今管理本基金。

基金经理管理的其他同类基金业绩:东方睿鑫热点挖掘灵活配置混合合同生效时间:2015.04.15,2016-2020净值增长率为:-21.76%、12.01%、-28.09%、30.33%、49.68%,同期业绩比较基准:-7.02%、14.79%、-15.97%、26.39%、20.09%。呼振翼自2015.04.15至2015.08.20管理本基金,薛子徵自2015.06.25至2018.01.24管理本基金,张玉坤自2016.08.16至今管理本基金。

东方周期优选灵活配置合同生效时间2017.03.15,2017.03.15-2017.12.31净值增长率为11.71%,同期业绩比较基准为:8.63%,2018-2020净值增长率为:-20.38%、27.70%、-11.66%,业绩比较基准为:-13.54%、21.41%、16.22%。薛子徵自2017.03.15至2021.03.22管理本基金,张玉坤自2021.03.22至今管理本基金。

尊敬的投资者:

市场有风险,基金投资需谨慎。

公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,【东方基金管理股份有限公司】做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。【东方基金管理股份有限公司】提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

五、【东方支柱产业灵活配置混合型证券投资基金】(以下简称“本基金”)由【东方基金管理股份有限公司】(以下简称“基金管理人”)依照有关法律法规经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://fund.csrc.gov.cn】和基金管理人网站【http://www.orient-fund.com】进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。