来源:中国基金报

9月9日,欧洲资产管理巨头安本标准投资举办了一场关于中国投资的视频交流活动。针对海外投资者的疑问,解释中国近期的政策变化,以及投资中国应该如何适应变化。据主持人介绍,活动吸引了超过700人注册。安本标准投资全球公开市场主管、全球股票投资主管、新兴市场主管Devan Kaloo在线答疑。他指出,近期的监管政策变化,很多人有点举足无措,但中国市场的长期投资价值没有变,并且目前部分公司的买点已到。

安本标准投资是位于总部位于英国的一家资产管理公司,截至2020年底,管理规模约折合人民币4万亿元. 目前,安本标准投资已在中国备案成为私募证券投资管理人,与此同时它还在谋求在中国开展其它业务的机会。

据中国基金报记者了解,尽管行事低调,但凭借鲜明的投资风格,和严格的投资纪律,安本标准投资的在岸产品已经开始赢得渠道青睐。安本标准投资的股票投资以自下而上选股驱动。圈里流传:它的投资哲学中有一条绝不购买研究员与基金经理人未曾访问过的公司股票。

基金君整理 Devan Kaloo 视频交流的要点供大家参考。

划重点:

1 中国长期的投资价值没有改变;

2 中国最新的政策有助于经济的长期健康发展,如果政策沟通更透明会更好;

3 部分消费企业会受益于“共同富裕”相关政策;

4 相比于海外市场,目前A股的估值仍有吸引力;

5 目前部分消费类股票已到抄底时机;

6 电商类公司投资价值未变,需等待买点;

问题1:如何理解近期中国推出的监管政策?

回答:过去六个月,电商、教育、医疗健康、房地产领域出现了很多新的监管政策。这些政策令很多投资者感到困惑。但如果我们退后一步想,怎么做才是有利于普通人,才是有利于政府提供公共服务,我们就能理解政策的用意。这些政策并不意味着“资本”的终结。

问题2:为促进“共同富裕”中国还会做什么?

回答:首先,我们需要明白,中国经济经历了40年的高速发展。在1979年开启市场经济改革以来,中国经济进入发展快轨道,成就了史上最快的经济发展国家。问题的复杂性在于,40年的高速发展后,中国的贫富差距在加大。如何分享经济发展的果实,就成了一个重要的问题。

我不认为中国会放弃经济发展的成功经验,例如以市场驱动发展的原则等,与此同时,需要重视的是,政府会在抑制贫富差距扩大等社会议题上着力。有些公司会受益于此。实际上,如果关注中国的近些年的发展,你会发现不确定性会周期性地出现。因为发展到了一定程度,政府就需要去解决一些问题。过去这些问题包括,影子银行、房地产行业存在的问题等。当下中国政府的做法是合理的,有坚实的理由支撑。

我们仍需要记住:私有部门是中国经济不可或缺的一部分。它提供了最多的就业岗位,同时也是创新的来源。此外,资本市场在中国经济中发挥重要作用。监管部门不会否定这一点。

着眼长期,我们会发现中国依然有很多投资机会。在今后一段时间,中国依然会是全球经济增长最快的主要经济体。有些公司能从经济增长中赚到很多钱。我们需要挑选那些能从监管政策变化中获益的公司,所谓的赢家。

问题3:如何在政策变化中挑选赢家?

回答:首先,我们需要确保公司能适应监管政策变化。而有些公司不仅没有收到监管政策影响,还会受益于“共同富裕”等相关政策目标。其次,有些领域是政策鼓励的。比如,数字经济方面的创新,绿色科技,普通人能负担的医疗健康服务等。

我们对中国的根本看法并没有改变。当然我们需要跟踪政策变化,寻找那些能够适应变化的公司。

问题4:最近有没有根据政策变化调整组合?

回答:没有做大的调整。

因为我们投资中国的一条长期主线是消费升级。无论是中国中免还是李宁(记者注:安本标准组合中持有的公司),这些公司和中国的政策取向是一致的。它们有助于国家实现“共同富裕”,“改善普通人的生活质量”等政策目标。随着疫情改善,我们加了一些交通运输类股票,例如机场类公司股票,对一些医药公司进行了一定的减持。其它增持的股票还包括消费类公司,以及半导体、材料类公司。这些公司都主要依靠内需拉动,我们认为他们也会受益于“共同富裕”的政策目标。

问题5:相比之前,当前投资中国的风险是升高了还是降低了?

回答:取决于你投资中国的时间。如果你是刚刚进入中国的投资者,你可能会对最近的政策变化感到意外。但如果你在中国投资的时间足够长,你不会对最近的变化感到意外。尤其部分行业部分公司的,股价经过了显著的调整,风险已经充分反映。

投资中国,你需要对政策、对公司是否能否适应变化等不确定性给出风险溢价。但这是投资中国一直都需要做的功课。从这个意义上说,我认为投资中国的风险并没有改变。

问题6:“共同富裕”的政策目标是否利好消费股,如果是,为何消费股一直跌?

回答:我们认为“共同富裕”的政策目标是利好消费类公司的。同时,中国的“双循环”目标也利好这类公司。消费股跌的原因,我们认为是盈利因素,盈利不及预期。但这是暂时的,我们认为这些公司基本面是强劲的,盈利会改善。

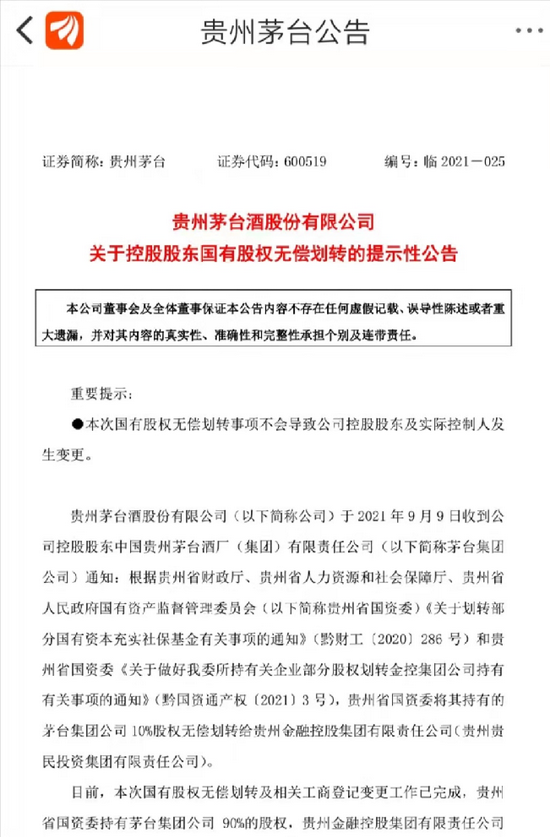

问题7:“共同富裕”是否利空高端消费,例如贵州茅台等公司?

回答:表面上看,“共同富裕”和高端消费是矛盾。但是仔细看,并不尽然。我们还需要考虑其它因素,例如中国的中等收入群体正在增长。人们对本土品牌的认可提升。此外,中国需要全球性品牌,这些品牌不仅在本土市场有号召力,也有能力走出去。高端消费,或者消费的高端化依然是一个有吸引力的投资主题。

具体到贵州茅台这家公司。这些公司承担着很多社会责任。它在解决当地就业等方面发挥重大作用。它对当地经济增长也做出了贡献。高端品牌我觉得关键在于,它的高价是不是基于企业的垄断地位,消费者没得选的。如果消费者有选择,这个高端的品牌的高价格是在市场竞争中形成的,就是没问题的。

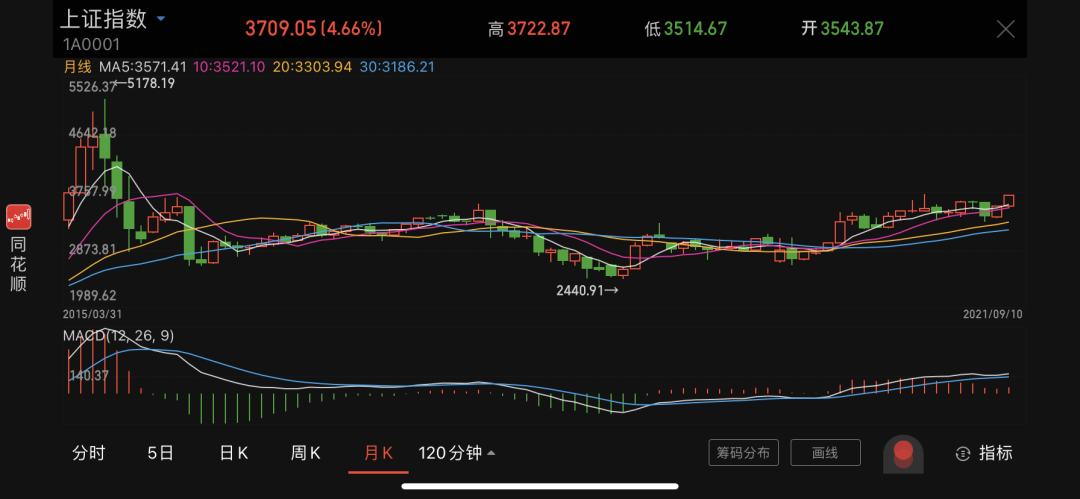

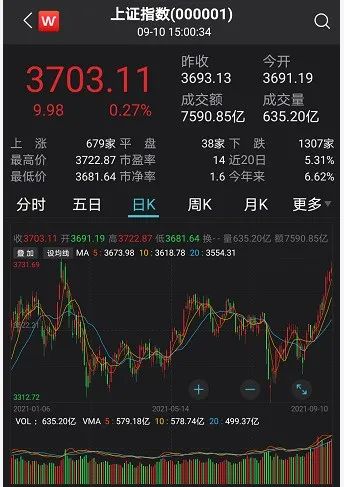

问题8:当下,A股相较于全球其它市场的估值怎么样?

回答:如果我们比较MSCI中国A股在岸指数和标普500,前者的PB比后者低50%。如果以前瞻PE看,前者相较于后者也有30-35%的折价。前瞻PE的比较基于一个盈利假设:2021年两大指数的盈利增长为25%。所以,A股估值相较于美股还是有明显的折价。我们也可以认为,宏观风险已经被充分反映了。

问题9:中国公司ESG实践的情况怎么样?

回答:相较于20多年前有明显的改善,但是不少公司还是有很大的改善空间。如果你看评级,不少中国公司的ESG评级相较于海外同行比较低。这其中一个重要的原因是信息披露。很多时候不是因为他们没有采取ESG相关措施,而是他们没有披露这一信息。这是很多公司需要改善的部分。

问题10:怎么看ADR从美国退市的风险?

回答:如果中美无法就审计安排达成一致,部分公司可能面临从美国退市的风险。过去一年,中国政府在为此做出积极努力,试图与美国相关方面达成共识。就安本标准投资而言,即便两国政府没有达成共识,我们也并不担心。因为很多公司已经做出选择:在美国和香港两地上市。对于一部分公司来说,他们需要做的只是将主上市场所从美国改成香港。对于一些无法两地上市的公司,它们可能面临退市。退市过程中,一部分投资者可能可以以较低的价格获取这些公司私有股权。但对于安本标准投资来说,我们紧密关注事态进展。因为我们没法持有私有股权。一旦公司私有化,我们必须退出这些公司。

总体来说,我们并不担心ADR退市风险。与此同时,我们认为中国公司两地上市甚至回A股上市的趋势会持续。

有人问,对于美国和香港两地上市的公司更青睐港股还是ADR?针对这个问题,我们的回答是,一般来说,更倾向于港股。因为香港市场上市更严格,对中小投资的保护更多。当然,我们也要看价格,看流动性等差异是否有足够的价格补偿。

问题11:中国的房地产行业是否会引发系统性风险?

回答:我认为中国房地产行业引发系统性风险的可能性相对较低。过去一段时间,随着经济发展,中国的债务总量增长很快。其中很大一部分是房地产行业债。中国政府在非常谨慎地寻找平衡,一方面让市场对这些债务进行定价,以使得资本得到高效配置,与此同时,避免让房地产行业的债务问题引发系统性风险。我们看到政府对不同类型的风险采取了不同的办法。对有些风险干预更多,有些则干预相对少一些。整体来说,我认为在中国房地产行业引发系统性风险的可能性非常低。

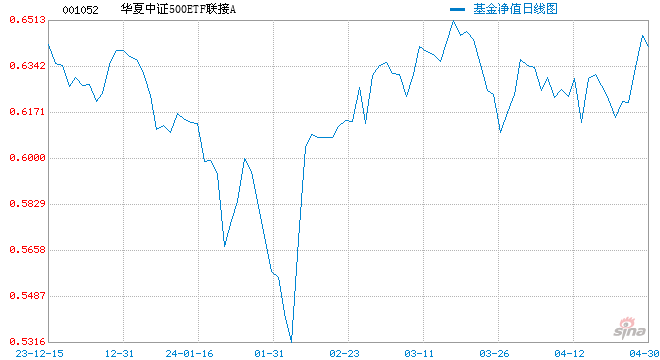

问题12:中国的消费公司现在可以抄底了吗?

回答:我们组合中一些消费公司尤其是A股的消费公司,我们已经看到买点。但对于那些大的电商公司,行业不确定性仍没有消除。我们认为还需要等待一段时间。但一旦不确定性消除,这些公司找到了监管部门和公司都能接受的商业模式,这些公司非常有价值。我们密切关注着。只是现在还不太明确什么时候是买点。

三大炒股神器免费领取!数量有限,先到先得>>

![[中国好公司]极米科技盈利质量不断改善 智能投影需求爆发空间可期](https://n.sinaimg.cn/finance/transform/15/w550h265/20210910/8481-b28006ce8d28bdc7b3c8d1048a170045.png)