重要信息点评

7月全国规模以上工业企业利润总额同比增长16.4%,两年平均同比增长18%,高于6月份的15.67%,高利润增速仍在延续,受益于原材料价格进一步上行的采矿业与原材料制造业对利润增长的带动作用明显;中游设备行业由于出口动能减弱叠加上游原材料涨价利润受到挤压增速下滑;下游消费表现分化,必需品利润增速好于可选消费,缺芯、疫情、极端天气等短期因素冲击明显。

总体来看,经济短期扰动和中长期回落压力并存,结构分化明显,中下游和私营企业延续承压,后续需关注在地产和出口两大动能走弱的情况下四季度政策端发力效果。

鲍威尔在杰克逊霍尔全球央行年会上的发言延续了之前议息会议纪要观点,同时强调加息时点与Taper没有直接关联,市场将该发言解读为偏鸽。此前发布的美国8月Markit制造业PMI初值录得61.2,低于预期62.5和前值63.4,服务业PMI初值录得55.2,低于预期59.5和前值59.9,连续三个月下滑,综合PMI从59.9下滑至55.4,增长乏力的经济数据一定程度上减缓了市场对Taper的担忧。联储大概率将在年底宣布taper,在此之前美元将继续维持流动性宽松格局。

美国国家情报总监办公室发表了新冠肺炎起源评估的非机密摘要,提出病毒不是作为生物武器开发的且中国官方在疫情爆发前对新冠并不知情,但对新冠肺炎起源是动物起源还是实验室泄露问题上仍然存在分歧。

北京上海等一线城市双减细则纷纷落地,各城市具体实施文件都强调学科类培训机构一律不得上市融资、上市公司不得通过股票市场融资投资学科类培训机构以及外资不得控股或参股学科类培训机构等监管要求,直接打破了K12教育相关公司的融资渠道,这将促使已上市教育企业凭借现有品牌知名度加速转型至职业教育和高等教育赛道,随着我国对于高素质技能型的人才的需求越来越大,职业教育或将迎来高速发展的时期。

上周市场回顾

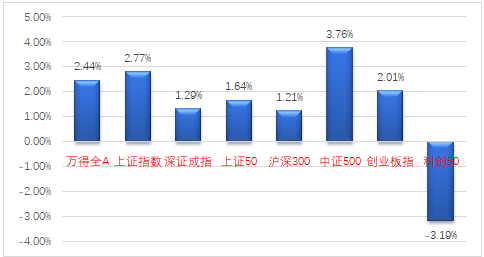

上周A股主要宽基指数全面反弹,中证500和万得全A涨幅靠前,分别上涨3.76%、2.44%,偏股基金指数涨2.84%。

今年以来结构分化剧烈,小盘指数表现优于大盘指数,其中创业板和中证500分别涨9.80%和12.77%,上证50和沪深300分别跌14.22%和7.37%,偏股基金指数涨8.05%。

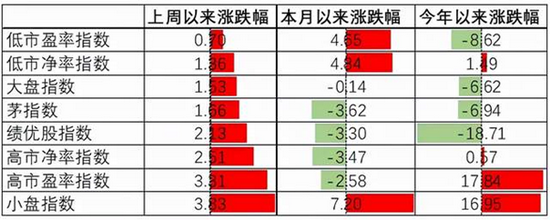

上周小盘指数和高估值资产表现较好,分别涨3.83%和3.31%,低估值资产和大盘指数表现相对较差,但也分别实现涨幅0.70%、1.53%。

今年以来,高估值资产和小盘指数涨幅较高,分别实现涨幅17.84%、16.95%,低估值资产和绩优股表现较差,分别跌8.62%、18.71%。

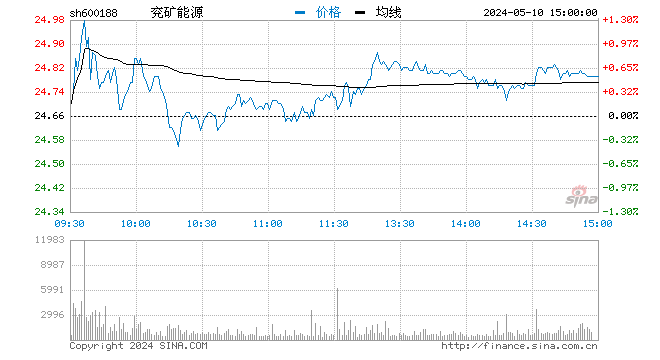

行业上,上周采掘、有色、电气设备、钢铁、化工行业表现较好,其中采掘涨幅最高,上涨12.19%。家电、通信、地产、银行、农林牧渔行业表现较差,分别跌3.35%、2.30%、2.04%、1.66%、1.31%。

今年以来,电气设备和钢铁、有色、化工等上游行业表现较好,非银金融、家电、农林牧渔、传媒、食品饮料行业表现较差。

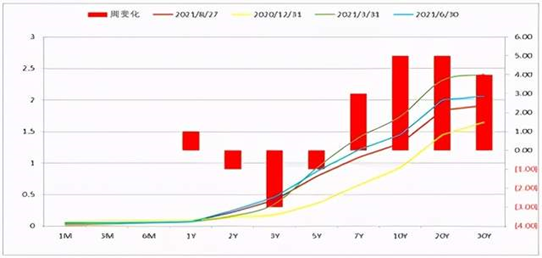

债券市场方面,除3年期国债利率下行1bp外,利率债利率和信用债利率均出现上行,信用债利率上行幅度略高于利率债。

今年以来,债券市场利率整体呈下行走势,其中信用债下行幅度大于利率债,1-5年期信用债下行23bp-75bp不等。

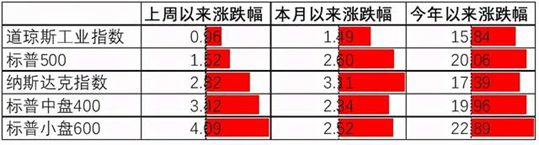

美股方面,上周主要指数全面反弹,标普小盘600、标普中盘400涨幅靠前,分别上涨4.09%、3.42%,

今年以来,美股主要指数实现涨幅16%-21%不等,其中标普小盘600涨22.89%,涨幅靠前。

美国国债利率基本呈短端利率下行,长端利率上行的格局,10年期和20年期国债利率上行5bp。

资产配置观点

从环比来看,7月基建、地产、制造业投资全面走弱。基建上月温和回升后继续回落,房地产投资延续回落;制造业投资两年平均增速加快;社会消费品零售总额两年平均增速较上月大幅回落。近期经济高频数据中高炉开工率和粗钢产量开始回升、汽车销量剔除季节性因素后呈下行趋势,显示出工业企业生产提速,但消费仍弱。

近期经济高频数据中高炉开工率和粗钢产量开始回升、汽车销量剔除季节性因素后呈下行趋势,显示出工业企业生产提速,但消费仍弱。

从5年分位水平看,债券收益率处于较低水平。市场普遍认为央行政策具有一定前瞻性,后续信用收缩态势将趋于缓和,目前看债券市场利率下行趋势已放缓。

目前A股正处于中报披露季,市场预期2021年全年上市公司利润增长一直处于上行趋势,目前预期2021年利润增长是32.58%,中小板、创业板业绩增长预期已经开始下行。

万得全A预测PE17.40倍,处于82%分位水平。从静态收益率来看,A股估值偏高,由于债券收益率较低,股权溢价率处于61%分位水平。考虑2021年上市公司利润增长A股估值处于合理水平。

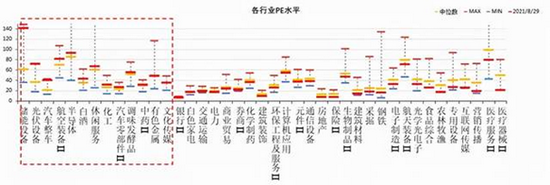

分行业看,少数行业PE估值水平高于过去5年估值中位数,半数以上行业PB估值水平高于过去5年估值中位数,储能设备、光伏、汽车整车、航空装备、半导体等行业估值较高,其中储能设备、光伏估值处于历史高点。

综上,经济继续回落,货币适度宽松、财政下半年趋向宽松,整体看股票市场中性,有局部机会,受益于宽财政的板块有望有所表现;债券市场中性,由于收益率处于较低水平开始震荡,但经济基本面还不支持收益率上行。

股债中性配置,同时股票适度配置受益于宽财政政策板块资产,风格规避高估值因子,同时注意其他风格因子的平衡配置。

注:数据截至日期2021/08/29;数据来源:Wind;

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。