本报实习记者 顾梦轩 记者 夏欣 广州 北京报道

在资管新规和利率下行的大背景下,固收+基金曾一度引爆市场。

随着时间的推移和市场行情的变化,这类所谓的保本兼或还能博取收益的基金也逐渐暴露出自己的劣势:部分基金业绩不及预期,甚至风险超预期,与此同时,市场上发行的固收+新基金也接二连三地出现募集失败的案例。

“加”的失利

根据Wind数据,《中国经营报》记者选取了全市场固收+基金中的偏债混合型基金、混合一级债券型基金和混合二级债券型基金,并对其业绩表现进行了分析。

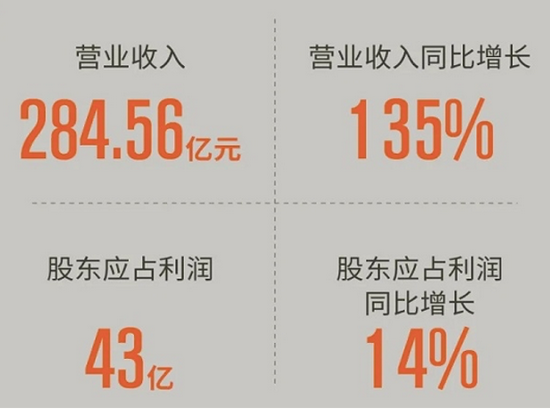

截至2021年8月25日,混合一级债券型基金今年以来的平均收益为4.99%,混合二级债券型基金今年以来平均收益为5.33%,偏债混合型今年以来平均收益为4.10%。

就混合一级债券型基金而言,中欧增强回报AEC业绩不佳,截至2021年8月25日,中欧增强回报AEC三个份额今年以来收益分别为-4.98%、-5.01%和-5.24%。根据Wind数据,该基金最近三个月、最近六个月和最近一年均跑输业绩比较基准。

中欧基金在回复记者采访时表示,中欧增强回报是一级债基。这只基金不直接从二级市场买入股票、权证等非固定收益类资产,但可以参与新股申购、股票增发,并可持有因可转债转股所形成的股票、持有股票所派发的权证和因投资可分离债券所产生的权证。该基金投资于股票、权证等非固定收益类证券的比例不超过基金资产的20%,投资于信用债券的资产占基金固定收益类资产比例合计不低于40%。

对此,济安金信基金评价中心主任王铁牛指出,固收为基础,如果不买股票,买权证或者转债,这也可以纳入固收+基金范畴之内。

对于中欧增强回报基金业绩不理想的情况,中欧基金表示,公司和投研团队都非常重视,并深刻反思。目前正在积极从研究、投资等各方面优化改进,力争提升投资者的投资体验。

分析中欧增强回报基金业绩,苏宁金融研究院研究员孙扬认为,该基金经理选债能力一般。

“由于两位基金经理都是执掌基金一年左右的时间,最近一年业绩表现,与基金经理更新投资风格有关系。”王铁牛分析,中欧增强回报基金在过去六个月跑输比较基准6.52%,过去一年跑输业绩基准4.97%,而过去三年并没有跑输业绩比较基准。其重仓五大债券以政策性金融债为主,并没有大问题。

对偏债混合型基金而言,截至2021年8月25日,汇添富年年益AC今年以来收益分别为-4.41%和-4.66%;且该基金最近一个月、三个月、六个月、一年均跑输业绩比较基准。

王铁牛向记者指出,汇添富年年益AC的股票投资虽然投资比较分散,有银行、医药、白酒等板块,但其重仓股在今年一二季度调整较大,新进重仓股以震荡回调走势居多,拖累了业绩表现,这很可能是基金投资收益没有跑赢业绩比较基准的原因。

关于汇添富年年益AC的择债,孙扬分析,18电投13的主体国家电力投资集团资产负债率排名85%、净利率和ROE都是中等偏下的水平。“这只基金选债还可以,”孙扬说,从净利润,ROE等方面分析,保利、中财、国能等债券的公司主体还是不错的。“但是中财和保利的资产负债率比较高,中财为84%,保利为77%。”孙扬说道。

绩优基金踩准赛道

基金市场永远都是“几家欢喜几家愁”。记者注意到,在偏债混合型和混合二级债券型基金的队伍中,华商基金有两只基金表现不俗,华商双翼和华商丰利定开AC基金今年以来收益分列这两类基金第一名。

华商双翼基金经理胡中原在接受记者采访时表示,在股票投资方面,2021年,面对股市上涨后急跌随后市场逐步修复,不同行业结构之间分化严重,代表未来发展方向和消费升级趋势的科技、新能源、医药、大消费等板块率先发力,春节后调整较多,煤炭钢铁有色等顺周期板块在经济修复背景下表现较好,3月下旬后市场修复上行。

在基金投资中,华商双翼根据市场情况均衡配置新能源、食品饮料、非银金融、交运、机械、计算机、化工等板块,同时积极参与以信息技术、高端装备、新材料、生物医药等为代表的的科创类股票投资。

“华商双翼基金布局了多个相关板块,大幅跑赢了业绩比较基准,”王铁牛说,投资收益大幅跑赢业绩比较基准是因其股票投资以新能源、光伏、科技类为主,比如重仓的亿纬锂能、阳光电源、天合光能等走势较好,带动了整体业绩表现。

在债券方面,王铁牛指出,债券市场收益率在经历 1 月下旬的上行调整之后,随后在 2 月中旬后逐步下行,债券市场上半年整体偏强运行。此基金在债券投资上坚持适度久期利率债和可转债投资策略,为产品贡献了一定的业绩回报。

孙扬指出,华商双翼基金选股较好,在新能源、医美、电子、在线金融等热门赛道都有涉及;“在投资可转债方面也眼光精准,比如,2021年上半年,文灿股份净利润同比增幅112%,华菱钢铁归母净利润同比增长81%。”

变身风险叠加产品?

跟不佳的业绩相对应的是,固收+基金近期发行的屡屡失败。8月21日,圆信永丰基金发布公告,旗下圆信永丰丰泽混合于6月28日开始募集。截至8月20日基金募集期限届满,该基金未能满足基金备案的条件,故基金合同不能生效。

在此之前,德邦基金也发布公告,称旗下德邦安瑞A/C募集期届满,因未能满足基金合同约定的基金备案条件,故基金合同不能生效。

圆信永丰有关人士在接受记者采访时表示,固收+新基发行失败,主要原因涉及几个方面:首先,该产品从设计到最终发行中间跨度接 近一年,从整体市场情况到基金经理的业绩表现情况均与当下的市场行情存在一定差异,同时公司固收投资团队对债市判断与去年产品设计之初时的看法也有所变化,故而公司结合市场综合情况考虑做了产品发行策略上的转移。

德邦基金有关人士在接受记者采访时表示,该基金定位于机构客户,由于客户需求发生变化,本着对投资者负责的态度,该基金没有公开宣传发售。

新基募集接二连三失败,难道固收+新基不香了?

某基金公司销售对记者表示,现在很多固收+产品都是放大了风险,固收+中的固收部分,由于公司债券频频爆雷,导致固收部分增加了信用风险;而+的部分又是权益资产,今年的权益资产波动很大,所有固收+产品就由之前普遍认为的平滑权益风险变成了信用风险+权益风险,这样固收+产品就变成了风险叠加产品。

另外一方面,上述销售指出,对零售端而言,买方投顾会根据客户特征自行给客户配置固收和权益资产,期间会不断根据市场和客户需求动态调整大类资产配置比例,也就是说,渠道需要的是底层资产,而不是已经搭配好的资产。

对机构来说,都是把固收+产品当做打新产品,但是受制于合规限制,需要找至少三家机构才能拼出一单,但是每家机构对于底仓的需求不一致,所以,要拼成一单并不那么容易,“只要有一家机构临时变卦,又临时找不到新的合适的机构顶上,就会出现发行失败的情况。”该销售说。

“如果基金经理的影响力不是太强,基金公司的品牌影响力一般,同时发行的时点是在固收+基金的业绩不出彩的阶段,比如权益火热的时候,往往募集规模可能不理想。”另一位业内人士说。