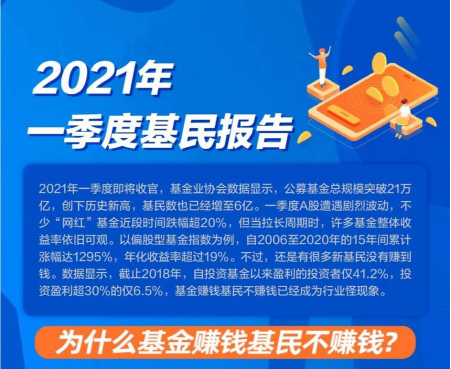

2021年A股市场走势一波三折,下半年开局也并未如股谚说的“五穷六绝七翻身”,7月末的突然回调更是令未来走势疑窦丛生。牛年下半场,牛市能否继续?近日,澎湃新闻记者专访多名券商首席策略分析师、首席经济学家,明星基金经理,把脉牛年下半年新主线,挖掘牛市新机会,展望下半年市场新走向。

本期刊出的是对广发证券首席策略分析师戴康的专访。

对于下半年的A股市场,戴康认为,市场的核心分歧将主要集中在美元流动性、A股业绩下拉项、中国狭义流动性等三方面。展望后市,美元流动性难以构成缩减恐慌,A股盈利预期仍较为乐观,流动性整体缓而不紧。因此,在这些因素共同作用下,A股下半年将乘流而上。

对于近期A股出现的大幅回调,戴康表示,市场下跌的主要原因是贴现率上升幅度较大,而贴现率上升主要是风险溢价上行所致。一方面,部分行业政策环境展望偏负面,遭遇业绩和估值双杀。另一方面,投资者对于外资稳定性的担忧情绪加重。

不过,戴康强调,目前A股风险溢价上升是阶段性而非趋势性的,A股并没有系统性风险。

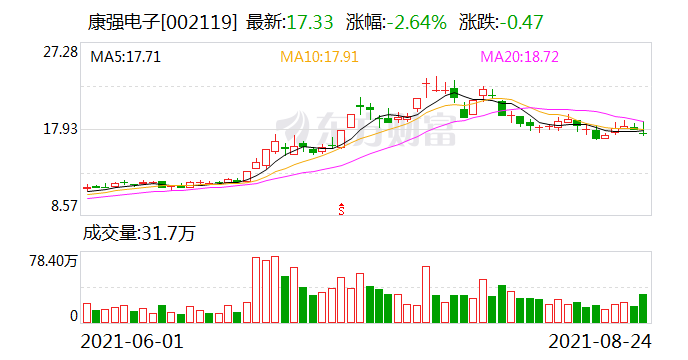

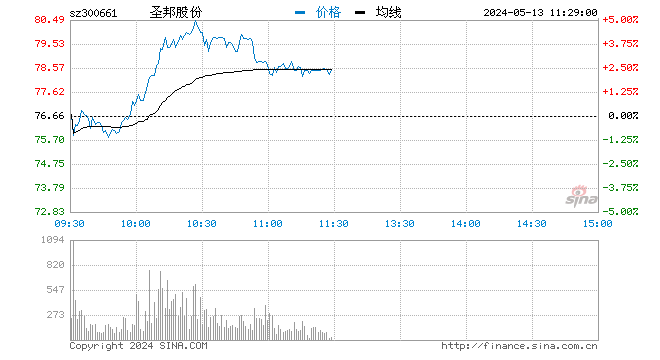

在行情方面,戴康指出,2021年A股结构重于大势,市场分化加剧。其中,结构上坚定“市值下沉”,聚拢小盘成长、科技与制造扩散。一方面,微观结构调整布局市值下沉,另一方面,全球通胀预期见顶有利于成长。

戴康解释说,今年以来的市场运行结构分化,是筹码层面微观结构恶化、政策层面自上而下导向、及业绩层面产业趋势验证的共同结果。总的来说,在持续性方面,以“新能源+半导体”为代表的成长板块,产业趋势短期难以打破。

具体到配置上,戴康建议,把握好“量价突破”的核心思路。哪些行业能够继续实现“利润率”的抬升,则更具备显著的相对业绩优势。具体而言,一是“量价齐升”的行业,如新能源车产业链。二是“量稳价升”行业,如半导体、化工。三是“价稳量升”行业,如光伏、军工。

此外,戴康指出,虽然上半年港股表现基本上不及市场预期,下半年港股指数层面也机会有限。不过,站在当前时点,港股成长的相对胜率有所改善,左侧配置时点“渐行渐近”。

以下为澎湃新闻记者对戴康的专访实录:

展望下半年,A股市场的总体行情走势将如何?

戴康:

总的来说,2021年下半年,市场的核心分歧将主要集中在三方面:美元流动性、A股业绩下拉项、中国狭义流动性。展望后市,美元流动性难以构成缩减恐慌,A股盈利预期仍较为乐观,流动性整体缓而不紧。这些因素共同作用下,A股下半年将乘流而上。

具体来看,首先,美元流动性难以构成缩减恐慌。目前海外经济处于顶部区域,叠加通胀预期见顶,都将制约美债利率上行的空间。因此,下一步十年期美债利率难以达到主流预期的2%以上,同时Taper(逐渐退出量化宽松)无论是节奏还是力度都会相对温和。

其次,虽然下半年经济环比动能有所减弱,但对下半年A股盈利的预期仍较为乐观。一方面,“供需缺口”继续对A股盈利能力及盈利增速形成支撑。另一方面,在行业格局改善的背景下,一些中游对成本涨价的传导和抵御能力进一步增强,这也会使下半年A股盈利保持一定的韧性。

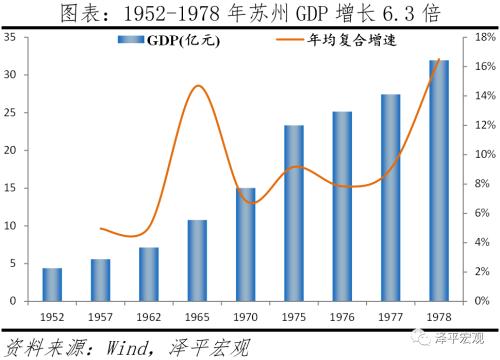

具体而言,这一轮中国经济的复苏与以往相比有比较大的不同,可以概括为“节奏领先,重质轻量”。体现在经济数据中,一是制造业全面且稳定的优势比较突出,出口一直维持着较高的景气度。二是本轮复苏对地产和基建投资的依赖度并不高,政策更多是支持制造业尤其是新兴产业的发展,为中国经济转型打下了良好的基础。

同时,虽然下半年经济增长的方向应该是向下的,但韧性十足。首先是出口的韧性较强,下半年全球贸易的供给端依然会对中国有所依赖,支撑出口韧性。其次是制造业投资有望继续扩张,本轮制造业投资在产能、融资、库存等领先指标均向好的情况下,下半年仍有扩张空间。最后是基建投资有发力的基础。上半年专项债发行的速度偏慢,基建投资只是温和扩张。

最后,预计下半年流动性整体将“缓而不紧”,维持温和的局面,不会成为大幅挤压估值的担忧因素。首先,在机构“资产荒”和人民币升值的压力下,狭义流动性“上有顶”。其次,地方专项债发行使得资金利率有上行压力。再次,为降低实体融资成本,防范潜在风险,7月16号央行进行了全面降准,虽超出市场预期,但大体仍符合流动性“缓而不紧”的判断。

近期市场出现大幅回调,且持续影响目前仍在。对本次大跌你有何看法?

戴康:

近期,市场下跌的主要原因是贴现率上升幅度较大。十年期国债利率大幅下降,风险溢价上行导致贴现率上升。

一方面,部分行业政策环境展望偏负面,遭遇业绩和估值双杀。另一方面,投资者对于外资稳定性的担忧情绪加重,这些因素共同引发了A股大跌。

不过,需要指出的是,与2018年不同,目前A股风险溢价上升是阶段性而非趋势性的,A股没有系统性风险。

对于2021年的策略,你提出“结构重于大势,A股市场分化加剧”的观点,能否解释一下这一观点背后的逻辑?

戴康:

2019年以来,A股贴现率行情的总量驱动力,来自实际无风险利率与风险溢价双下行。2021年则体现盈利扩张和估值收缩的特征,实际无风险利率下行,但风险溢价大幅上升。

对2021年,有两个重要的判断:一是“微观结构调整布局市值下沉”,二是“全球通胀预期见顶有利于成长”。

具体而言,不同于2018年“去杠杆紧信用”导致A股风险溢价系统性趋势性抬升杀估值,2021年“局部紧信用”政策下,A股总量风险有限、结构特征鲜明。如信用环境持续收紧的地产、地方债务基建领域的风险溢价大幅上行,而制造业和中小市值公司的信用仍有扩张。

可以看到,目前市场在风格上的首尾差异很大。小盘成长几乎已经“收复失地”,小盘价值略有反弹,而大盘成长和大盘价值的跌幅仍较深。同时,板块上的首尾差异也很大,受政策支持的半导体、新能源车和光伏等板块基本“收复失地”,而政策环境较差或业绩预期逊色的板块则表现落后。不过,高景气的组合大都延续了前期的超额收益。

下一步,在出口显著转弱,结构性信用收缩缓和之前,目前的市场风格大概率延续。当前政策对于前期资本无序扩张的领域进行收缩,但中小企业和战略新兴产业的信用环境则有扩张,因此还是继续市值下沉,寻找景气的方向。

总的来说,今年A股无系统性风险,结构上坚定“市值下沉”,聚拢小盘成长,科技与制造扩散。

目前,半导体芯片和白酒的“此长彼消”成为市场焦点。有观点称半导体芯片将取代大趋势向下的白酒,成为新的抱团方向,你如何看待?

戴康:

在我看来,今年以来的市场运行结构分化,是筹码层面微观结构恶化、政策层面自上而下导向、及业绩层面产业趋势验证的共同结果。

理解当前的市场风格,首先要明白当前风格聚拢的三点根本性理由:第一,产业趋势及政策导向一定程度决定了景气度分化,受益于供给侧改革板块多获得显著超额和绝对收益,而需求驱动相关板块表现均不佳。第二,狭义流动性宽松有利于高成长板块的估值爬升。第三,当前其他市值承载量够大的板块,如港股、消费、金融等,均存在阶段性瑕疵,从资金层面对行情聚拢形成推波助澜。

在持续性方面,目前看以“新能源+半导体”为代表的成长板块,产业趋势短期难以打破。

一方面,驱动力决定了远景业绩。相较于历史上由政策、或技术、或补贴单一驱动行情不同,本轮行情由“政策+技术+供需缺口”多轮驱动,远景的业绩确定性更强,盈利的贡献度抬升。

另一方面,高频景气度也决定了即期业绩。7月至8月产业高频景气数据向好,中报业绩预告也显示高增长。

此外,关于热门赛道的交易拥挤度,截至今年二季度,基金对新兴赛道的超配幅度距离历史极值仍有差距,虽然7月至8月进一步上涨,但难以快速触及阈值。总的来说,当前热门赛道的拥挤度尚未极端。

下一步,当前市场出现的分化是否会收敛,可以重点观察“出口”这一指标。在出口显著转弱、结构性信用收缩缓和之前,当前市场风格大概率延续。

分化行情中,下半年你最看好A股的哪几个板块?

戴康:

总的来说,从下半年宏观经济的运行趋势来看,配置的核心思路是“量价突破”。由于下半年经济环比动能放缓、而涨价传导仍有压力,宏观经济的总需求将逐渐运行至“价升量跌”的象限区间。在此背景下,哪些行业能够继续实现“利润率”的继续抬升,则更具备显著的相对业绩优势。

具体而言,第一,是“量价齐升”的行业。需求强劲或周期不敏感,未受到经济环比动能减弱的影响,这类行业主要关注消费层级跃迁,今年的产业趋势指向新能源车产业链,尤其聚焦上游的锂电池和锂电材料。

第二,是“量稳价升”行业。这类行业不仅对于原材料的上涨有较好的抵御和传导能力,更是保证下游结构性需求支撑而带来量的平稳,可关注“供需缺口”支撑的玻璃、半导体,及“涨价传导”的化工。

第三,是“价稳量升”行业。这一类核心逻辑在于“量”的变化,来自于需求的稳定改善或较差预期的修复,主要是“需求扩张”的光伏,及“制造扩产”的军工。

近期,相关行业由于政策面变化出现大幅市场波动。下半年,在政策面你有何预期?

戴康:

正确理解政策导向,有利于判断今年市场的分化与展望。而“金融供给侧改革”政策加速验证,是近期市场分化加剧的重要原因。

具体而言,“防止资本无序扩张”、政策兼顾“效率”和“公平”,都是2019年以来“金融供给侧改革”的加速验证。其中,2020年四季度房地产“三条红线”、科技互联网平台反垄断、2021年教育双减政策等,政策的导向是遏制资本无序扩展和无效融资、弱化其社会负外部性,引导资本进入真正能够改善社会民生、符合高质量发展的方向。而近期决策层降低民生相关的“住房、教育、医疗”成本的决心和政策,只是以上顶层设计的加速验证。

下一步,“供给侧改革”政策加速验证,正在加剧细分行业风险溢价的分化。政策受益板块的风险溢价回落,而政策受损板块,如垄断互联网、课外教育等的风险溢价加速上行。同时,“防止资本无序扩张”政策也将客观上会进一步强化“市值下沉”主线。

今年初,南下资金亢奋,港股获得巨量关注。对下半年港股市场的行情和配置,你有何观点?

戴康:

每次所谓南下资金“争夺定价权”铩羽而归,都是风险偏好追高所致,美债等外部因素只是导火索。

回顾今年上半年的港股表现,基本上是不及市场预期的。展望下半年,内地增长支撑减弱,而内外流动性环境适宜,市场风险溢价已经不低,预计港股指数层面机会有限。

不过,站在当前时点,港股成长的相对胜率有所改善,赔率吸引力逐渐上升,左侧配置时点“渐行渐近”。

一方面,市场对互联网行业十分悲观,但中长期来看,反垄断对处于存量市场的龙头地位影响有限,因此可以有策略地进行左侧布局。另一方面,“景气延续”的半导体中游和“景气复苏”的消费电子,也可追随。此外,“国潮”服饰和“新潮”消费的潮流,也可适度拥抱。

三大炒股神器免费领取!数量有限,先到先得>>