炒新风险骤增。

中国电信(601728.SH)回A之后的连续大跌,让不少境内投资者哑然。目前中国电信市值已经较发行首日当天缩水超千亿。

事实上,近期无论是A股还是港股,都在提醒投资者,新股永不败早已是过去时。

8月24日,又一家在港交所上市的公司首日股价跌破发行价,这家以外周血管介入医疗器械龙头公司名叫先瑞达医疗(6669.HK),开盘跌超20%后未能止跌,收盘报17.6港元/股跌破发行价,单日跌幅高达26.05%,中签的投资者们相当于一手亏损6200港元。

华辉创富投资总经理袁华明对第一财经记者表示,A股市场新股破发现象增加应该是长期现象。这是因为A股市场的注册制改革使得新股定价更多由市场决定,更合理的新股定价、新股发行常态化和发行数量的提升使得新股炒作空间有所下降、炒作风险有所提升,A股市场新股不败的神话早已打破。

“随着注册制改革深化和更大范围推广,A股市场应该会出现更多,长期出现接近于成熟资本市场比例的新股破发情况。” 袁华明认为,目前新股首日破发还是小概率,破发幅度通常也不大,大多数新股在上市初期实现了正收益。但是,新股首日破发、炸板、新发不久就大幅下跌的情况在增加,炒新风险呈现加大态势。

同样的配方:首日涨,而后一跌再跌

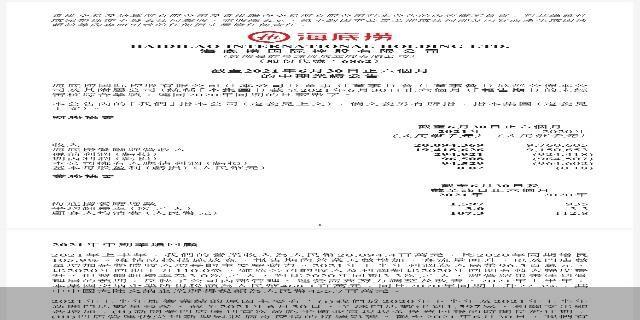

今天是中国运营商三大巨头之一的中国电信在A股沪市主板上市第3个交易日,也是中国电信第二个一字跌停的交易日。

截至24日收盘,中国电信股价报4.95元/股,这意味着如果再有一个交易日跌停就会跌破4.53元/股的发行价。

中国电信的股价并非上市即跌,上市首日早盘股价涨势虽显“疲态”,但午盘前涨幅突然扩大至16%,成交额近119亿元,触发盘中停牌。11点29分恢复交易后离休盘仅剩1分钟的时间里,中国电信再度拉升涨至18.98%,最后报收于6.11元/股,单日涨幅高达34.88%。

然而,正当中签的股民以为中到一枚“好签”时,接连而来的两个交易日的一字跌停打了个措手不及。按照发行首日最高股价6.52元/股计算,中国电信的市值已经蒸发了1433亿元。

有观点认为,从龙虎榜的“成分”来看,一涨一跌之间,最惨的还是散户。根据龙虎榜数据,中国电信上市首日现身榜单的多为游资席位,且较为重复,部分游资呈现先推高买后出货的迹象。比如首日净买入4.2亿元的招商证券上海牡丹江路、净买入2.46亿元的东方财富证券拉萨团结路第二证券营业部、净买入2.9亿元的东方财富证券拉萨东环路第一证券营业部再次现身龙虎榜,分别净卖出近5000万元、5500万元和5100万元。此外,光大证券佛山绿景路、华泰证券深圳益田路荣超商务中心、兴业证券陕西分公司等游资也在现身龙虎榜。

8月24日盘后,中国电信发布股票交易异常波动公告称,经公司自查,并向公司控股股东中国集团有限公司发函查证,公司或控股股东不存在应披露而未披露的重大信息,不存在筹划涉及上市公司的重大资产重组、股份发行、收购、债务重组、业务重组、资产剥离、资产注入、股份回购、股权激励、 破产重整、重大业务合作、引进战略投资者等重大事项。

值得注意的是,目前中国电信的卖一封单超782万手的数字似乎意味着,明日的跌停依旧是大概率事件。公司公告之后留下的问题依旧是:怎么救?

根据中国电信招股书中提及的可授权主承销商行使“超额配售选择权”(即绿鞋机制)的说法,当股价破发时,承销商可以凭借“绿鞋机制”买入股票,增强投资者的信心,实现新股股价由一级市场向二级市场的平稳过渡。

这或许会成为中国电信最后的“救命法宝”,但沪农商行就没有这么幸运了。

继齐鲁银行之后沪农商行成为今年上市的第二家银行股。与中国电信的股价走势如出一辙的是,沪农商行在上市首日开盘后大涨20.22%,报10.7元/股,上市第二日却一字跌停,而后一跌再跌。

24日,沪农商行股价继续走低,收盘下跌4.15%,报8.54元/股,上市4个交易日股价较最高点回撤33.39%的同时,已然较发行价跌破4.04%。

因连续3个交易日内日收盘价格跌幅偏离值累计超过20%,沪农商行发布了首个股票交易异常波动公告称,公司经营情况正常,不存在应披露而未披露的重大信息。

以目前买卖封单的委差来看,买单较为强势,但是否能拯救破发的股价还需验证。

新股破发,是谁的问题?

除了A股,8月以来三只新发的港股也纷纷破发,除了上市首日破发的先瑞达医疗外,理想汽车和心玮医疗也让中签的投资者苦不堪言,疑惑打新中签到底是幸运还是“不幸”。

优美利投资总经理贺金龙表示,今年以来新股发行非常密集,随着新股供给不断增长,打新收益分化加剧,虽然也会有部分新股出现破发,大多数情况下是会有收益的。“投资者对待打新,应该多注重基本面因素,和市场对新股所处行业整体估值情况、行业热度、量能多方面角度考察。

私募排排网基金经理胡泊有不同意见,他认为对于A股而言,整个定价的机制仍然对打新有利,所以眼下A股出现大面积破发的可能性极低,可能有部分个股有小概率事件出现破发,但整体来说破发的风险并不大。

不论A股或港股,如果说上市即跌、而后破发是现象,那本质又是什么?是公司质地不行,是发行定价太高,是估值方式不同,又或者是市场情绪不高、上市时间不巧?到底是谁的问题?

对此贺金龙认为,首日破发或次新股大幅下跌的情况的原因是多方面的,有一些是本身基本面因素不足以支撑现在的股价,导致资金回流,有一些是本身市场给的行业估值不高,比如银行股;还有一些是适逢上市日,所处板块遭到大幅回调导致的,还有整体经济和行业景气度下滑也会导致上市日市场情绪消极而导致破发。“打新收益与二级市场的流动性关系密切,打新收益有结构性分化的特点,投资者不应盲目地看多。”他称。

虽然股价表现离不开市场整体表现和市场短期情绪,贺金龙直言股价表现更主要的还是和公司自身的基本面因素有关,不能背离基本面,单纯靠讲故事吹“资本泡泡”的公司估值势必倒挂。

“估值倒挂是一级市场和二级市场两种估值体系的不同,这些企业在二级市场某种程度上熄灭了一级市场虚吹出来的火焰。一级市场和二级市场的价格倒挂趋势,取决于该企业在一级市场的估值和二级市场估值的分化情况,这种倒挂是会更趋于理性的。”贺金龙表示。

从市场环境来看,截至8月24日,沪深两市成交额连续25个交易日突破1万亿元,市场流动性宽裕、交投活跃、指数波动较小。从政策环境来说,当前货币资产偏宽松、国家支持各类企业通过上市融资,新股、可转债发行速度不减,资本市场融资渠道畅通。

冬拓投资基金经理王春秀对记者表示,综合资金面和政策面,当前环境适合企业上市融资。然而,也有例外。“虽然当前市场平稳,但是结构性行情特征明显。”王春秀如是说道。

王春秀表示,一方面,以“专精特新”企业、半导体、光伏、新能源汽车为代表的科技企业是政策鼓励方向,市场热度较高,相关企业估值很高,非常容易获得资本青睐。另外,受益于大宗商品的涨价,上游资源类股票效益普遍较好,资本认可度很高,对于相关企业来说,也是很好的上市时机。然而另一方面,以制造业、消费行业、金融行业为代表的传统行业股价低迷、估值较低,如果此时上市,不容易获得好的估值。

此外,随着越来越多在港股上市的公司选择A股二次上市,AH的溢价空间也成为影响股价表现的因素之一。

贺金龙表示,因为港股估值相对较低,机构参与度更高,因此很多投资者将H股锚定为该企业价值。而A股与H股接近,溢价收敛时,此时新股上涨的弹性就会变大。因此对于基本面较好的AH溢价偏低的个股,投资者除了可以借此指标享受股价随基本面增长的收益之外,还可以享受到AH溢价向上回归的收益。

胡泊表示,港股和A股的发行有较大的差异,参与的投资者也有很大的不同,港股出现破发更多是因为上市初期估值过高的影响以及跟当时整体市场流动性有较强的关系,所以港股破发对A股并不会产生较大的影响。

而港股今年破发成为一种常态,最主要是因为之前的市场热情过高,整个新股的定价估值过高。其次跟今年港股悲观情绪较为严重,监管政策趋严,上市后基本面出现恶化等多方面因素的共同作用下,新股上市就大概率出现了破发甚至进一步下跌的现象。短期来看,胡泊认为AH股之间的溢价空间比较难以回归,所以本身H股回归A股可能并不能成为后期新股价格波动的主要原因。

三大炒股神器免费领取!数量有限,先到先得>>