科大讯飞:上半年营收63亿元,扣非净利暴增27倍

来源:时间财经

原创陈世爱

8月23日,科大讯飞披露2021年上半年业绩报告,实现营业收入为63.19亿元,同比增长45.28%;实现净利润为4.18亿元,同比增长62.12%。剔除政府补助、公允价值变动损益等非经常性损益后,实现扣非归母净利润2.09亿元,同比实现大幅增长2720.8%。

开源证券研报分析,公司营收增长主要由教育、消费者业务增长拉动,同时,毛利率同比下滑3个百分点至42.8%,主要系教育业务和开放平台毛利率有所下滑。

科大讯飞成立于1999年,长期从事语音及语言、自然语言理解、机器学习推理及自主学习等AI核心技术研究,公司依托其AI开放平台,积极投建产业生态,赛道方面,公司将AI应用至实际场景,重点布局教育、医疗、办公、城市等行业。截至8月24日发稿时间,科大讯飞股价52.60元/股,最新市值1210亿元。

营收增长

分业务来看,目前为科大讯飞带来收入的主要还是依赖软件和信息技术服务,教育教学的贡献在逐步爬坡,其他业务占比还太小。

科大讯飞软件和信息技术服务业实现收入61.93亿元,同比增长45.80%,占营业收入比重为98.01%。此外,教育教学业务实现收入1.06亿元,同比增长32.29%,占营业收入比重为1.68%;其他业务实现收入1942.80万元,同比下降8.38%,占营业收入比重为0.31%。

从具体产品来看,除了占小比例的其他业务,公司上半年增长最快的是开放平台。讯飞人工智能开放平台作为首批“国家新一代人工智能开放创新平台”,为开发者团队提供从初生、壮大到商业价值升级的全链路服务。

期内,科大讯飞开放平台营收12.93亿元,占总营收的20.46%,同比增长131.70%,主要系本期开发者数量和质量同步提升所致,去年该产品增长幅度为147.32%,产品上半年的毛利率为23.58%,毛利率同比下降4.83%。

得益于开发者数量和质量的持续提升,科大讯飞开放平台收入保持快速增长,2016年至2020年复合增速达116%。

2016年至2020年间,平台聚集的开发者团队数量由25.7万迅速增长至175.6万,年复合增长率达61.7%,平台开放的AI能力和方案数量也由2018年的171项增至2020年的396项,年复合增长率为52.2%。

截止本报告期末,讯飞开放平台已对外开放434项AI能力及解决方案,聚集超过220万开发者团队、330万生态合作伙伴。

或将受益“双减”政策

其中,占营收比重最高的仍然是教育产品和服务。

教育产品和服务收入系指公司基于人工智能核心技术,在智慧教育领域中提供的产品销售、技术开发及服务收入。公司在教育赛道布局较为全面,科大讯飞通过提供覆盖教、学、考、管四大主场景的智慧教育全栈产品,促进教学环境数字化和智能化,并进一步通过构建区域因材施教综合解决方案。

教育产品和服务产品上半年营收17.31亿元,同比增长31.48%,主要系教育因材施教解决方案业务拓展和讯飞AI学习机销量持续增长所致。

2021年5月21日,中央全面深化改革委员会审议通过“双减”政策,并于2021年7月印发,旨在收紧校外、回归校内。开源证券称,“双减”政策有望推动AI在教育场景落地,公司将充分受益。

科大讯飞董事长刘庆峰在公司22周年庆公开信中称,“智慧教育‘因材施教’业务增长约70%以上”;而半年报智慧教育方面业务同比增长约30%,两者之间存在一定的差距。

半年报中披露,科大讯飞教育产品覆盖全国31个省市,但仅有3000余所学校,华创证券发布研究报告称,考虑整个中国小中高共约20万所学校数量,讯飞教育业务预计将有很大的成长空间。

此外,科大讯飞医疗业务实现营业收入9989.17万元,同比增长34.21%。智慧政法行业应用实现营业收入2.89亿元,同比增长30.46%。数字政府行业应用实现营业收入2.67亿元,同比增长74.66%。其中,公司欲分拆讯飞医疗上市,分拆后公司仍维持控股权。

扣非净利大幅增长

科大讯飞的扣非净利大幅增长,主要系三大费率有所下降。

上半年公司销售、管理、研发费用分别为10.0亿元、4.2亿元、11.5亿元,三大费率分别为15.8%、6.6%、18.2%,同比下降3个百分点、0.9个百分点、3.3个百分点。

得益于费率的下降,公司扣非净利润达到2.09亿元,同比增加2720%,在非经常性损益大幅减少的背景下(去年同期确认三人行投资收益2.7亿元)归母净利润仍有62%的增长。

自今年一季度实现扭亏为盈后,科大讯飞虽然在各条业务线上都延续了增长的步伐,但主要产品的毛利率在下降。

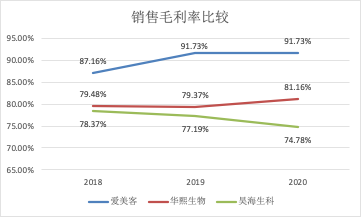

公司期内营收比重靠前的教育产品和服务以及开放平台的毛利率均有所下降。教育产品和服务毛利率为54.56%,同比下降6.66%,开放平台毛利率23.58%,同比下降4.83%。

此外,公司还面临着现金流上的压力。半年报显示,公司经营性净现金流-17.34亿元,同比减少约7亿元。公司称主要系本期支付解决方案项目及芯片备货等经营性货款增加所致。

可以看到,公司存货同比大幅增加12.4亿元。国盛证券研报称,这一定程度上拉低了经营性净现金流,因存货主要增量科目为合同履约成本约9.3亿元,叠加合同负债大幅增加约7.5亿元至16.7亿元,这为未来的收入释放带来了蓄水池。