细节入手,见微知著。作为一名女性基金经理,王然已在消费领域深耕十三年。投资时,她认为自己首先是一名消费者,面对赛道和标的,她更愿意从生活中的真实体验出发,对产品形成立体化的认知,在周期框架下用扎实的研究寻找真正具有“护城河”的企业。

“消费品更适合用长线逻辑去投资。”作为东方基金消费领域的“首席洞察官”,王然追求的是消费赛道的长期胜率。银河数据显示,截至2021年6月30日,王然管理时间最长的东方新兴成长混合基金的业绩涨幅在近五年同类排名中勇夺第一。

研究发现价值

王然入行时,正值2008年全球金融危机;2015年成为一名基金经理时,又见证了市场的暴涨、暴跌和熔断。因此,她无比重视手中资金的安全性,“投资理念,我还是相信研究发现价值。”

深耕消费十余年,王然已总结出一套成熟的投资框架和方法:研究消费品的重点就是行业和个股。

行业即赛道,王然善于运用生命周期图谱进行分析,生命周期包括起步、成长、成熟、衰退四个阶段。在各个阶段中,她会结合行业特征,从“产品力、渠道力、品牌力”三个维度对个股进行具体判断,同时辅之公司历史财务指标来明确公司“护城河”。

具体来看,行业起步时的市场容量和渗透率较低,这一阶段王然会重点关注公司产品研发的创新力,即产品力。“任何新行业和新东西出现,首先要抓住消费者。”她表示。成长期则重点关注渠道形式,如扁平化或多级分销,从渠道形式来观察渠道利益,即渠道力。成熟期的市场容量和格局已逐步稳定,这一阶段需关注企业品牌力能否反映产品价值,也就是能否创造真正的自由现金流以及较高利润率。

“消费品投资适合长线逻辑,因此在行业配置上,我会将长期胜率高、多轮验证下‘护城河’没有问题的个股作为重仓股,以保证组合的稳定性。剩余的部分,从成长性较高的公司中,挑选一些未来有可能成为行业龙头的公司,阶段性或给组合带来一定的弹性。”王然如是说,二者比例分配具体结合市场的风格以及行业景气度判断。

供需和渠道是关键

股神巴菲特有一句名言:“人生就像滚雪球,最重要之事是发现湿雪和长长的山坡。”在诸多消费赛道里,王然要选择的便是“长坡厚雪”的赛道,即那些发展空间巨大,能够通过复利的长期作用带来持续收益的行业,比如白酒和医美。

王然对于“长坡厚雪”的赛道分成两类:供需和渠道。

“任何行业都是由供需决定的。”王然拿白酒、医美来举例,从供给端来看,白酒和医美行业都有一定的门槛,好的白酒品质需要固态发酵的工艺,以及合适的地理环境和微生物环境;而在医美行业,由于医疗器械要通过认证,需要提前5到10年进行产品布局,产品通过临床数据验证后方能上市。从需求端来看,白酒和医美都属于高频、高粘性、高客单价的产品,尤其供给端的门槛效应长期会带来提价的可能。

而从渠道方面看,例如传统的超市、百货、药店以及线下纺织服装、甚至免税店,都可看成渠道类的消费赛道。“渠道很多是赚周转的钱。”王然解释,这些行业本身是不创造产品或不创造额外附加价值服务,更多的是赚周转的钱。“渠道类有更强的制造业属性,例如家电家具,它的利润率相较于供需类会更低,是否配置需进一步结合行业景气度判断。”

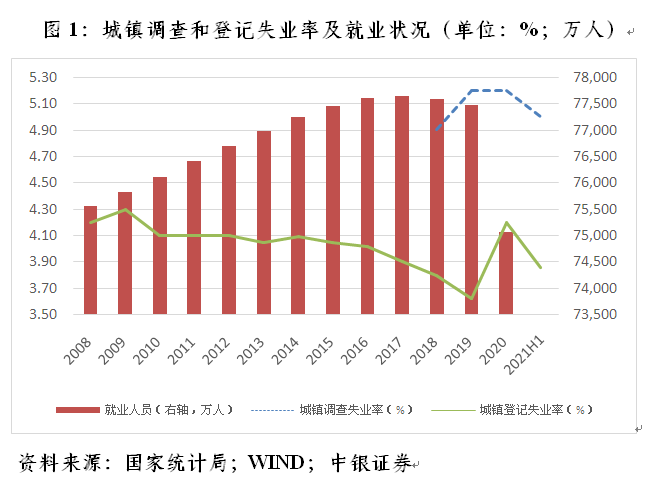

王然表示:“今年市场风格有一些变化,从博弈者结构的角度来讲,机构比例在提升,外资比例也在提升,未来必然朝向成熟市场迈进。”

在王然看来,在当前经济边际下行的背景下,成长和价值风格并不矛盾。“在当前金融市场格局之下,不管青睐有壁垒的偏成熟阶段的公司,还是成长型公司,都不矛盾,因为我们本身就处于一个经济结构转型的阶段”。