即将满4周岁的公募FOF产品在2021年迅猛发展,不仅数量和规模屡创新高,且有望在场内上市基金领域再次实现新的突破。

继广发、兴证全球、交银施罗德等5家基金公司率先上报首批FOF-LOF基金之后,近期,包括富国、华夏在内多家基金公司继续上报第二批场内上市的FOF基金。

据基金君了解,尽管同为可上市交易的FOF基金,两批基金在产品设计上还是有着明显区别,首批5只产品的投资范围涵盖主动、被动等多种类型的底层基金,在封闭期及权益资产仓位上限上存在差异,而第二批产品则定位为ETF-FOF,是一类以ETF为主要投资标的的FOF产品,是FOF细分领域又一次创新。

首批ETF-FOF正式上报

据悉,为丰富场内基金类型,给FOF投资者提供流动性及退出通道,上交所推动首批上市FOF的申报。

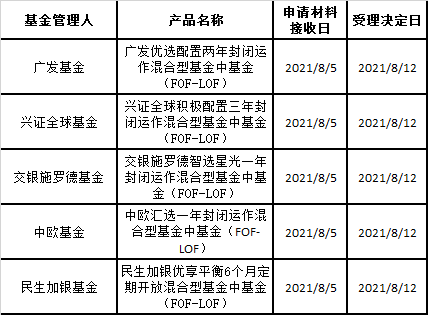

8月12日,广发、兴证全球、交银施罗德、中欧、民生加银5家基金管理人上报的FOF-LOF(上交所上市)已获证监会正式受理。

此外,据基金君了解,拟在深交所上市的FOF-LOF也已于近期上报。FOF-LOF可为投资者提供流动性和便捷的交易方式,满足投资者的退出需求。

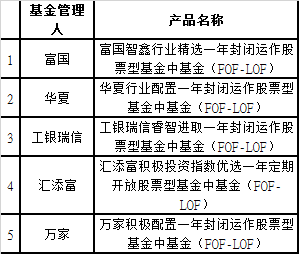

目前FOF主要以主动管理型基金为投资标的,尚无投资被动指数型基金,尤其是ETF为主要投资标的的FOF。在首批FOF-LOF的基础上,上交所开发了ETF-FOF,同样以LOF模式场内上市。这类FOF投资于股票ETF的资产占基金资产的比例不低于80%。投资策略方面,主要采用行业轮动策略或“核心底仓+卫星轮动”策略。目前,富国、华夏、工银瑞信、汇添富、万家首批5只ETF-FOF已于8月16日被证监会接收。国泰、民生加银等基金管理人也在积极申报ETF-FOF的过程中。

在业内人士看来,首先,ETF可为FOF提供优质的底层配置工具。我国ETF覆盖不同资产类别、风格、行业、主题、策略和国别,丰富的ETF产品线可以为FOF提供多样化的投资标的选择,满足FOF资产配置需求。目前我国FOF以混合型FOF为主,股票型FOF极少,且子基金多为主动管理基金,推广ETF-FOF有利于推动FOF产品创新。

值得一提的是,ETF-FOF有利于提高FOF估值效率。普通公募基金是T日估值,FOF(不投资QDII基金)T+1日估值,FOF的估值效率低于普通公募基金,无法较好满足看重资金利用效率投资者的投资需求。ETF-FOF可以使用ETF当日收盘价进行估值,从而实现T日估值,提高资金利用效率,进一步扩大FOF目标群体。

此外,ETF-FOF还可为投资者提供透明度更高成本更低的投资工具。与主动管理基金相比,ETF的透明度更高,成本更为低廉,可以通过底层投资标的的特性优化投资者对FOF的投资感受。FOF的运作模式结合ETF基金成熟透明的运作机制,是符合投资者需求的产品类型。

未来,随着多元化FOF产品的推出,FOF将更广泛地被投资者所接受和认可。

考验基金公司行业配置能力

一家基金公司人士表示,与此前的公募FOF产品相比,FOF-LOF通过场内上市交易的形式,增加了流动性,不少基金公司希望积极布局该类基金产品。

在上述基金公司人士看来,FOF-LOF的优势在于基金经理在选择底层基金时灵活,而ETF-FOF的优势在于估值效率,两者各有所长,不过后者对于基金经理的行业轮动能力要求比较高,最后比拼的还是各家基金公司的投资业绩。

“过往FOF基金经理主要以挑选优秀基金经理为主,挑选行业或主题基金的能力还需要一段时间的积累,是否布局ETF-FOF主要取决于各家基金公司的资源禀赋以及人才储备情况。”上述基金公司人士称。

另一位基金公司人士也认为,目前多数FOF基金经理一般是通过优选管理人的方式,寻找长期能创造超额收益、风格稳定的基金经理去做资产配置,不是特别擅长行业轮动,所在基金公司也还在研究是否要布局这类新品种。

北京一位基金公司人士分析,FOF-LOF只会对单个基金的投资比例上限进行约束,投资标的并不局限于ETF,而ETF-FOF则是至少80%仓位投资于ETF,相比之下,ETF-FOF更类似一个指数型产品,产品设计理念还是希望通过指数基金轮动去帮助客户赚取组合配置的收益,更多是赚贝塔的钱,子基金层面的超额收益相对较少。

“管理ETF-FOF需要发挥基金公司对行业景气度的前瞻性判断能力,基于此去做资产配置,若是基金公司有这方面的投资能力,也是一种很有特色的基金产品。从产品容量方面考虑,以宽基指数打底,叠加行业主题ETF做增强,构建“核心—卫星”组合的投资策略,比全部投资行业主题基金做行业轮动的规模容量会更大。” 上述北京一位基金公司人士指出。

“作为新的一类场内基金品种,ETF-FOF至少比均衡型或是偏债型的FOF-LOF净值波动型更大,交易属性更强。对于FOF基金经理而言,现在ETF的类型逐渐增多,比前几年通过ETF去做资产配置的难度相对有所下降。”一位基金公司人士分析。

也有基金公司人士称,旗下ETF产品矩阵较多的基金公司更有动力去布局ETF-FOF。事实上,此前已有部分基金公司推出公司旗下ETF模拟组合,帮助客户做这方面的资产配置。

公募FOF今年迎来飞速发展

一改过往的“不温不火”,首发艰难保成立的局面,今年以来,公募FOF在新基金发行市场频出“爆款”。

据渠道人士透露,在招商银行、交通银行等代销渠道发力的情况下,8月19日tiq 结束募集的交银施罗德招享一年持有期混合FOF首发大卖约90亿元,再创公募FOF发行成立的新纪录。

WIND数据显示,截至8月19日,今年以来合计成立了30只FOF基金,合计募集规模达到504.91亿元,平均单只FOF发行规模达到16.83亿元。对比新基金发行规模创出行业历史性纪录的2020年,全年有59只FOF成立,募集规模也仅309.94亿元,显然2021年FOF基金迎来一个大发展。

若算上此次发行的交银招享一年混合基金基金,今年FOF基金募集总规模即将突破600亿。

在华南某大型基金公司市场部人士看来,FOF基金发行回暖既有政策因素也有渠道因素。“一方面,第三支柱养老金建设相关政策落地在即,各家基金公司也在加紧完善旗下FOF基金产品线;另一方面,渠道竞争日益激烈,且相互间的比拼已经蔓延到细分品类领域,例如民生银行打出了’买FOF 到民生’的口号,意图在FOF代销领域弯道超车。”

上述华南某大型基金公司市场部人士表示,大体上看,取得较好发行成绩的FOF基金大致可分为两类:一类是有银行股东背景的基金公司,其FOF规模主要源自银行理财产品的转化导流;另一类则是有较好市场品牌的基金公司,例如广发、兴全等公司的业绩和口碑较为突出,吸引了新增认购资金。

“长期业绩靠前的主动权益类基金经理普遍管理的产品数量较多,规模也比较大。相比较而言,FOF基金经理的可承载规模还有提升空间,这或许也是市场资金流向FOF的原因之一。”也有基金公司人士从规模角度分析。