【收评:大金融调整沪指跌0.57% 北向资金净流出百亿元】

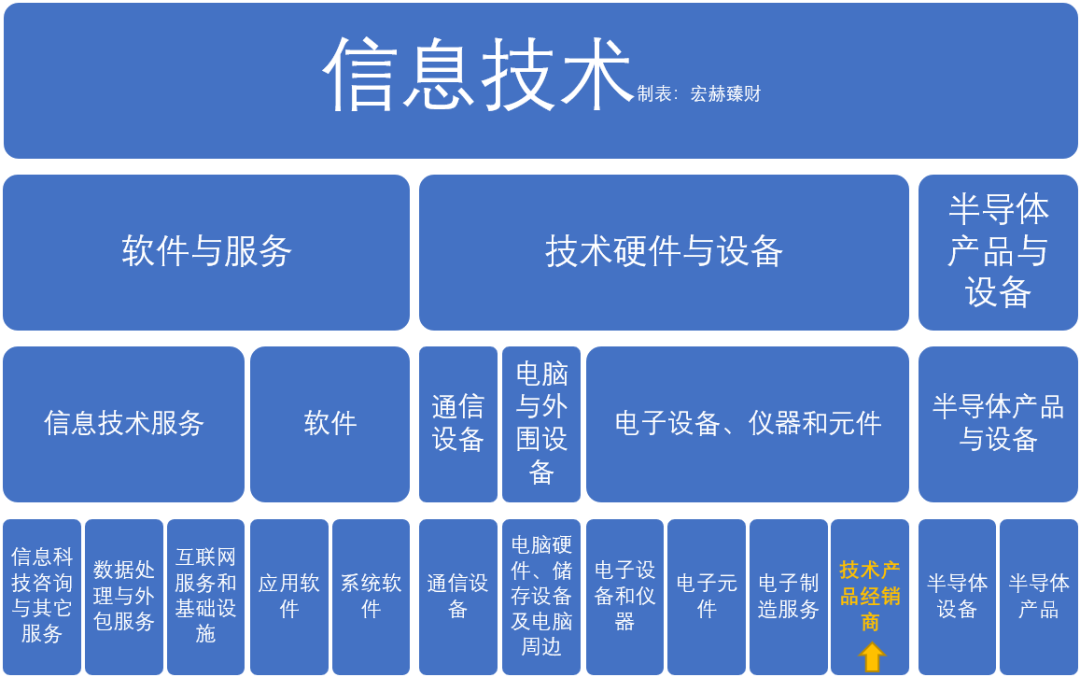

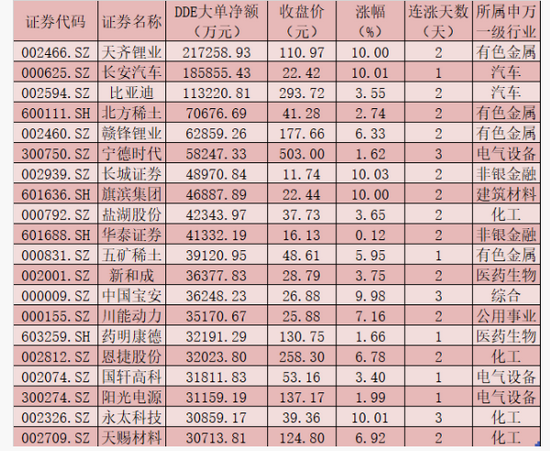

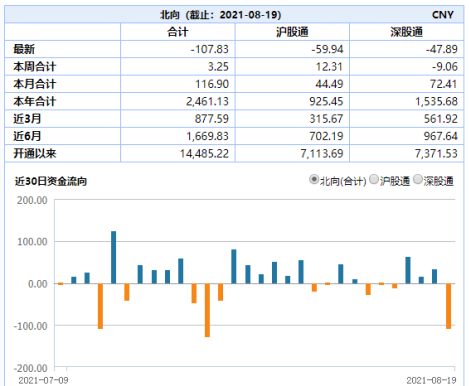

8月19日,今日大小指数再度分化,大金融、煤炭等周期股调整沪指跌0.57%,锂电、芯片等赛道股活跃创业板指涨0.92%,两市红少绿多,成交额1.2万亿,连续22个交易日突破1万亿元。银行保险普遍回调,券商股分化,昨日涨停的券商8大金刚今日只有长城证券2连板,板块内多数券商下跌。锂电、半导体芯片、光伏获资金青睐,锂矿、盐湖提锂领涨;军工股全天强势,安达维尔等10余股涨停或涨超10%。另外,国产软件、在线教育、5G产业链等低位板块表现活跃,次新股、氢燃料电池持续杀跌,地产家居、石油、煤炭等周期股表现不佳。盘面上,国防军工、通信设备、半导体及元件涨幅居前,采掘服务、证券、煤炭跌幅前列。

【港股恒指收跌超2% 快手、阿里巴巴创港股上市以来新低】

香港恒生指数收跌2.13%,恒生科技指数收跌2.93%,互联网科技股领跌,快手跌超7%,阿里巴巴跌超5%,均创港股上市以来新低。

【陈光明伏击电信巨无霸睿远两大主力壕买近44亿中国移动回A在即 券商唱多价值重估机会】

8月18日晚间,中国移动预披露招股书。中国移动本次拟发行人民币股份数量不超过9.65亿股,拟募集资金560亿元。这意味着中国移动或将成为近10年来A股最大IPO。

Wind资讯数据显示,截至二季度末,共计有41只主动权益基金产品的前十大重仓股中,中国移动的港股位列其中。

从持股数量来看,这41只基金产品的总持有数量高达2.12亿股。

再来看这些基金产品的归属,陈光明的睿远基金、博时基金、工银瑞信基金、广发基金、富国基金等等,都属于在中国移动上“敢于出手”的。上述公司旗下的基金产品,持有大量的中国移动港股。

观察公募基金在二季度末对中国移动的持仓,陈光明旗下的睿远基金相当突出。

统计数据显示,睿远成长价值A和睿远均衡价值三年A分别持有中国移动5780.45万股和2745.55万股。睿远基金一家拿了8526万股,几乎占去所有主动权益基金所持2.12亿股筹码的一半,目前对应市值约43.9亿港元。两只产品分别由傅鹏博和赵枫掌舵管理。(中国证劵报)

【次新基金业绩分化明显 首尾相差70多个百分点】

今年一季度,基金发行迎来高潮。Wind数据显示,一季度各类基金发行总数超450只,发行总规模破万亿。截至8月17日,一季度成立的主动权益类基金陆续运作满6个月,A股市场震荡行情影响下,这些次新基金的业绩表现出现较大分化,首尾业绩差超过70个百分点。(证劵时报)

【厉害了!去年大赚近3800亿 社保基金10年最好成绩单出炉 这些是重仓股】

Wind数据显示,到2021年上半年,社保基金已重仓超140只个股。其中,上半年社保基金重仓前十的个股分别是紫金矿业、赤峰黄金、厦门象屿、三安光电、常熟银行、东方财富、中信特钢、杉杉股份、福田汽车、中国巨石。上半年社保基金加仓前五的个股分别是华工科技、华贸物流、高能环境、三环集团、中国巨石。(劵商中国)

【瞄准高成长赛道 基金发行热度不减】

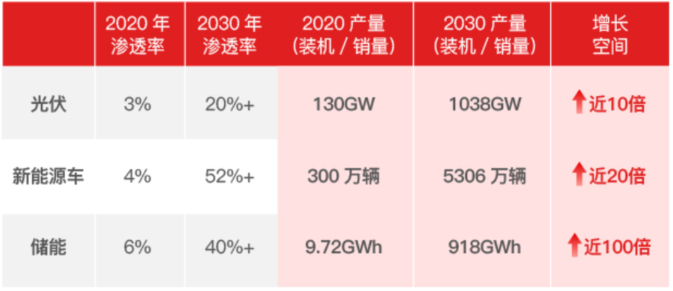

新发基金热度不减。在三季度剩下时间里,新发基金数量将高达212只,权益基金依然是主力军,不仅瞄准了新能源车、芯片半导体等高成长赛道,还有刘格菘、茅炜等“顶流”基金经理坐镇。

基金经理认为,结构性机会依然会持续,相对更看好成长风格,具有“全球比较优势”的中国制造业,以及国产品牌崛起带来的新能源和智能化大变革趋势,存在可观投资机会。(中证网)

【投资组合给力 指数增强基金超额收益不菲】

A股近日持续震荡调整,但指数增强基金却收益明显。近一年来,指数增强基金的平均收益率超过10%,部分品种的超额收益更是不菲。基金人士分析指出,在市场风格快速变化的背景下,指数增强基金采用主动选股等优化方法和分散投资,实现了较好的超额收益。未来一段时间内,继续看好指数增强基金的超额收益前景。(中证网)

【顶流亲自下场、明星机构扎堆 这一行业频获机构调研 什么信号?上车窗口开启?】

记者统计8月以来机构调研记录发现,千亿顶流基金经理刘彦春、张清华等亲自下场,高毅资产、高瓴资本等明星机构频频现身,他们都共同指向一个行业:消费。其中,长春高新、涪陵榨菜、华东医药、汤臣倍健等更是获机构扎堆调研。(证劵时报)

【裘国根出手 新进这些股!邓晓峰、冯柳、林利军等私募大佬投资动向曝光】

最新披露的2021年上市公司中报,曝光了私募大佬们的持股和调仓路径。本周披露数据显示,高毅资产邓晓峰加仓纳思达,减持爱博医疗等;冯柳增持博迁新材,孙庆瑞减持公牛集团。(中国基金报)

【“下沉式”选股 基金暖风吹向“小而美”】

伴随近期市场波动加大,部分热门赛道出现回调,基金机构掘金市场的视角又出现明显变化,此前基金占比较大的白马股二季度遭减持,成长股、科技股获青睐。一些中小市值股票、甚至是相对冷门的行业和公司,也都获得基金机构的密切关注。(青岛财经日报)

【面对基金回撤烦躁无比?别慌挺住!看看业内人士的心得体会】

前两年风光无限的食品饮料和医药板块,在今年春节以来出现数次震荡回调,这不仅加大了一些基金经理的调仓难度,也给投资者的投资体验带来了极大困扰。

众多重仓消费核心资产的百亿级别公募和私募产品在今年均遭遇了较大程度的回撤,自下半年来,除了教育和互联网等个别行业表现遭受监管事件影响外,一些重仓大消费的基金回撤幅度也较大。

在分析人士看来,这种回撤与市场风格轮动有关。回撤就是机会,拉长周期来看,有业绩支撑的企业股票盈利是大概率事件,回撤是良性的。(国际金融报)

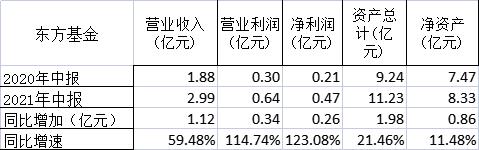

【发力创新业务 小基金公司寻求“弯道”突围】

在已公布盈利数据的7家基金公司中,招商基金、诺安基金凭借旗下拳头产品和招牌基金经理实现规模和盈利的双丰收,万家基金和永赢基金均实现1.5亿元左右的净利润,东吴基金借助摊余债基和基础设施公募REITs的发行实现净利润大增,而南华基金和东海基金还在为实现盈利而努力。业内人士表示,随着行业“马太效应”加剧,小基金公司实现突围愈发困难,但结合自身优势,通过创新业务和创新模式或可实现弯道超车。(中国证券报)

【基金不好做,经理离职多:今年嘉实、新华、北信瑞丰均有6名基金经理离职,银华、前海开源、国投瑞银5名离职】

数据显示,截至8月18日,今年以来已有来自104家公募基金公司的199位基金经理离职。对比历史同期来看,今年的基金经理离职数量仅次于2015年,处于历史第二高位。值得一提的是,下半年以来基金经理离职潮有升温迹象,来自49家公募的62名基金经理离职,这意味着平均每日至少有1名基金经理离职,部分小型基金公司现有基金经理为个位数。

圆信永丰基金本月18日公告称,旗下原基金经理范习辉不再管理圆信永丰高端制造、圆信永丰多策略、圆信永丰沣泰等3只基金。这是圆信永丰今年以来首位离职的基金经理,公告称范习辉是因个人职业发展而离职。

数据显示,年内离职基金经理人数最多的有北信瑞丰、新华基金与嘉实基金,均有6名基金经理离职;国投瑞银、前海开源、银华基金均有5名基金经理离职;凯石基金、泰信基金、东吴基金等41家公募至少有2名基金经理离职。(深圳商报)

【基金经理纷纷亮相地铁站?原来是百位基金经理同上直播打广告,基金业“818理财节”俨然“双十一”】

财联社(上海,记者 韩理)讯,近两年,随着基金直播的火热,“818理财节”也俨然成了基金业的“双十一”。

与去年的高调不同,今年支付宝的“818理财节”低调了许多。不过在今年的理财节中,支付宝依然集结了百位基金经理为投资者递上了一份“直播大餐”。特别吸睛的是,走近地铁站,映入眼帘的超大屏的基金经理直播广告。

同时,支付宝还推出了新的活动玩法,将两百多位基金经理智能组队,三人一队,投资者通过购买基金经理产品来点亮队伍获得红包奖励。截至发稿,由兴证全球基金谢治宇、中欧基金周蔚文、农银汇理赵诣组成的队伍人气最高。(财联社)

【公告淘金】

基金成立

基金首发

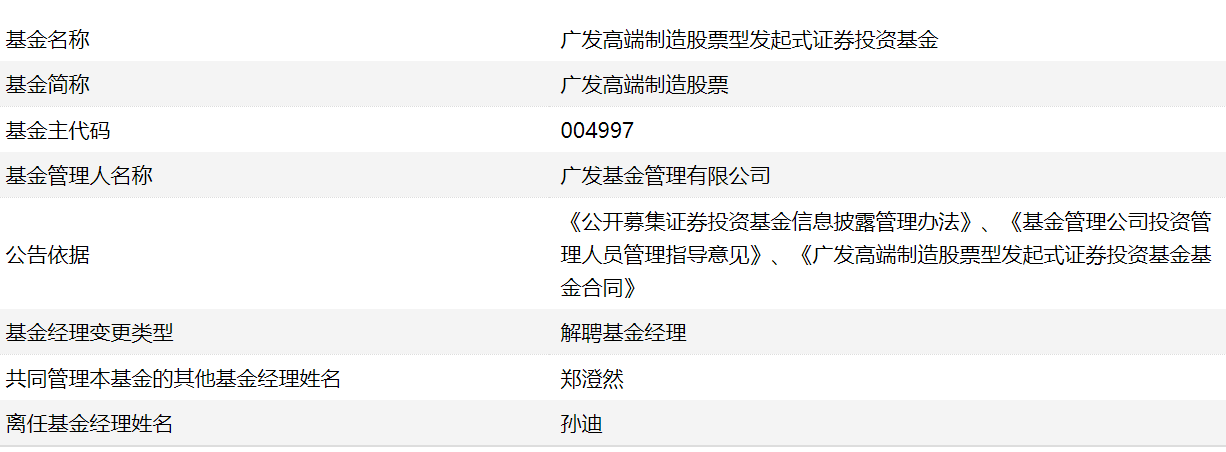

基金经理离任

募集期调整

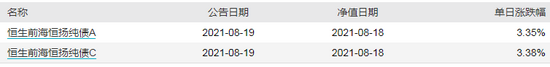

基金净值异动