来源:华尔街见闻

过去两年,参与抱团股行情或许是最为“稳妥”的持仓策略,能够跟上市场平均涨幅。

然而,今年股市切换为“混战”模式,选股难度徒升。

头部私募的业绩分化明显,持仓策略成为关键,抱团定输赢或许一去不复返!

资事堂了解到,近期,知名基金经理的选股差异度颇大,有的对热门资产“越涨越买”,另一部分押注“长久叙事”的板块,另有基金经理投向“冷门股”,坚定看多小盘股行情······

新能源“越涨越买”?

年内,跑赢的私募多是在新能源汽车、芯片半导体板块上“买对”。

以百亿私募聚鸣投资为例,旗下多只基金年内收益超过15%,超额收益明显。

这是一家“公募派”机构,创始人刘晓龙曾任广发基金投资总监,曾管理百亿规模的社保基金组合。

刘晓龙在最新业绩汇报中指出,电动车、新能源等板块很可能还是未来一段时间的主赛道,虽然涨幅较大,估值有一定的泡沫,但是基本面的发展总体良性且后劲很足,经过一定幅度的调整和时间来消化估值,风险可控。

他进一步指出,目前阶段互联网行业还处于难以评估价值的阶段。其他会有一些主题性或者个体性公司的机会,不足以成为市场的集体共识。对看好电动车、军工等和经济相关度不大的板块,然后密切关注投资端是否有阶段性投资机会。

另一家知名私募望正资本,也阐释了新能源车“越涨越买”的逻辑。

这也是一家“公募派”私募,创始人王鹏辉曾任景顺长城副总经理。据私募排排网,望正资本代表产品年内收益达20%。

王鹏辉在近期沟通中对电动智能汽车给出高度乐观的预判:

(电动智能汽车)重塑一个全产业链国产主导的10万亿大市场,是媲美房地产和城镇化,手机和移动互联网的超级投资机遇。2007年,市场对于城镇化和房地产的大机遇定价非常前瞻和慷慨,一些优质公司甚至用了十年时间才创新高,但从07年高点算起,也有格力美的这些十倍股,甚至到2020年,仍有地产精装修带来消费建材的机会。

(电动智能汽车)重塑一个全产业链国产主导的10万亿大市场,是媲美房地产和城镇化,手机和移动互联网的超级投资机遇。2007年,市场对于城镇化和房地产的大机遇定价非常前瞻和慷慨,一些优质公司甚至用了十年时间才创新高,但从07年高点算起,也有格力美的这些十倍股,甚至到2020年,仍有地产精装修带来消费建材的机会。

但王鹏辉提示:关注电动车板块预期收益率下降的风险,但更重要的是继续深挖汽车电动化和智能化的投资机会。

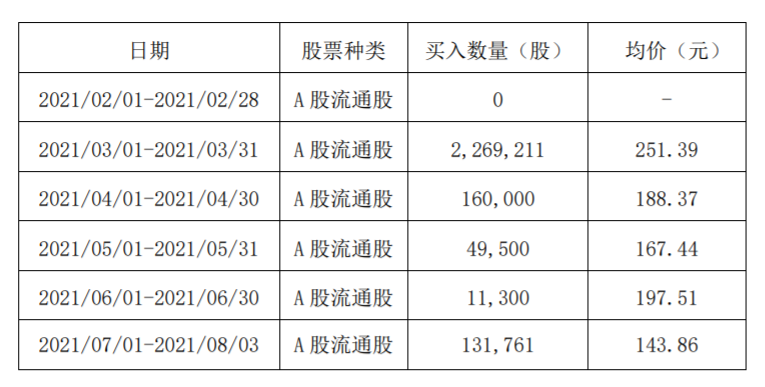

王亚伟预判“市值下沉”

千合资本王亚伟最新与持有人沟通中,表达了对小盘股的看多。

这位百亿私募大佬认为,过去几年A股主导的是优秀商业模式、扩张边界天花板较高的行业模式。以至于出现“资本的傲慢”,今年初有大量的百亿、千亿级公募管理人出现,小市值公司不被接待机构路演,但这种趋势正在逆转。

王亚伟认为,大量的中小制造业企业属于“苦行业”,在反垄断和限制优良商业模式(多是2C模式),这类企业有望得到资本青睐。政策引导下,投资机构在下一阶段,必须去做“市值下沉”的研究和投资,虽然未必是单个公司被青睐,但作为一个整体会“水涨船高”。

值得注意的是,千合资本1月发行的一只成长策略基金,截至7月末的收益达10%,最大回撤控制在5%以内。

他还指出:当前处于新一轮向中小盘成长的配置的起点,重点在产业变革中的进口替代、出口导向、行业集中度提升等维度寻找。

夏俊杰的仁桥资产,长期以来多次“拒绝抱团”。截至7月末,这家白马私募采取9成仓位,重点配置的三大行业为化工、建筑装饰和电气设备,合计比例达40%。

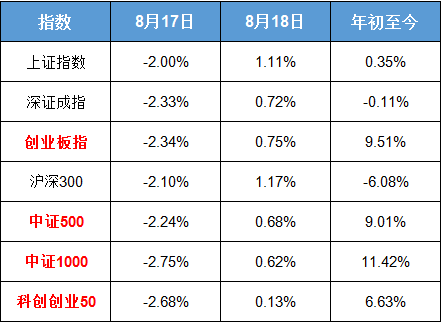

该机构最新指出,今年2月抱团股解崩之时,一部分中小市值的股票开始绝地反击,中证500和中证1000的超额收益也恰恰是从那时开始累积,这是一个长期趋势反转的信号。

该机构最新指出,今年2月抱团股解崩之时,一部分中小市值的股票开始绝地反击,中证500和中证1000的超额收益也恰恰是从那时开始累积,这是一个长期趋势反转的信号。

中证500和中证1000指数是A股中小盘股票的代表。

据私募排排网,截至7月末,仁桥资产的基金年内收益为19%。

“长远叙事”分歧最为明显

纵观A股市场,医药板块具有“长远宏大叙事”的逻辑,并在去年成为资金的必争之地。

资事堂发现,百亿私募对医药板块配置分歧明显。

以千亿私募淡水泉为例,截至7月末,旗下成长策略基金对医药股配置比例仅有5%。

上文提及的聚鸣投资,更是“零配置”。此外,泓澄投资、趣时资产、望正资本对医药股配置均不及10%。

然而,源乐晟资产和高毅资产却高比例配置。

源乐晟曾晓洁管理的基金,截至7月末,医药生物配置比例达15%,行业配置权重位列第二,仅次于电气设备(配置比例22%)。

千亿私募高毅的基金经理孙庆瑞,更是将医药股配置放在持仓首位。

据资事堂了解,截至7月,她管理的基金采取9成仓位运作,27%的资金投向医疗保健行业,其次是信息技术和可选消费板块的股票。

这位女性基金经理最新指出:我国经济可能会依然运行在潜在经济增速以下,收紧货币的可能性较小;此外,管理层出台了一系列涉及到社会民生的完善政策,直指我国长期的人口结构变化及全球制造业竞争力问题。因此,资本市场也相应发生了投资结构的调整。

金融股受到冷落

资事堂发现,百亿私募对金融板块兴趣较为“冷淡”,配置的机构屈指可数。

目前,已知的配置金融股的机构包括拾贝投资、盈峰资本和仁桥资产。

其中,百亿私募拾贝投资多年来坚定看好银行股。截至7月末,旗下基金对银行股配置比例为8%。

另一家百亿私募盈峰资本也透露了银行股的持仓思路,认为金融行业当前经济向上恢复的趋势确立,银行的坏账率将下降,息差有可能往上,当前估值合理。

该机构还称,针对目前市场结构化行情突出的特征,我组合采取“哑铃型”配置,一部分是互联网及大消费行业中估值合理的优质成长股,另一部分是顺周期的低估值周期股。

另据了解,仁桥资产将部分资金配置于非银金融板块,主要是券商和保险股。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>