【中基协:基金管理人不得在不同资产组合之间输送利益】

8月17日,中国基金业协会(简称“中基协”)发布《公开募集证券投资基金管理人及从业人员职业操守和道德规范指南》(下称《道德规范指南》),自发布之日起实施。

《道德规范指南》提出,在防范利益冲突与利益输送方面,基金管理人应当建立、健全关联交易、公平交易等各项制度,制定并完善关联方识别、关联交易价格确定等事项的标准和流程,不得向第三方输送利益,不得在不同资产组合之间输送利益。基金管理人应当公平对待所管理的不同资产组合,通过集中交易、公平交易等制度,确保不同资产组合获得平等的投资、交易机会。

【“基金大跌”上热搜:3800家公司下跌 半导体、白酒、医药上演大逃杀】

猝不及防,17日,A股、港股突然崩了,上证、创业板都跌了2%,恒生科技指数更是跌了3%,互联网科技股集体重挫,腾讯 阿里 均跌超4%

来看看今天股市的色调。。。全是绿的。。

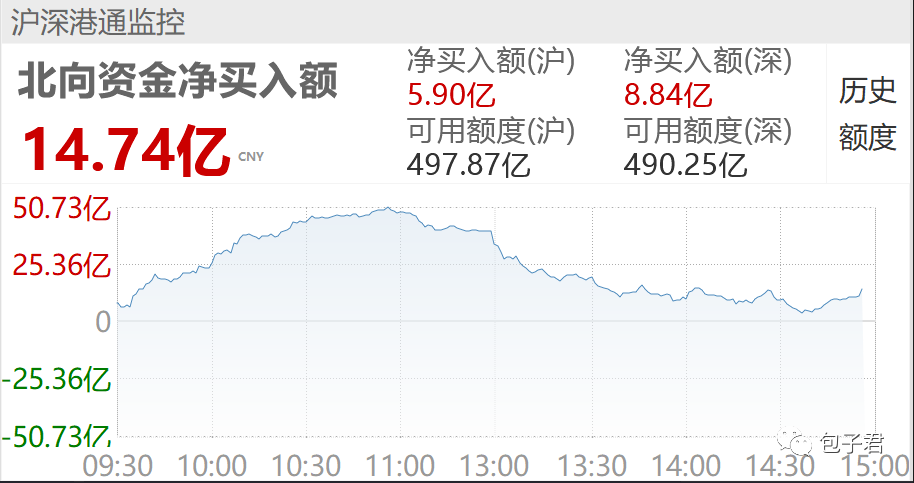

截至收盘,沪指跌2%报3446.98点,深成指跌2.33%报14350.65点,创业板指跌2.34%报3224.15点;两市合计成交13083亿元,北向资金净流入14.74亿元。

另外,3800家公司下跌。

基金大跌也上了热搜。(中国基金报)

【跌落神坛?葛兰最近怎么了?】

说起葛兰,大家一定会脱口而出“医药女神”“兰兰”“公募一姐”……作为在管规模仅次于张坤和刘彦春达到848.54亿元的基金经理,最近业绩下滑也让她饱受诟病,质疑的声音不绝于耳。(天天基金网)

【什么情况?34只公募FOF低于清盘红线 有产品为“保命”改条款 还有的缩水30亿份】

从业绩来看,曾经饱受争议的FOF大多取得了不错的成绩,其中海富通聚优精选(FOF)自成立以来的收益率高达70.8%;但从规模来看,这6只FOF却均遭遇了不同程度的缩水,其中3只规模低于2亿元,泰达宏利全能优选(FOF)的规模甚至已经低于5000万清盘红线。(券商中国)

【半年报里藏“黄金”!谢治宇、朱少醒、蔡嵩松等持仓曝光 中盘股成新风口?】

在刚刚过去的二季度,谢治宇、朱少醒、蔡嵩松、丘栋荣、葛兰等一众明星基金经理纷纷加大了对中小盘风格股票的投资。(劵商中国)

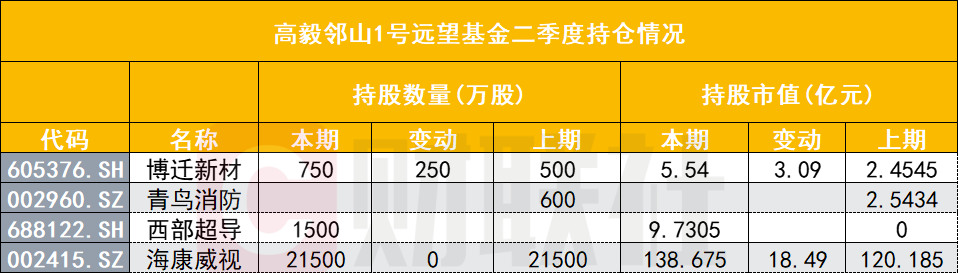

【11倍大牛股闪崩跌停!高瓴大举砍仓50%&外资也在抛售 最牛赛道不香了?】

一旦业绩不及预期,市场对高估值个股的惩罚是相当严厉的。8月16日,A股的11倍大牛股——凯莱英(002821)便遭遇了闪崩跌停,其最新披露的半年报显示,今年上半年,营业收入、扣非净利润增速分别为39%、27%,不及市场预期,而凯莱英的最新市盈率(TTM)却高达109倍。

凯莱英跌停的另一条“导火索”是,明星机构高瓴资本的减持。据半年报显示,在刚刚解禁后的第二季度,高瓴资本减持凯莱英220.26万股,减持幅度接近50%,套现金额约为6.8亿元。盘后龙虎榜数据显示,凯莱英的跌停背后,机构博弈非常激烈,3家机构席位合计卖出‘2.11亿元,另外3家机构席位合计买入2.22亿元,外资的深股通席位净卖出1.11亿元。

【股神巴菲特如何看衍生品:赌场里的负和游戏】

财联社(上海,编辑 胡家荣)讯,股神巴菲特曾警告投资者要谨慎地参与以期权为代表的衍生品投资,同时他也批评近期刚完成上市的Robinhood正鼓励其用户参与“赌博”。事实上,巴菲特早在近40年就预言衍生品的出现将导致越来越多的风险交易和鲁莽的股票经纪人。

根据巴菲特在1982年给一位美国国会议员的信件,文中提到了股指期货及其他与股市挂钩的金融衍生品的担忧。然而,现在这些担忧或将演变成风险。

这封信中指出,巴菲特警告美国证券业协会不要推出与标准普尔 500 指数相关的股指期货。巴菲特指出,投资者可以做空合约以对冲短期波动,但他警告称,几乎每个购买这些衍生品合约的人都在押注近期股票上涨,而并不是押注标的公司的长期表现。

巴菲特表示,“无论真实的赔率有多低,这种“以小博大”的玩法会增加人们的赌博倾向。“这也很好解释为什么拉斯维加斯赌场会一直宣传巨额大奖的原因。(财联社)

【这基金太神了 靠“抄作业”五年年化回报达17%!】

一只基金却早在9年前就把想法付诸实践,通过跟踪每季度投资大佬的持仓,实现了5年年化回报近17%,近一年回报36%,自创始累计2.6倍的回报!(中国基金报)

【盲目跟风难“吃肉” 基金大手笔自购藏“玄机”】

近日,公募基金行业又现大手笔自购,更有基金公司重金投资自家基金产品。统计数据显示,今年以来基金公司自购的金额即将突破30亿元。此外,这些大手笔投资自己基金产品的基金公司多有不错的投资收益,统计显示,截至8月16日,今年以来被基金公司自购的产品中有11只基金自购以来的收益率超过30%。在“做时间的朋友”这件事情上,公募基金公司显然是积极的践行者。(中国证券报)

【“固收+”基金新发3777亿 已超去年全年】

数据显示,截至8月13日,今年新成立的“固收+”基金达272只,发行总份额超过3777亿,发行数量和发行规模均已超过去年全年。去年全年,“固收+”基金成立总数为219只,发行总份额约3745亿。

市场火热申购之际,部分“固收+”基金也开启限购模式。近期,国寿安保稳寿混合、太平睿安混合等“固收+”基金暂停大额申购,嘉实新添泽定期混合、申万菱信安鑫智选混合等“固收+”基金暂停申购。(证劵时报)

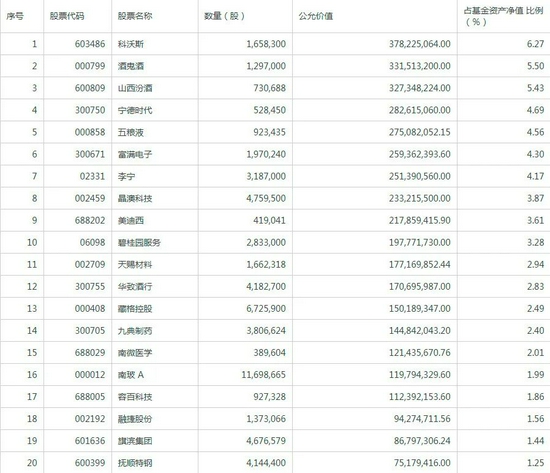

【重磅!高瓴600亿美股持仓曝光大卖拼多多,狂买民宿巨头,加仓新能源汽车…第一大重仓股还是它】

今日凌晨,高瓴披露了其在美股的最新持仓数据,截至2021年6月30日,高瓴在美股共计持有89家公司、总市值97.14亿美元(约合629亿人民币)。

截至二季度末,高瓴的前十大重仓股分别为百济神州、拼多多、爱奇艺、天境生物、恩斯塔、Zoom、BridgeBio、爱彼迎、京东、赛富时,上述个股合计持有市值近60亿美元,占高瓴的美股持仓市值61.24%的比重。

民宿巨头爱彼迎Airbnb成为高瓴二季度增持比例最大的个股,唯品会和名创优品也都位于增持榜前列,此外,继续加仓了阿里、小鹏、蔚来等。

拼多多是高瓴二季度减持比例最大的个股,减持比例达4.5%。(证劵时报)

【获利颇丰!财通、中庚、永赢、恒越、天弘、国泰、创金合信等基金公司大手笔自购,投资者该不该跟?】

近日,公募基金行业又现大手笔自购,更有基金公司重金投资自家基金产品。统计数据显示,今年以来基金公司自购的金额即将突破30亿元。此外,这些大手笔投资自己基金产品的基金公司多有不错的投资收益,Wind统计显示,截至8月16日,今年以来被基金公司自购的产品中有11只基金自购以来的收益率超过30%。在“做时间的朋友”这件事情上,公募基金公司显然是积极的践行者。(中国证劵报)

【上海新阳等17家上市公司认购23只私募产品 合计耗资16.27亿元】

私募基金在财富管理市场地位不断提升。据私募排排网最新统计数据显示,截至目前,年内已有17家上市公司认购21家私募旗下相关产品,认购产品总量为23只,认购资金总规模高达16.27亿元,创出历史新高。

多位私募人士向《证券日报》记者表示,在监管不断强化的背景下,私募业发展进入“快车道”。私募产品的灵活多样、策略丰富、资产配置可达均衡等特点越来越明显,成为更多投资者的选择;同时,私募基金管理人未来也应当提升风险管理能力,为客户资金安全提供更多保障。(环球网)

【细分主题ETF发行受宠 9只行业ETF下半年净值涨超30%】

今年以来,以稀土ETF、有色金属ETF为首的行业主题ETF的市场表现亮眼,成为投资者关注的焦点。尤其是下半年以来,有9只稀土、有色金属行业主题ETF的复权单位净值增长率均超过30%,领涨各个行业主题ETF。其中,嘉实中证稀土产业ETF更是在短短一个半月内大涨45.7%。与此同时,细分赛道ETF也呈现“遍地开花”的态势。业内人士纷纷表示,未来行业主题ETF仍有较多布局空间。(证劵日报)

【首批公募FOF规模缩水超八成 部分产品改清盘条款】

携手166亿元初始发行规模,首批6只公募基金中基金(FOF)从2017年末正式启航,开启了大类资产配置和专业化投资基金的新时代。然而,由于市场接受度有限、产品定位模糊、业绩不及预期等原因,首批公募FOF成立三年多规模萎缩超八成,部分基金还沦为“小微基金”“迷你基金”,并公告修改基金清盘条款求生存。

多位业内人士表示,随着养老目标基金的发展和行业经验的积累,当前普通公募FOF已经进入较好的发展阶段,各家公募也将更为清晰定位产品特征,持续加强投资者教育,做好专业化投基管理等,不断发展和壮大公募FOF市场。(证劵时报)

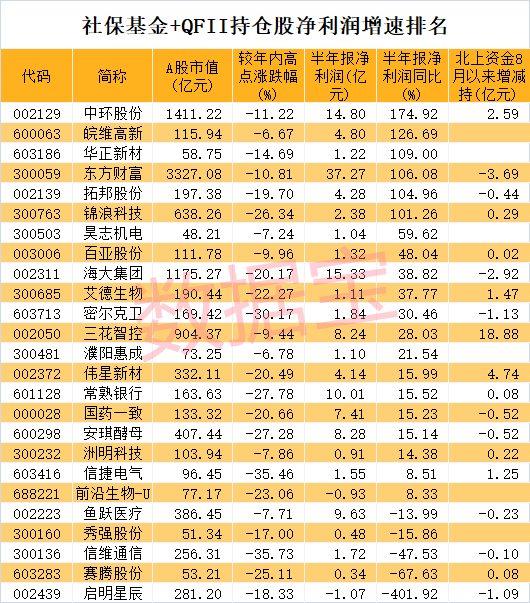

【社保基金和QFII共同持仓25股,北上资金盯上5股】

证券时报·数据宝统计显示,两者共同持仓股合计25只,这25股持仓市值并没有特别显著特征,既有3只千亿的龙头如东方财富、中环股份、海大集团,也有市值50亿左右的赛腾股份、秀强股份、昊志机电。

数据显示,8月以来,北上资金也盯上了社保基金和QFII共同持仓的股票。按照成交均价粗略计算,8月以来北上资金累计增持超亿元的有三花智控、伟星新材、中环股份、艾德生物、信捷电气等5股。三花智控累计增持金额18.88亿元排在首位,该股是制冷空调控件龙头,上半年实现盈利8.24亿元,同比增长28.03%。

从二级市场表现看,与年内高点相比,社保基金和QFII共同持仓的25股中有约一半回撤幅度20%以上。信维通信、信捷电气、密尔克卫回撤幅度均超30%。信维通信回撤幅度最高,公司是苹果产业链龙头之一,上半年处于消费电子行业的淡季,成熟业务的产能利用效率较低,影响了毛利率,加上原材料价格上涨较快,公司上半年净利润同比下滑47.53%。(数据宝)

【近两月20只新能源相关基金成立!快的一周左右完成建仓,还有更多在路上】

今日,新能源车相关板块出现较大调整,多只ETF跌幅超5%。不过记者注意到,近两月来,20只与新能源、碳中和相关的基金成立并进入建仓期,累计金额超百亿,其中部分ETF建仓速度较快,从成立到上市仅一周左右时间,另外还有不少基金正在发行和排队审批中。(理财不二牛)

【基金公告】

成立公告

发行公告

基金上市

基金经理离任

高管变更

募集期变更