说起葛兰,大家一定会脱口而出“医药女神”“兰兰”“公募一姐”……作为在管规模仅次于张坤和刘彦春达到848.54亿元的基金经理,最近业绩下滑也让她饱受诟病,质疑的声音不绝于耳。

(图片来源:基金吧)

(图片来源:基金吧)那么到底,是医药成就了葛兰还是能力使然?看完今天的文章,你或许会有答案!

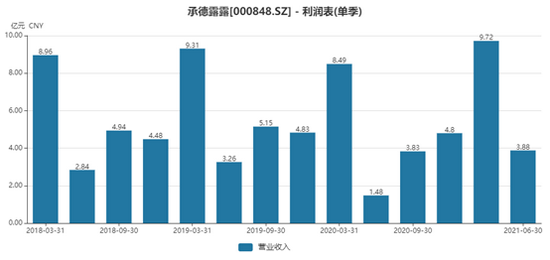

先上业绩,葛兰管理中欧医疗健康5年,累计收益达到了296.95%,年化收益32.59%,另一只2019年管理的中欧医疗创新股票相比中欧医疗健康新增了港股的投资,至今累计收益也超过175%,还是非常出色的。但是从最近的收益看,近6个月中欧医疗健康下跌8.86%,“医药女神”不神了?

光听葛兰的名字,你是不是会想到国外的医药巨头“葛兰素史克”,也许葛兰天生就和医药结下了不解之缘。

葛兰的求学之路漫长又短暂,从清华大学工程物理系本科毕业一路读到了美国西北大学生物医学系工程博士,原本5年的硕博课程葛兰4年就完成了,并且在上学期间,还研发了一个缩短核磁共振心脏灌注的检查时间的技术。不仅人长得好看,学习还这么好,这不就是别人家的孩子吗?但就是这样一位本可以成为科学家的“学神”,一不留神成了基金经理……

葛兰回国后在先后在国金证券、民生加银基金做研究员,覆盖过电力设备、新能源、轻工、医药等行业,并在2014年加入中欧基金,15年开始担任基金经理,在2020年以“医药女神”彻底出圈。

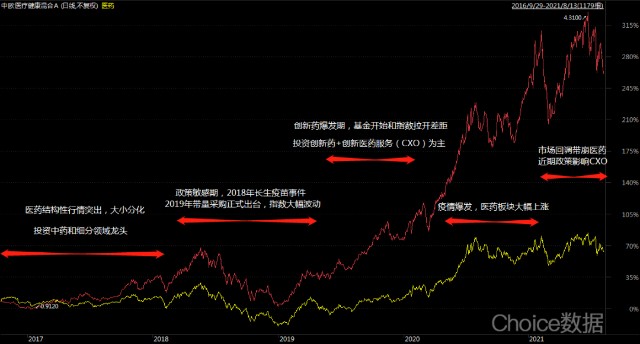

那么,既然要回答开头的问题,不妨看看这5年来,葛兰都经历了医药行业的哪些变局。

总的来说,医药行业容易受到大环境和政策的影响,在波动中,葛兰的风格是始终坚持以行业景气度为前提,寻找估值与业绩相匹配的优秀企业并敢于重仓和长期持有。在2019年成功捕捉了创新药的机会,大幅跑赢指数,在2020年成功出圈。从过去的持仓也可以看出其在2018年之后持股较为集中,持有超过5个季度的个股均为十倍大牛股。

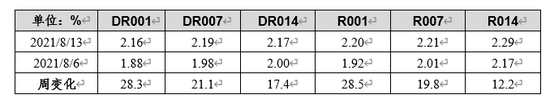

(数据来源:东方财富Choice数据)

(数据来源:东方财富Choice数据)近期,国家出台了关于CXO行业的政策——《以临床价值为导向的抗肿瘤药物临床研发指导原则》,指导原则提升了新药研发与申报的难度,影响了医药行业投资情绪,加上股东减持等消息影响,不少个股出现了大幅的回调,所以葛兰近期的业绩出现明显下滑。

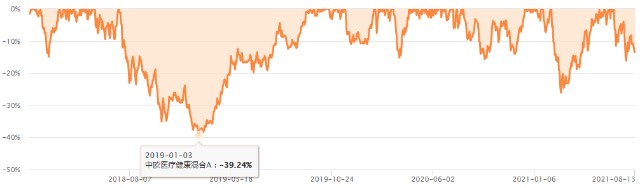

押注一个行业确实让葛兰的基金承受了不小的回撤,2018年回撤达到了39.24%,2021年年后回撤也达到了26.11%,但是从长期业绩来看,这些回撤都只是大海中小小的浪花,最终都会被时间抹平。

(数据来源:

(数据来源:数据,统计区间:2018.1.1~2021.8.13)

如果说葛兰是碰运气遇上了医药风口,那同一张试卷大家都考85分的时候,有人考了95分,就一定是有过人之处。葛兰的过人之处可以总结为三点:

1、淡化择时,整体的仓位皆在9成以上;

2、注重选股。偏向于自下而上精选个股;

3、敢于重仓。这个很大程度上受益于她在医药领域的深入研究,唯有对个股基本面足够了解,才敢信心重仓持有。

对于投资医药主题基金的我们来说,需要注意,医药基金波动大,短期会有亏损的可能。大家买入前可以先看看该基金历史净值表现,试想下是否自己能接受。

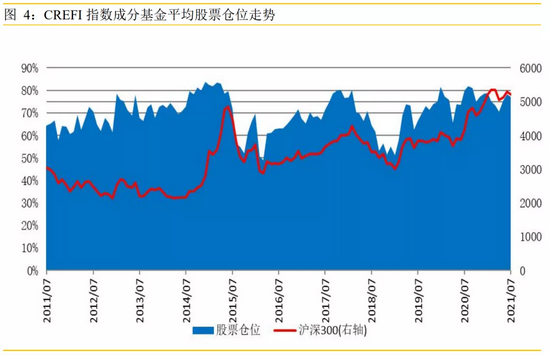

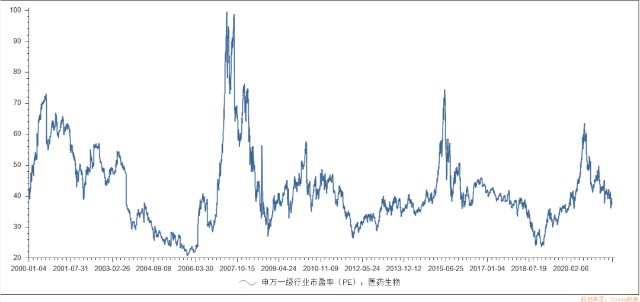

总体来看,医药行业既有创新驱动下的成长属性,又有刚需驱动下的防守属性,非常适合长期投资,目前医药板块经过了前期的调整,估值并不是很高,处于适中状态,长期业绩的成长会抵消估值的波动。

(数据来源:

(数据来源:,统计区间:2000.1.4~2021.8.13)

葛兰的医药基金中长期也是远远跑赢医药指数和沪深300的,但是需要注意短期的回撤风险,建议以分批买入+长期持有的方式投资,遇到较大回撤后,可考虑逢低加仓。

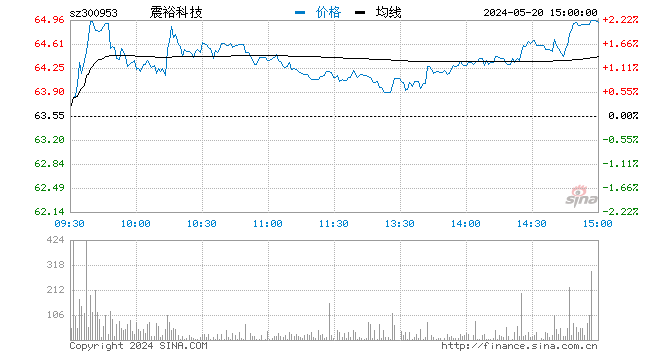

你以为医药就是葛兰的全部了吗?还记得她医药+科技的双重背景吗,这仿佛给葛兰构建好了另一条投资之路,2018年,葛兰接管的中欧明睿新起点打造了清晰的科技成长风格,在靠医药出圈后,葛兰先后新发了中欧阿尔法混合和中欧研究精选混合,从这三只基金二季度的持仓来看,有宁德时代、隆基股份、亿纬锂能等高端制造业龙头,也有贵州茅台这样的消费股大牛,当然还有医药领域牛股爱尔眼科等。

(数据来源:东方财富Choice数据,截至2021年二季度末)

(数据来源:东方财富Choice数据,截至2021年二季度末)很多投资者会以为葛兰是二季度才开始追进新能源买宁德时代的,但其实,葛兰管理的中欧明睿新起点早在2018年就重仓买入立讯精密大赚,2019年重仓买入宁德时代并不断加仓,显示出了她布局的前瞻性和持续性。

实际上,葛兰的能力圈不仅仅是医药行业,对半导体、新能源等新兴行业均涉猎也颇深。

虽然这三只基金的业绩不及葛兰管理的两只医药主题基金优秀,但她正试图通过布局更多的赛道,挖掘不同行业优质个股,来摆脱“医药女神”的标签,往“全能女神”努力。

医药、半导体或者新能源都是成长空间很大的行业,有些甚至处于比较早期的位置,明显能感觉出来她的投资风格:深入、前瞻、果敢而笃定。兼顾安全边际,看业绩增长性与估值的匹配度来获取超额收益。

当然,有小伙伴会问,医药赛道优秀的基金经理这么多,同样从业6年有余的赵蓓业绩更加出彩,葛兰的优势在哪里?

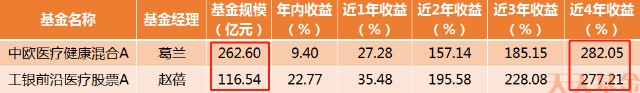

小编这就统计了她们管理的医药基金业绩,确实,赵蓓近期业绩表现会更好,而葛兰胜在了规模和长期。

(数据来源:东方财富Choice数据,截至2021.8.13)

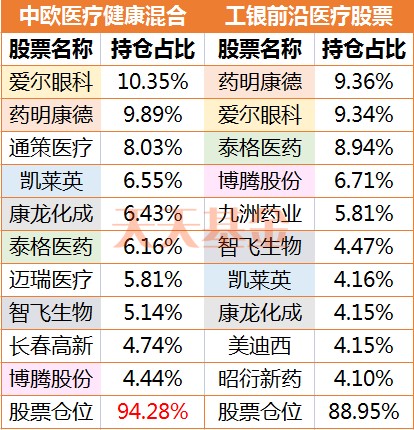

(数据来源:东方财富Choice数据,截至2021.8.13)从她们二季度的持仓来看,有7只个股都是相同的,那为什么年内会有这么大的业绩差异?主要是仓位和操作风格导致的。

(数据来源:东方财富Choice数据,截至2021年二季度末)

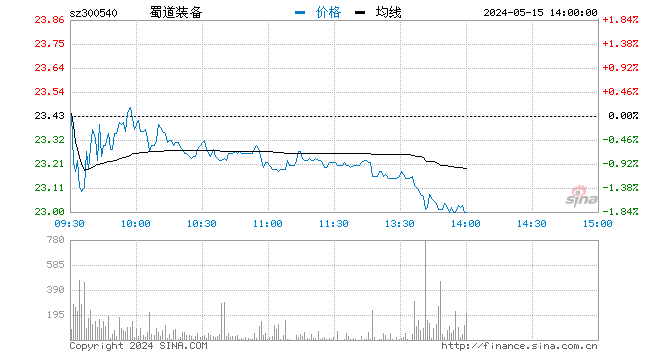

(数据来源:东方财富Choice数据,截至2021年二季度末)葛兰的风格偏激进,任何时候的仓位都高于90%,并且在今年一季度抱团股闪崩的时候有逆势加仓的操作,重仓股频繁暴雷让她承受了较大的回撤,而赵蓓的风格更稳定一些,股票仓位一般都低于80%,在今年一季度对重仓股进行了小幅减持。

所以在行业上涨的时候,敢于重仓的葛兰业绩表现得会更好,而在震荡市中,风格稳健的赵蓓会更胜一筹。如果风险承受能力强,风格偏激进的可以选择葛兰,如果承受不了太大的波动,赵蓓会更合适一点,风格更稳定。

理科出身的葛兰,在投资中也有着理科思维,“须根据事实,以求真理”是葛兰在获得三年期金牛基金奖时的采访中说到的。兰兰的成功,首先是选中了一个她擅长的行业;其次,是在她丰厚的学识和研究经验下,突出的选股能力;最后,是无谓波动敢于重仓的判断。葛兰虽扎根于医药板块,却也触及“消费+科技”赛道,能力圈范围广。“她可以这么多年把好东西一直坚持拿着”,是同行对她的评价,也是很多投资者做不到的。

市场短期的波动不可避免,兰兰也曾因为重仓股大跌20%受到过质疑,但她依然从容冷静,坚持了自己的选择,并且最终走向了成功。如果我们只关注短期的业绩和估值做投资,那会错失很多投资机会。

“气若兰兮长不改,心若兰兮终不移”可能就是兰兰的写照,从“医药女神”向“全能女神”进军的兰兰,你还看好吗?