“新能源行业部分个股的股价已经透支。”

“白酒板块还没有调整到估值具有吸引力的位置。”

“当前建议主要在股债间进行配置,将股票从高配调整为中高配。”

8月12日,在中国证券报“中证点金汇”直播间,中加基金权益投资部基金经理冯汉杰进行了干货满满地分享。

冯汉杰指出,当前A股市场整体估值水平合理,出现系统性风险的概率不高,短期蓝筹类板块的景气度大幅上行概率也不高,不太可能出现大的风格切换。当前主要聚焦短期景气度较高的行业板块,包括新能源、半导体等热门板块,景气度较高的周期类行业以及出口相关的行业。

市场短期切换到蓝筹风格的概率不大

近期,半导体、新能源等板块调整较大,而以地产、银行为代表的低估值大蓝筹开始反弹,引发投资者关注。这是否代表市场将出现一轮风格切换呢?

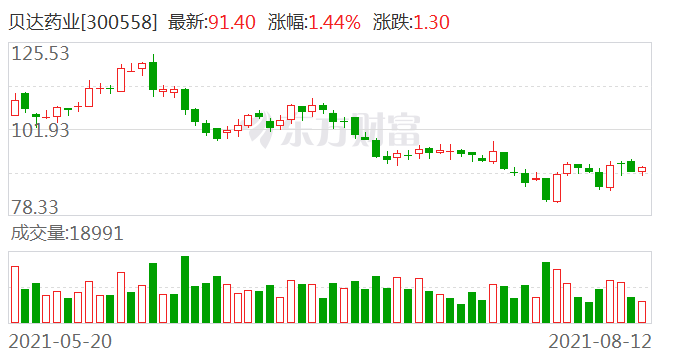

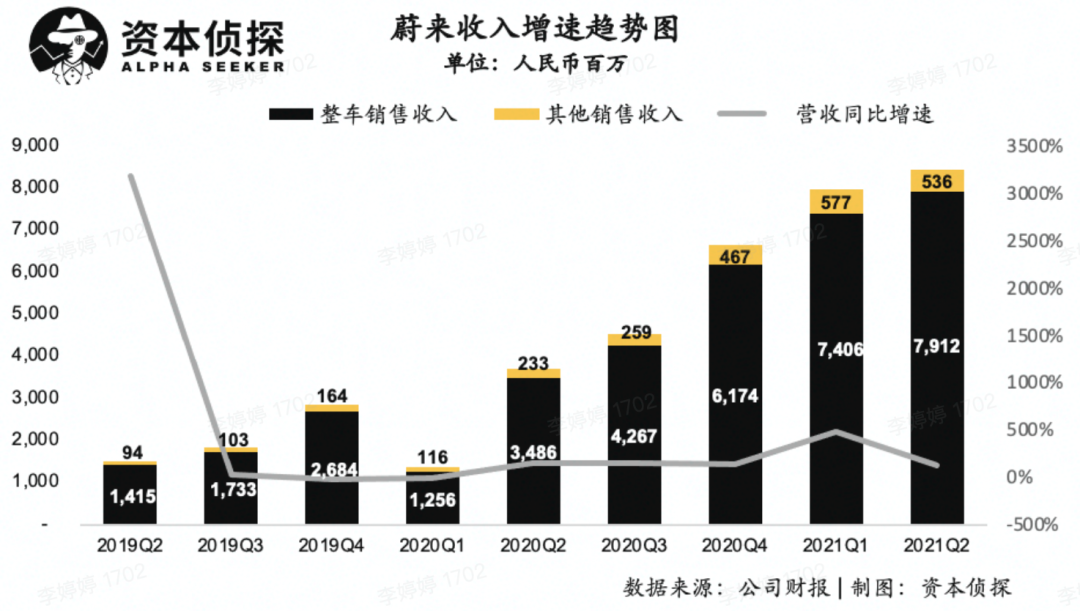

冯汉杰认为,新能源、半导体等热门板块出现调整是正常现象。一方面,这些板块短期涨幅过大,在交易层面存在波动是正常的;另一方面,中长期来看部分股票的股价已经透支,存在高估,所以波动加大也是正常现象。

地产板块突然大涨,冯汉杰分析称,这与部分地方限地价的消息有关。此外,地产板块经过长时间调整,估值处于较低水平,因此受到利好消息刺激引发大涨。

不过,在冯汉杰看来,短期蓝筹类板块的景气度大幅上行概率不高,因此短期不太可能出现大的风格切换。但从中长期来看,当前高成长板块的极致行情不太可能持续下去,市场还是会出现均值回归,蓝筹风格有望回归。不过,在蓝筹类板块内部,也不能一概而论,还是要区别分析。

从A股市场整体来看,冯汉杰认为,当前A股市场整体估值水平合理,出现系统性风险的概率不高,基本面下行也是低基数消退后的自然下行,不具备大的系统性风险。不过,局部板块存在高估,需要注意结构性风险。

聚焦三大高景气方向

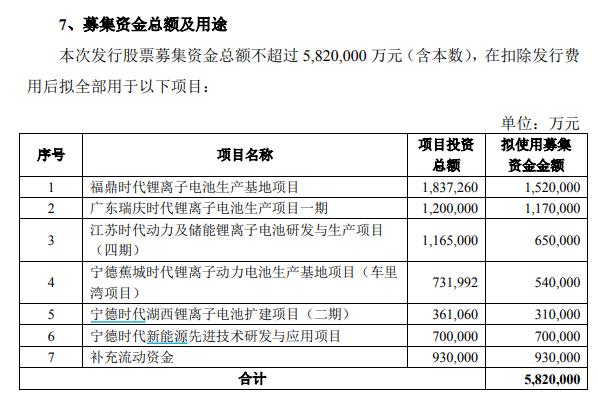

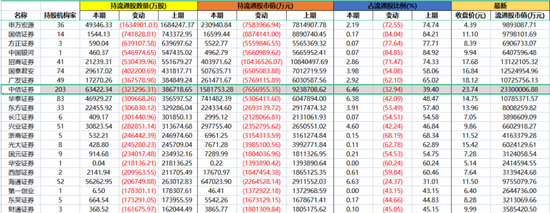

不论是北向资金的持续流入,还是公募持续新发的基金等待入市,都为A股市场补充着弹药。冯汉杰指出,当前新基金在建仓时,主要还是会选择短期景气度较高的行业板块,主要包括三大类:一是新能源、半导体等热门板块;二是短期景气度较高的周期类行业;三是出口相关的行业,由于海外疫情仍没有得到控制,其景气度也相对较高。

冯汉杰分析认为,从半年报来看,新能源和周期类行业景气度较好。不过,当前市场对于周期类行业的看法存在分歧,主要是中长期周期股的景气能否持续。周期类行业需求大幅提升的可能性较小,主要需要从供给端来做判断,对于一些供应格局有改善的品种,中长期可能依然具有较好的景气,值得挖掘。

相对来说,冯汉杰认为大金融板块风险很低,估值水平不论从历史角度还是从未来看,都相对较低。长期来看,金融板块与经济的相关性较高,未来几年的景气度和盈利增长速度均有较好的安全边际,对于预期回报率在10%左右的投资者来说,大金融板块还是非常有吸引力的。而地产行业,从长期总量收缩的角度看,冯汉杰不看好地产板块长期的投资机会。

尽管新能源景气度较高,但对于其中的投资机会,冯汉杰保持谨慎。他称,新能源长期前景较好,需求空间广阔,但落实到投资上,一方面,虽然行业需求空间大,但企业之间的竞争也在加剧,会导致降价等,使利润空间被压缩,利润空间增长远远不及需求空间的增长;另一方面,在漫长的放量增长过程中,由于技术替代或者竞争等原因,行业格局也可能会发生巨大变化,长期不确定性较高;此外,当前新能源板块的估值存在明显透支。

近期白酒板块有所反弹,冯汉杰对此分析称,白酒在过去四五年都是明星板块,在短期大幅调整后,出现反弹是正常的。但绝大多数白酒股还没有跌到估值有足够吸引力的位置。拉长时间来看,白酒板块的增长水平预计比较平稳,目前的估值水平不存在快速消化的可能,因此长期回报率不会太高。

对于普通投资者如何做投资,冯汉杰建议不要再用板块轮动的思维操作。今年以来板块之间的轮动速度明显加快,继续用这种思维会越来越难。要多了解手中的持仓,适度做长期投资,从两到三年左右的维度来思考。

编辑:于红波

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>