01

CXO行业的发展

1、全球发展

CXO 即创新药研发生产外包产业链诞生于上世纪 70 年代的美国,其背景是欧美创新药研发投入增加、周期拉长、研发成功率不断降低背景下的成本与效率考量。晚于欧美,中国的 CXO 产业起步于上世纪 90 年代与本世纪初,但发展速度极快,已经产生了一批具有全球性龙头公司潜力的优秀企业。

CXO 公司的基本价值是解决临床高需要的新药需求与逐渐增加的研发成本之间的矛盾,高景气的新药研发环境是催生医药外包产业链的“因”,也是外包产业链蓬勃发展的“果”。

从行业跟踪指标入手,CXO 市场空间取决于下游客户的研发投入和外包渗透率,为新药研发的强β变量。对 Big pharma 来说,研发投入由企业研发意愿和过往销售收入决定,跟踪变量包括药企研发支出、PIPELINE 数量等。Biotech 公司因不具备生产工厂、设备等,相对药企外包意愿更强,主要行业跟踪变量为其融资金额。分析上述指标,我们进一步拆解产业发展趋势,认为中国 CXO 产业尽管起步落后于欧美 20-30 年,但却享受“天时、地利、人和”的优势,处于快速成长阶段,其背后是资本加持下的产业趋势、行业政策与人才素质三者共振的结果。我们认为中国 CXO 正拥抱其特色的黄金时代,并且这种行业性的高景气度是可持续的,未来势必赶超欧美而成为诞生一批全球性CXO 龙头企业的沃土。

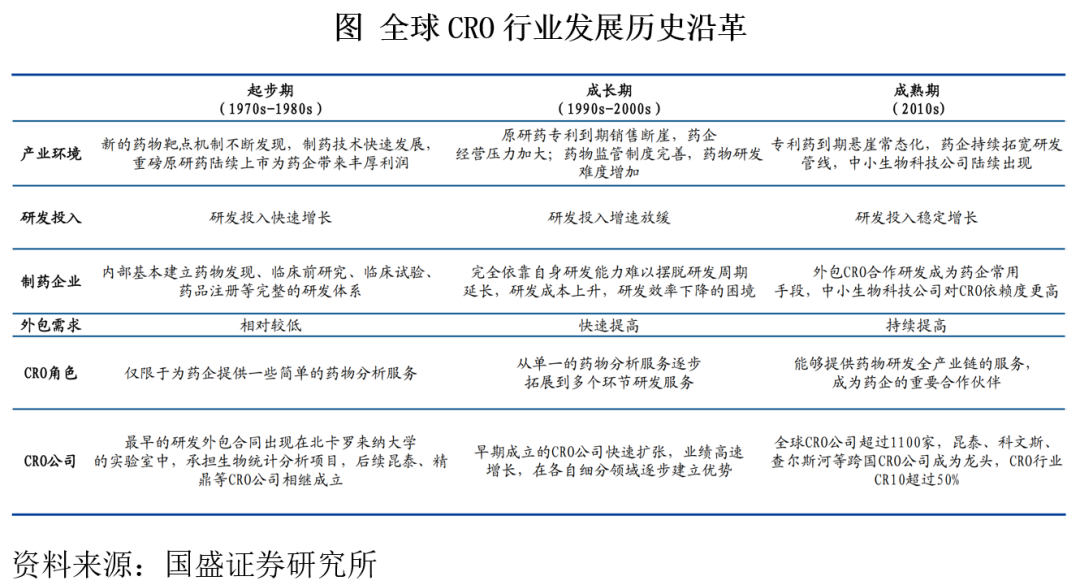

CXO在海外起步较早,随着全球药物研发投入的持续增加,以及药物研发成本提升、难度加剧等影响带来外包渗透率的提升,逐步进入成熟期。以CRO为例,于20世纪70年代起源于美国, 最初只是协助药企提供简单的药物分析工作的外包服务,经过几十年的持续扩张,逐步发展成为深入全球药物研发产业链中的重要一环。

2、中国 CXO 的成长路径

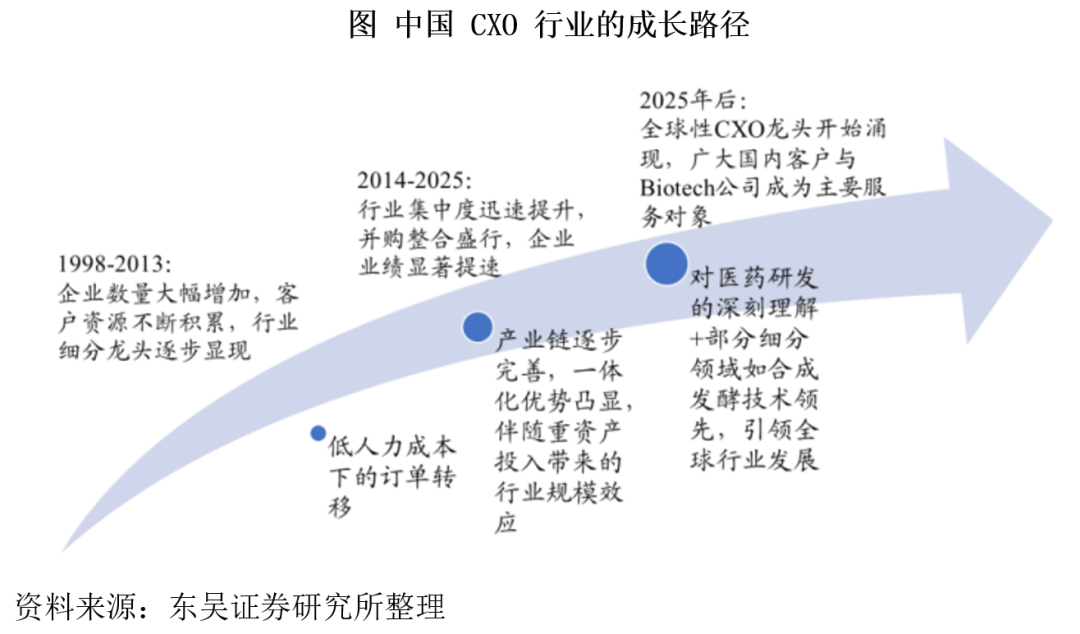

当今中国CXO产业正处于高速发展的黄金时期。这一过程可能会持续5-10年,而在比较优势的推动下,中国CXO产业的发展,未来空间将有望超越欧美。从发展阶段看,我们认为中国CXO企业的特色成长路径分三段:

第一,起步期。此时国内CXO企业主要依靠低人力成本获取订单,完成客户资源、项目经验、企业实力的原始积累,行业内企业数量迅速增加。充足的项目需求与产业链转移趋势使得多数国内企业已渡过这一时期。

第二,快速扩张期。此时国内CXO企业依靠产业链完善、一体化优势及重资产投入产生的规模效应,不断精进自身能力,进入更多高附加值领域,快速做大规模。同时行业内并购整合盛行,战略合作不断,龙头企业优势凸显,行业集中度迅速提升。

第三,稳步成长期。此时一批全球性CXO龙头有望逐步涌现,它们的特征是拥有较大的企业规模与产能、良好的业界口碑、出色的技术平台、高素质的人才团队、优秀的项目管理经验、敏锐的产业与商业嗅觉,并能通过灵活的商业模式和全产业链资源赋能全球各式各样的创新型医药研发公司。拥有稳定供应能力与差异化竞争优势的细分龙头同样占有一席之地。

目前我国CXO产业已步入到快速扩张的第二阶段,应当积极看待CXO企业在这一过程中的横向、纵向扩张进度及服务与供应能力的升级。

02

市场规模

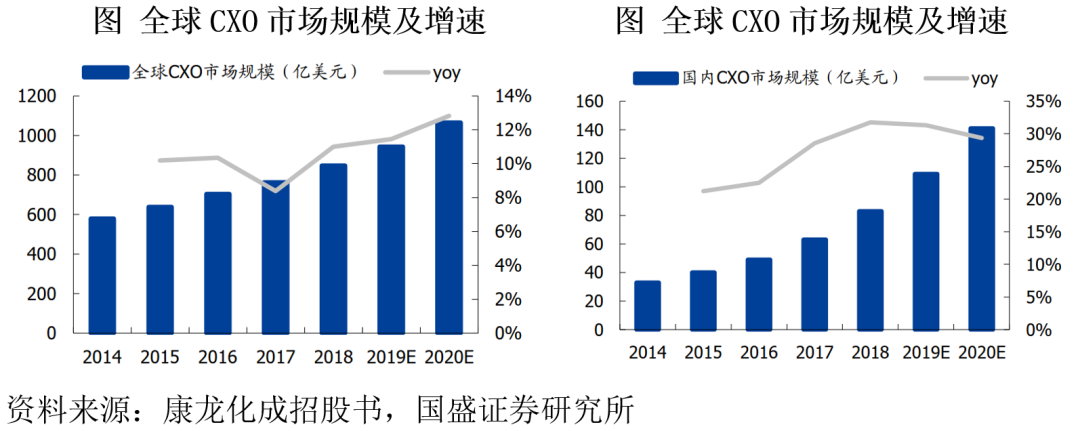

根据弗若斯特沙利文数据,截至2018年,全球CXO市场规模达到847亿美元,5年复合增速为9.7%左右,国内药物研发外包服务市场增速达到26.0%左右。

03

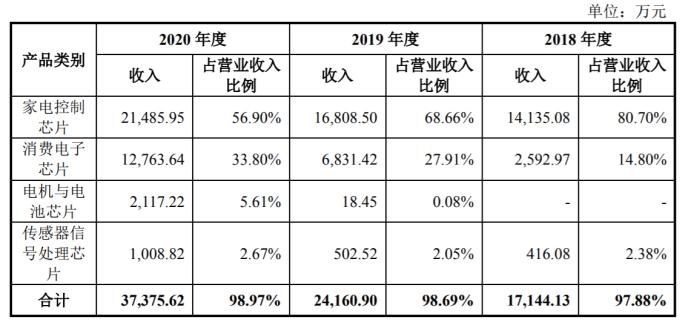

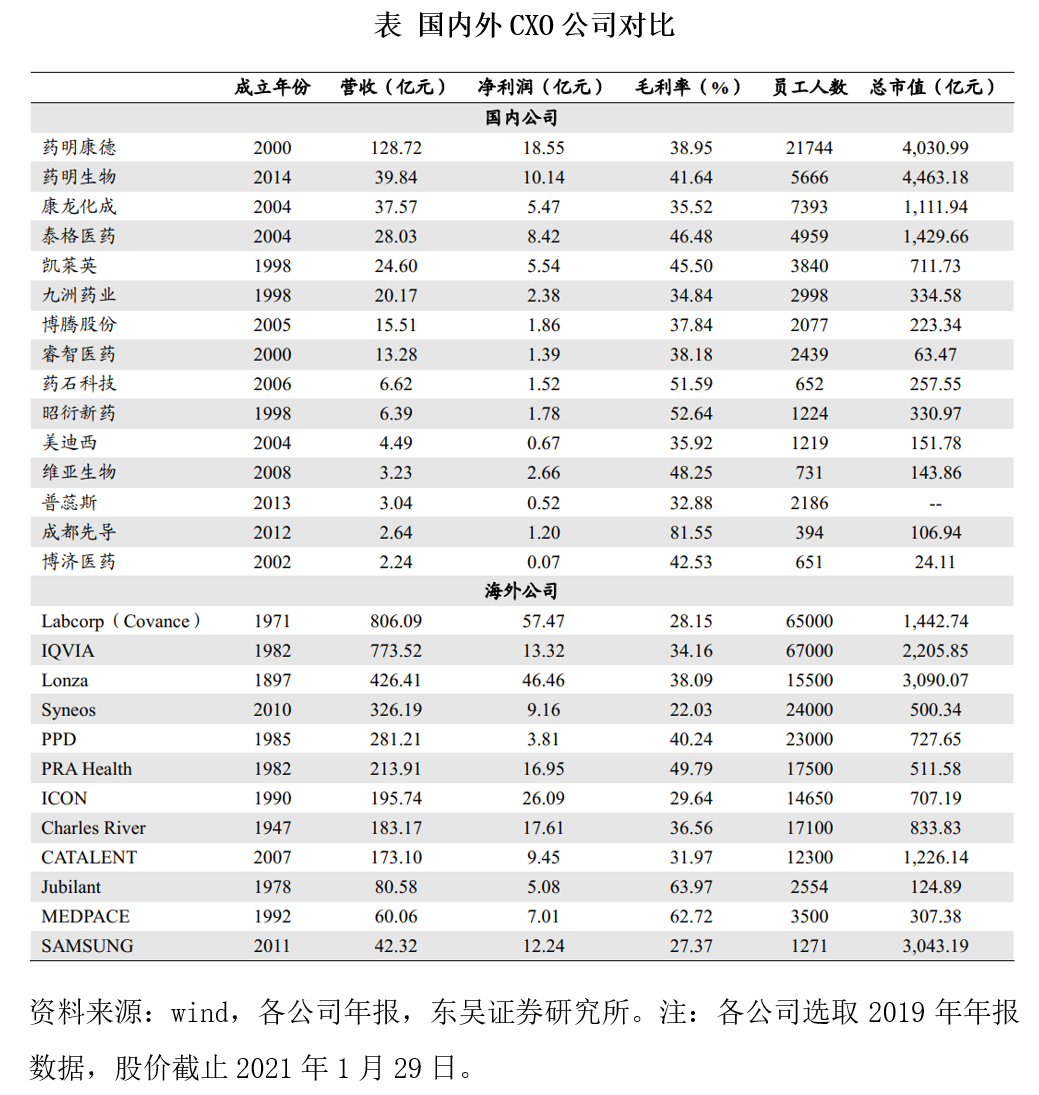

国内外CXO公司对比

从企业规模看,中国CXO龙头当属药明康德,2019年实现营业收入129亿元,拥有员工近2.2万人,但其绝对体量较全球CXO龙头IQVIA、Covance、Charles River等仍有不小的差距。然而从盈利能力看,国内CXO公司的毛利率普遍高于海外(35%-50% vs 25%-40%)。

04

上市公司业绩持续高增长

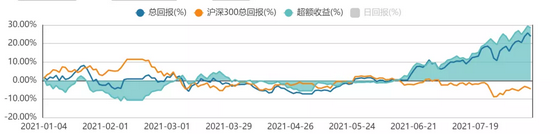

我们考察了国金医药大数据中心覆盖的CXO全产业链各个领域,包括药物发现-实验室化学服务、药物发现-分析测试服务、临床前开发服务(动物实验,包括ADME、TOX等)、临床CRO服务、临床前药学研究服务、小分子CDMO服务、大分子CRO服务、大分子CDMO服务等,并从所覆盖的CXO全产业链重点公司中挑选了20家代表性上市公司(药明康德、药明生物、康龙化成、凯莱英、泰格医药、昭衍新药、九洲药业、博腾股份、药石科技、维亚生物、方达控股、成都先导等),部分企业选取CXO子公司业绩。

01

中国CXO产业链持续高景气,

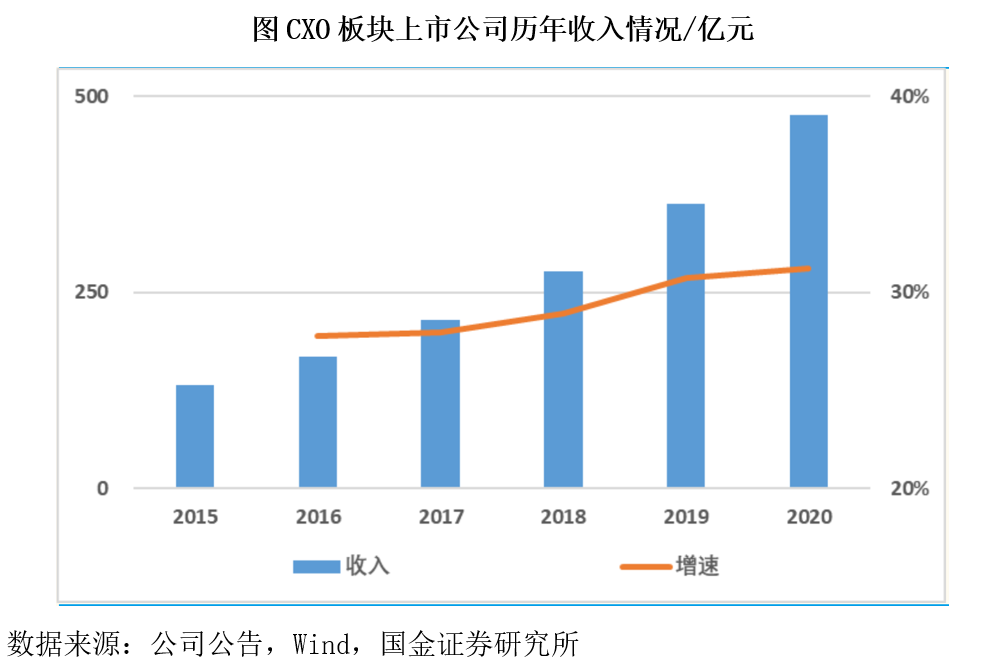

上市公司收入持续高增长

上述公司2015-2020年合计收入分别为131/168/215/277/362/476亿元,2016-2020年分别同比增长28%/28%/29%/31%/31%,收入端呈现加速上升趋势。

02

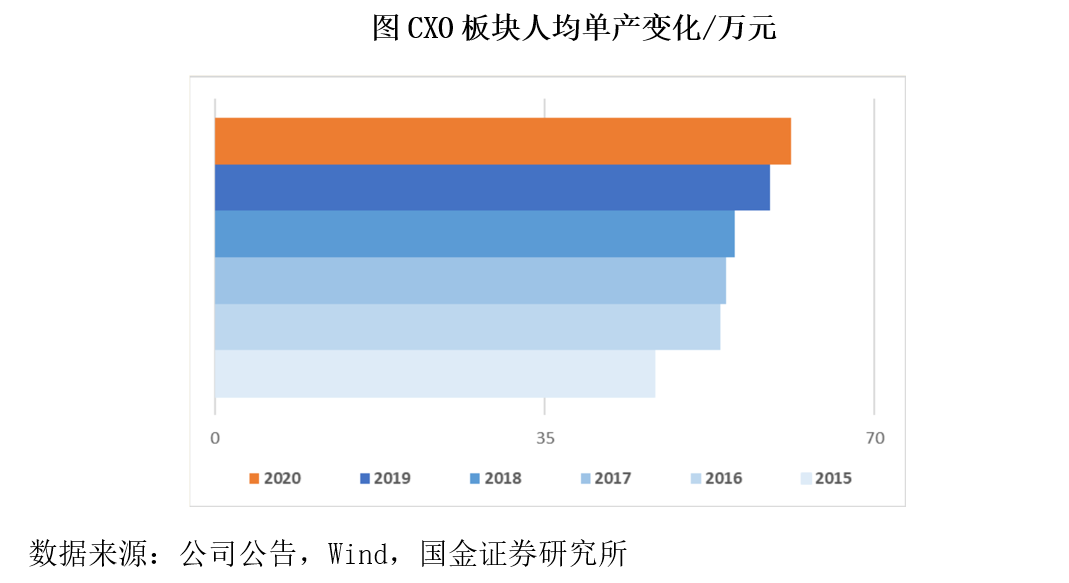

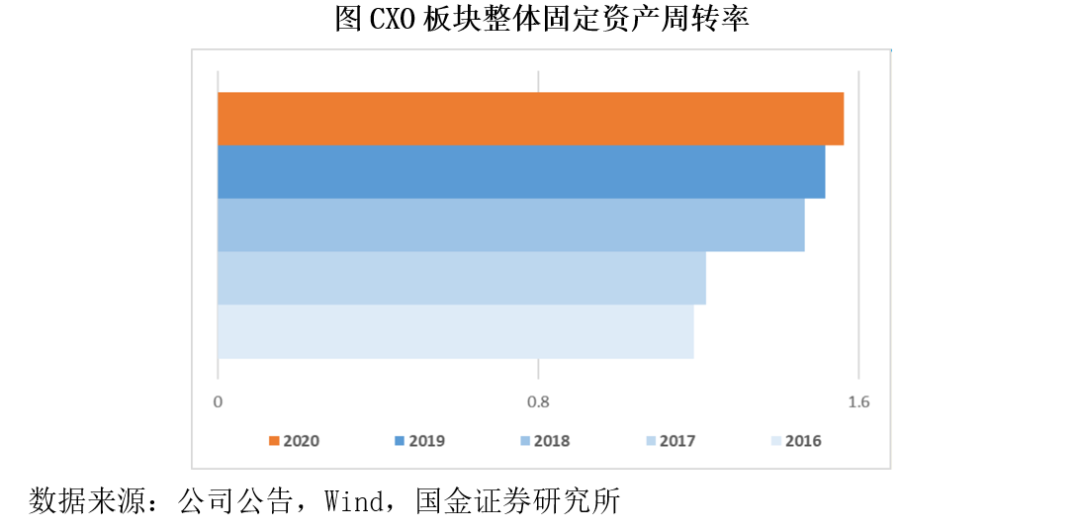

产业升级,经营效率提升

固定资产周转及人均单产稳步提升

CXO板块2016-2020年固定资产周转率稳步提升(1.19→1.56),经营管理效率不断提升。同时2015-2020年人均单产也呈现稳步上升态势,分别为46/53/54/55/59/61万元。我们认为,主要原因有:①产业升级,简单科研开发任务→复杂研究赋能;②经营管理效率提升;③CMO/CDMO收入占比提升,这部分业务有一定规模效应,特别是CMO,对人力资源需求较小。

03

利润快速增长,主营业务净利率持续提升

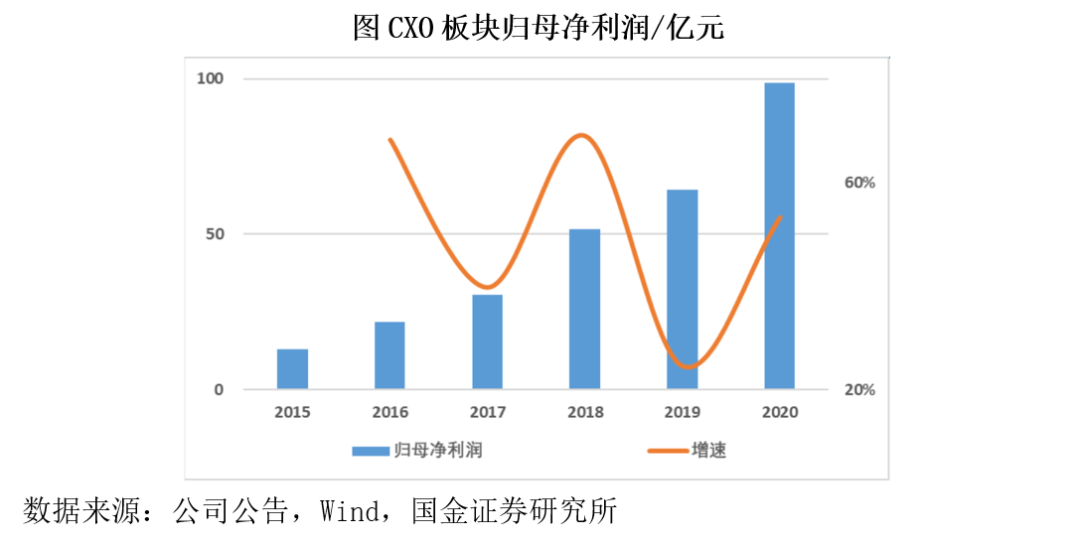

剔除部分其他业务带来的较大波动(金斯瑞生物科技、*ST百花)、及部分重复统计口径(泰格医药&方达控股)的后,CXO板块2015-2020整体表观利润分别为13/22/31/52/64/99亿元,2016-2020年分别同比增长68%/40%/69%/25%/53%,表观净利率整体呈持续改善趋势,2015-2020年上述公司净利率分别为8%/14%/15%/17%/18%。

04

产业升级+经营管理效率提升,

人均创利稳步提升

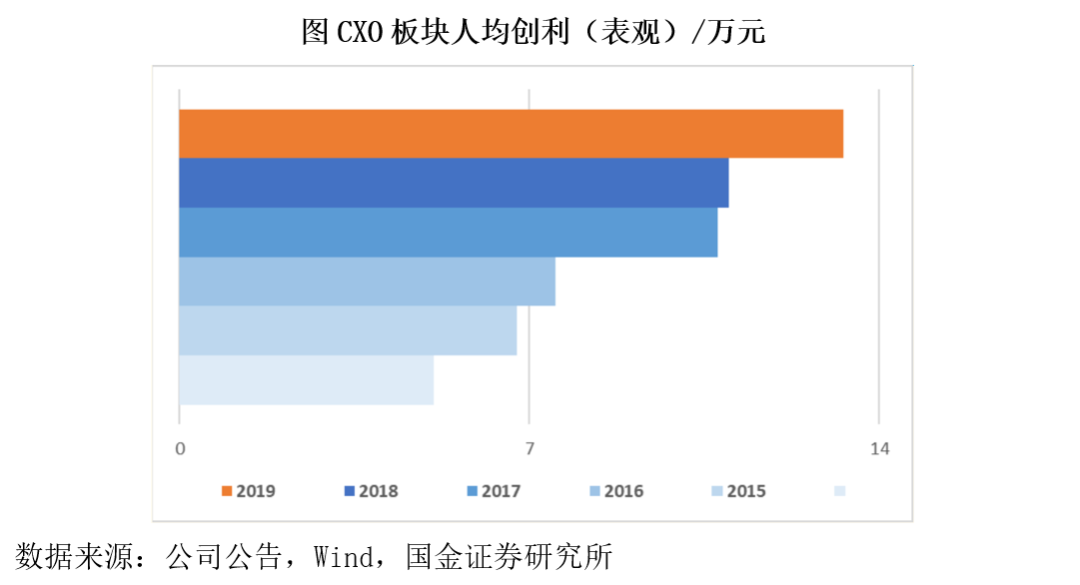

2015-2020年CXO板块人均创利呈现稳步上升态势,分别为5/7/8/11/11/13万元。我们认为,主要原因有:①产业升级,简单科研开发任务→复杂研究赋能;②经营管理效率提升;③CMO/CDMO收入占比提升,这部分业务有一定规模效应,特别是CMO,对人力资源需求较小。

05

需求旺盛,资本支出加速

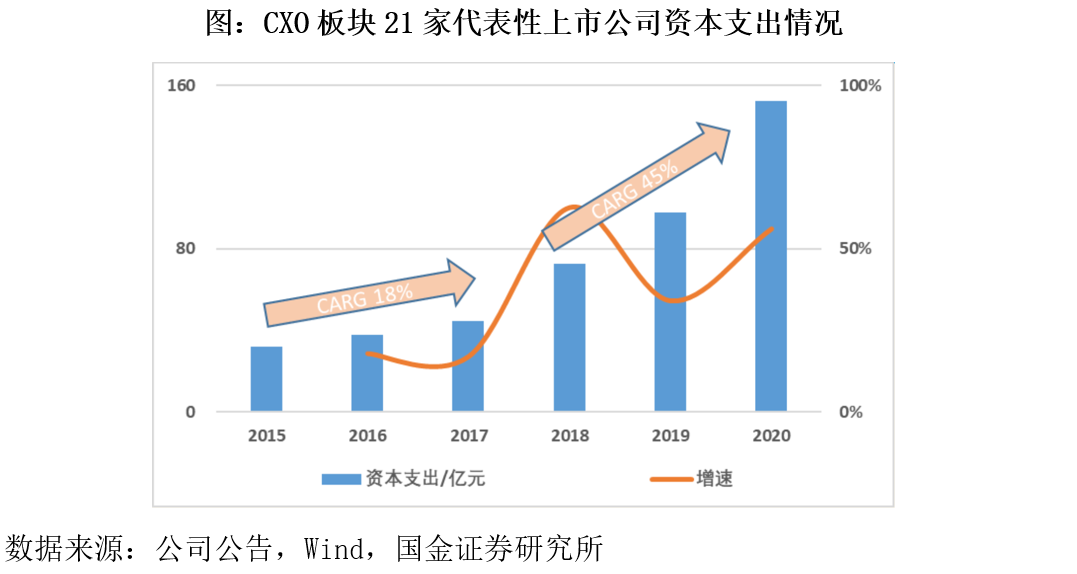

国金医药大数据中心统计了CXO板块中21家代表性CXO上市公司(以CXO为主营业务)的历年资本开支情况,近5年来产业需求旺盛,资本支出逐渐加速。上述公司2015-2020年资本开支分别为32/38/45/73/98/153亿元,2016-2020年分别同比增长18%/17%/63%/34%/56%。

风险提示:本资料仅作参考,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。投资有风险,入市需谨慎。