在集中持仓单一赛道下,基金实现收益翻倍的记录,正不断刷新。

最新数据显示,截止8月12日,前海开源新经济基金在最近三个月内净值涨幅实现翻倍,刷新了基金最快翻倍历史记录。此外,另有25只基金在最近三个月收益率超过60%,跑赢A股市场9成股票的同期涨幅。

传统印象中的非行业类基金被视为一篮子不同股票的组合,存在不同的属性与风格,在操作中,基金经理即便强烈看好一只股票,也只能配置10%的仓位,而今许多基金专注单一赛道策略,这些股票一荣俱荣、一损俱损,曲线打破了“双十原则”,增强了基金产品的净值弹性和短期表现,也使得传统上以“慢牛”印象示人的非行业类基金产品,具有了与股票一样的高弹性, “炒基金”因此成为一种可能。

基金最牛能多牛?看这三个月!

买基金三个月最多能赚多少?5%?10%?15%?答案是100%。

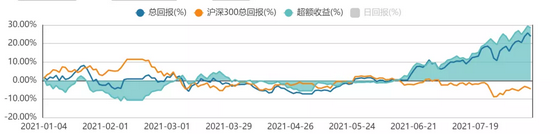

Choice数据显示,崔宸龙管理的前海开源新经济基金在最近三个月内实现业绩翻倍,截止8月12日,该基金三个月内的净值涨幅为100.12%。此外,崔宸龙管理的前海开源公用事业基金在最近三个月内的净值涨幅也达到99%。

前海开源新经济基金在最近三个月的收益表现,也刷新了基金最快翻倍的记录。在2014年底—2015年的A股牛市环境下,富国低碳环保基金在三个月内实现了98%的净值涨幅。

根据当时基金持仓策略显示,富国低碳环保基金实现三个月净值涨幅98%,依靠的核心策略即是集中押注单一赛道,当时该基金的基金经理在前十大股票的持仓中,相当大比例集中在中小市值的互联网概念股上,使得该基金在净值表现上具有极强的业绩弹性。

基金经理集中押注一两个最牛赛道的策略,在今年A股市场尤为明显。随着最近几个月新能源主题板块的强势崛起,以及基金经理往往在新能源股票上采取集中配置的策略,基金产品的净值的短期表现极为凌厉,长期以“慢牛”印象示人的基金产品在相关策略下,呈现出短期快牛的特点。

而此次实现最快翻倍的前海开源新经济基金,该基金的前十大重仓股几乎清一色为新能源股票品种,包括亿纬锂能、鹏辉能源、比亚迪、宁德时代、东方日升、法拉电子、天合光能等耳熟能详的品种。该基金的基金经理崔宸龙也直言他对新能源的偏爱。他在季报中表示,整个人类社会目前处于能源革命的重大转折点上,光伏和锂电池作为能源革命的生产端和应用端的代表,在此重大历史机遇面前,具有巨大的成长空间,因此我们坚定看好围绕人类社会能源革命这一核心主线的投资机遇。通过深入研究具体细分领域和标的情况,结合在这个大趋势下的最新科技进展,我们主要投资了具有较好投资前景的标的和细分行业,力争通过优选标的来紧跟历史发展趋势。同时也会定期自下而上寻找具有明显投资机会的个股进行布局,在一定程度上平衡短期波动。二季度行业整体表现较好,基本面保持了快速的增长,短期不排除波动加大。

数据显示,截止8月12日,最近三个月内净值涨幅超过60%的基金产品数量多达25只以上。除了前海开源旗下的两只基金产品外,工银瑞信旗下的工银生态环境基金、长城基金旗下的长城行业轮动基金、东方基金旗下的东方阿尔法基金,以及华安制造先锋基金、泰达转型机遇基金等,均位居三个月净值涨幅的前列。

值得一提的是,在全部4434只A股股票中,截止8月12日共有369只股票在最近三个月内的股价涨幅超过60%,这些股票主要集中在新能源、半导体、高端制造、电子材料、军工等领域。

也就是说,上述25只公募基金产品在最近三个月内,跑赢了92%的股票。在短期时间具有如此惊人的收益弹性,也意味着“炒基金”成为一种可能。

炒基金来临!基金纷纷开启限购

券商中国记者注意到,在社交媒体上有许多基民也在炫耀,因为炒基金实现三个月翻倍,甚至有基民总结基金经理核心仓位押注一两个赛道,使得炒基金的弹性甚至比炒股还要凶悍。

短期业绩弹性如此之大,也必然吸引炒作资金的套利企图,这使得这些高弹性的基金产品纷纷开启限购策略。

前海开源新经济基金7月29日发布的公告显示,该基金将调整基金的大额申购、定期定额投资及转换转入业务限额,单日每个基金账户累计申购(含定期定额投资和转换转入)本基金份额的最高金额由原来的 5 万元(含)(A 类份额)调整为 5 万元(含)(A、 C 类份额合并计算),即如单日每个基金账户累计申购(含定期定额投资和转换转入)本基金的合计金额超过 5 万元(A、 C类份额合并计算),基金公司将有权拒绝。

8月3日,长城行业轮动基金业发布公告表示,该基金暂停大额申购、转换转入和定期定额投资业务期间,单日每个基金账户的申购、转换转入和定期定额投资累计金额应不超过10万元;如单日每个基金账户的申购、转换转入和定期定额投资累计金额超过10万元(不含10万元),基金管理人有权拒绝,基金恢复大额申购、转换转入和定期定额投资业务的时间将另行公告。长城行业轮动基金也是最近业绩弹性极为凌厉的一只产品,其在最近三个月内的净值涨幅达到72%,跑赢了同期绝大多数的股票。

鸡蛋放在一个篮子,双十原则还能多大效果?

传统印象上的基金产品是一篮子股票的组合,资产分布在各个不同的行业,且公募基金经理还需遵守双十原则,一只基金持同一股票不得超过基金资产的10%一个基金公司旗下所有基金持同一股票不得超过该股票市值的10%,因此基金的收益率给人一种很慢的印象。

“基金经理即便再看好一只股票,也只能买不超过10%的仓位,这限制了基金的收益弹性,但现在基金经理通过押注一个赛道的策略,曲线打破了双十原则”华南地区的一位基金行业人士直言,现在如果基金经理非常看好一只股票,尽管按照双十原则,他最多只能买这一只股票10%的配置仓位,但他还可以买入与此只股票风格极为相似的其他股票,继续顶格配置,而这些股票虽然并非一只股票,但由于行业属性相似、赛道相似,这些股票在A股市场上的风格或者走势也极为相似,这就使得双十原则也不能限制基金产品的弹性。

上述人士认为,A股市场行情越来越集中于赛道行情,非行业主题的主动权益类基金的操作策略,也倾向于采取押注一两个赛道甚至一个赛道,而赛道行情的特点往往是一荣俱荣一损俱损,这就使基金传统印象中的“双十原则”的意义大为减弱。

不过,当基金通过押注赛道行情可以实现惊人的业绩弹性后,这种对赛道的依赖就使得基金经理不大可能轻易放弃这种赚快钱的策略。

华南地区的一位私募基金人士认为,基金业绩排名的压力使得许多基金经理或多或少要考虑赛道行情,比如在核心持仓中加大对某个单一赛道品种的关注,但是赛道行情的特点是一损俱损、一荣俱荣,当赛道行情开始切换之际,也可能面临净值波动剧烈回调的压力。

中欧基金近期的一份市场分析就强调,机构资金可能需要考虑均衡布局,而非集中操作。该基金认为,短期市场的潜在波动率仍然较高,在成长板块估值回升的背景之下,成长板块相较经济周期的低相关度所带来的防御性正在减弱。同时,下半年经济面临的下行压力已被市场较充分认知,建议综合考虑配置比例、静态估值、中报预期和三季度的经营预期,以应对未来市场的潜在波动,周期行业可能会具备更好的防御性。