源:国际金融报

又一家从事相关芯片研发、设计与销售的企业决定冲刺上市。

近日,记者从上交所官网获悉,中微半导体(深圳)股份有限公司(下称“中微半导”)已向上交所递交了申报稿,计划申请在科创板上市,目前处于“已问询”阶段。

此次申请上市,中微半导拟募集资金7.29亿元,用于大家电和工业控制MCU芯片研发及产业化项目、物联网SoC及模拟芯片研发及产业化项目、车规级芯片研发项目,以及补充流动资金。

估值猛增

2001年6月,中微有限(中微半导的前身)由YANG YONG、周彦、刘嵩泉、周飞、蒋智勇、罗勇合计6名股东出资100万元设立,出资形式为货币;2019年,公司整体变更为股份有限公司。

完成股改后,公司进行了几次增资和股权转让。

据披露,2020年6月,公司以每股21.08元的价格增资460万股。其中,深创投认购20万股、南山红土认购80万股、人才二号认购45万股、小禾投资认购5万股、长劲石投资认购10万股、南海成长认购300万股。

2021年1月,中微半导进行了一次股权转让。其中,股东YANG YONG向达晨创鸿转让 315万股份、向达晨晨鹰三号转让45万股份,共计转让360万股;股东周飞则向云泽投资转让 180万股份、向高新投投资转让90万股股份,共计转让270万股股份,涉及交易金额共计3002.4万元。

IPO日报根据上述两次增资和转让的价格、以及彼时的总股本粗略计算投后估值,中微半导在不到半年的时间内,估值由15.02亿元增长至37.51亿元,增长了149.73%。

截至招股书签署日,公司实际控制人之一、控股股东YANG YONG直接持股37.35%,通过顺为芯华间接持有1.49%股份,合计持股38.84%,任公司董事长。

此外,周彦直接持有公司27.21%股份,任公司董事兼总经理;周飞直接持有公司4%股份,任公司董事;周彦、周飞系兄弟关系,YANG YONG、周彦、周飞三人已签署《一致行动人协议》,为一致行动人,三人系公司的实际控制人。

研发费用率低于同行

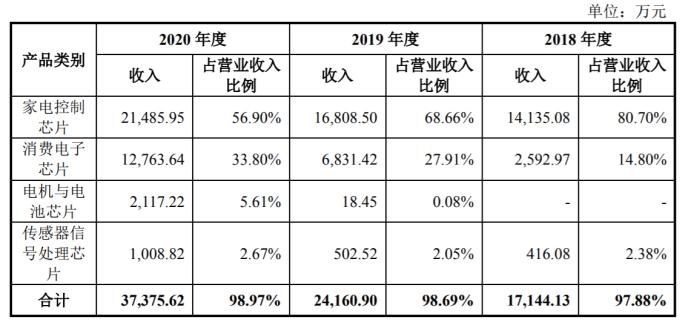

据介绍,中微半导系一家集成电路(IC)设计企业,专注于数模混合信号芯片、模拟芯片的研发、设计与销售,主要产品包括家电控制芯片、消费电子芯片、电机与电池芯片和传感器信号处理芯片四大类。

申报稿显示,2018年-2020年(下称“报告期”),公司实现营业收入1.75亿元、2.45亿元、3.78亿元,对应净利润分别为3263.39万元、2497.49万元、9369万元。

公司的收入主要由家电控制芯片、消费电子芯片、电机与电池芯片、传感器信号处理芯片等产品构成。其中,前两大产品给公司贡献了主要收入来源,家电控制芯片报告期内在公司营业收入中所占比例分别为80.7%、68.66%、56.9%,消费电子芯片占比则由2018年的14.8%上升至2020年的33.8%。

其中,中微半导2020年净利润较此前同期有了明显增加,主要系2019年度公司实施股权激励确认股份支付2570.33万元导致当期的净利润下滑、而2020年股份支付费用则较少的缘故。

不过,当年净利润增长的同时,公司的经营性现金流净额却减少。

2020年,中微半导经营活动产生的现金流量净额为1726.31万元,与净利润存在差额高达7642.69万元,主要原因系行业产能紧张,公司加大备货力度。据悉,当年公司的存货较此前同期增加了6290.68万元。

需要指出的是,在如今“缺芯潮”的背景下,一些从事芯片研发、设计与销售的企业陆续选择冲刺上市,也有一些公司已成功“靠岸”。据统计,截至2020年12月底,已有33家半导体企业登陆科创板,这些半导体企业涵盖了制造、材料、设备等。

那么,与兆易创新、中颖电子、芯海科技、恒玄科技等同行可比上市公司相比,公司在一些数据方面表现如何?

毛利率方面,中微半导在报告期内的平均毛利率为43.85%、43.46%、40.42%,略高于同行可比上市公司的平均值。

就研发开支来看,2018年至2020年,公司研发费用分别为2498.52万元、2898.28万元、3303.42万元,占营业收入的比例分别为14.26%、11.84%、8.75%,有所下滑;而上述四家上市公司在报告期内的平均研发费用率分别为17.57%、16.94%、16.23%。相比之下,中微半导的研发费用率则低于行业平均值。

“报告期内,公司基于自身特点,搭建以成都为研发中心,以中山、重庆、北京、上海、新加坡等技术团队为支撑的‘一个中心、多点支撑’的技术布局,部分非一线城市职工薪酬水平相对较低。”对于研发费用率较低的情况,中微半导在招股书中说。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>