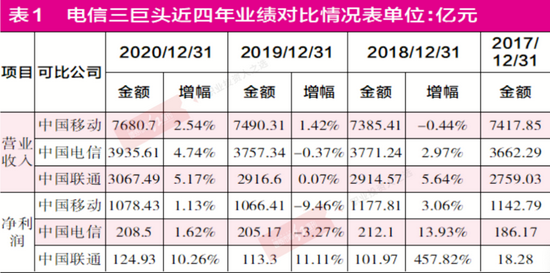

7月PMI进一步环比放缓,“被动加库”和“滞涨”特征显现,出口也体现出放缓迹象,预计7月信贷结构仍旧偏弱,结合7月意外降准,以及中央政治局会议取消“稳增长压力较小的窗口期”表述,经济增速放缓预期进一步被加强;但市场对基本面变化有比较充分的预期,从建筑机械、建筑材料本周表现来看,定价的边际因素开始反映跨周期调节政策;

市场大幅调整后,成交仍维持较高的水平,表明投资者仍保持较高的活跃度和风险偏好,结合货币政策不会收紧的判断,当前风险溢价对应2.8%的长端利率,回到中枢仅3.4%左右空间,系统性风险不大,主要是结构性的机会和风险;

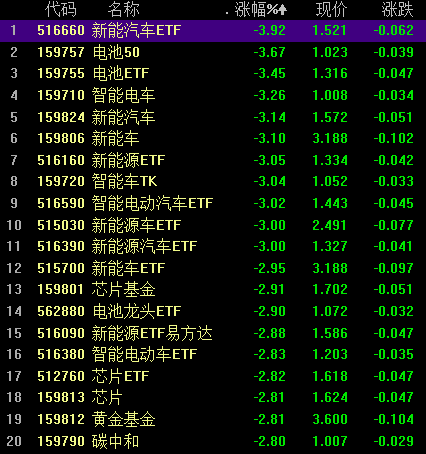

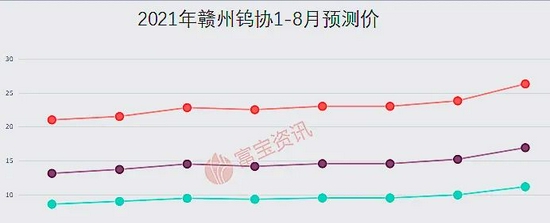

相对而言,符合国内产业政策支持方向,北上资金定价因素较少的资产(新能源、半导体、军工),仍有较大机会获取超额收益;对于这类资产,主要关注:1)基本面(如中报)是否低于预期;2)海外流动性是否发生系统性变化,周五非农数据小幅推升了美债长端利率。

另外,消费品板块股价调整释放了较大的未来空间,可重点关注具备长期竞争力资产的景气改善拐点。

作者简介:

吴昊,中信保诚基金研究部总监。经济学硕士,CFA,14年证券、基金行业经验。曾任职于上海申银万国证券研究所有限公司,担任助理研究员。2010年11月加入中信保诚基金管理有限公司,担任研究员。主要管理产品有中信保诚盛世蓝筹混合型证券投资基金、信诚新机遇混合型证券投资基金(LOF) 、中信保诚新蓝筹灵活配置混合型证券投资基金等。投资上坚持超额收益核心来自于企业价值的内生增长的理念,估值变化无法持续带来超额收益,更多视其为风险因素;坚守估值与业绩成长相匹配的原则,积极布局具有国内外竞争力和全球稀缺性的行业龙头。均衡布局,严格控制产品回撤。

风险提示:本材料仅供参考,非基金宣传推介材料。上述观点仅为当前观点,不代表对未来的预测,不构成任何投资建议,也不构成未来中信保诚基金旗下产品进行投资决策之必然依据。如因为发布日后的各种因素变化而不再准确或失效,中信保诚基金不承担更新义务。本材料中的信息均来源于已公开的资料,中信保诚基金对这些信息的准确性及完整性不做任何保证。若本材料转载第三方报告或资料,转载内容仅代表该第三方观点,不代表中信保诚基金立场。本刊物版权归中信保诚基金所有,未获得事先书面授权,任何人不得对本刊物内容进行任何形式的发布、复制。如引用、刊发,需注明出处为“中信保诚基金”,且不得对本刊物中的任何内容进行有违原意的删节和修改。基金不保证一定盈利,也不保证最低收益和本金安全。投资前请认真阅读招募说明书、产品资料概要和基金合同等法律文件。投资有风险,选择需谨慎。