郝龙龙 本报记者 王登海 西安报道

借延长化建重组整体上市后,陕西建工集团股份有限公司(以下简称“陕西建工”,600248.SH)一举成为陕西省内首个营收过千亿的上市公司。

不过,《中国经营报》记者了解到,在陕西建工重组上市之前,延长化建还重组了北京石油化工工程有限公司(以下简称“北油工程”),此次交易,双方还设置了业绩补偿条款。因北油工程未完成承诺业绩,触发了业绩补偿条款,成了遗留问题。

除此之外,记者还了解到,在整体上市之前,陕西建工的经营状况就存在资产负债率高、应收账款规模大、经营活动现金流持续为负的特点,在与延长化建重组之后,也将这些特点带到了上市公司。

陕西建工重组合并调整后的报表显示,2019年末、2020年末,公司应收账款余额分别为712.4亿元、920.63亿元,分别占当期总资产的比例为49.05%、50.59%,同期公司经营活动产生的现金流量净额分别是-26.65亿元、-26.69亿元,公司资产负债率分别是89.62%、90.51%。

对于北油工程未完成业绩承诺的原因,8月6日,陕西建工向记者回复称,主要是石化行业整体投资减弱,公司的业主方回款放缓,计提的坏账准备金额增加所致。至于整体上市后,陕西建工如何清欠账款以及降低负债水平,陕西建工方面未予以解释。

市值与业绩规模有落差

陕西建工前身为创立于1950年3月的西北军政委员会西北建筑公司,2020年,陕西建工借延长化建重组整体上市,并在2020年度以1277.2亿元营收成为陕西省首个营收突破千亿规模的上市公司。

据了解,当时的重组方案为,延长化建以发行股份的方式,向陕西建工控股集团有限公司和陕西建工实业有限公司购买其持有的原陕西建工集团股份有限公司(以下简称“原陕建股份”)全部股份并吸收合并原陕建股份。交易完成后,原陕建股份注销法人资格,上市公司作为存续主体,并承接原陕建股份的全部资产、负债、业务、人员、合同、资质及其他一切权利和义务。

上述重大资产重组事项实施完成后,2021年1月4日上市公司名称变更为陕西建工集团股份有限公司,1月19日上市公司证券简称变更为“陕西建工”,证券代码保持不变。

重组前,上市公司的主要业务为石油化工工程承包业务。重组完成后,公司主营业务包括建筑安装工程业务和石油化工工程业务,2020 年两项业务分别实现营业收入1182.01亿元和75.28亿元,占比分别为94.01%和5.99%。

整体来看,2020年度,陕西建工实现营业收入1277.23亿元,同比增长21.08%,实现归属于上市公司股东净利润28.29亿元,同比增加83.95%。截至2020年底,公司总资产达1819.65亿元,同比增长25.29%。

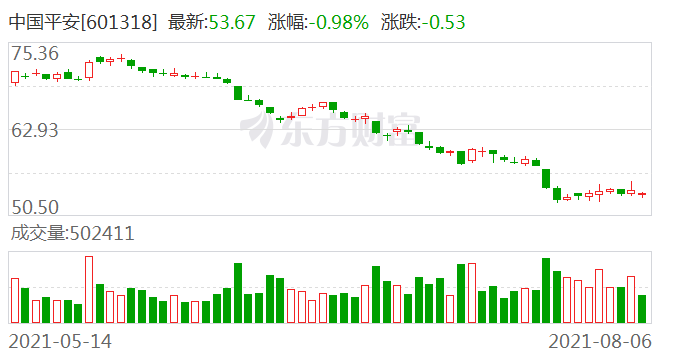

尽管资产规模和营业收入均超过千亿,但是陕西建工的市值在部分券商看来有所低估。据东北证券的研究报告显示,陕西建工2020年度的营收规模在省属地方建筑企业中排名第2,仅次于上海建工,在国有建筑业上市公司中排名第6,排名第7的是四川路桥。

数据显示,上海建工2020年营收为2313.27亿元,目前的市值为236亿元。四川路桥2020年的营收为610.7亿元,目前的市值却达到了296亿元。而陕西建工的市值仅为178亿元。

此外,Wind数据显示,在整个建筑业中,陕西建工的总收入排名第8 ,超过了葛洲坝,但是市值却被葛洲坝远远甩在后边,排名第19。

巨额应收账款

在陕西建工成为陕西境内首个营收超千亿的公司的同时,公司的应收账款和资产负债率也被外界关注。

陕西建工2020年年报显示,截至2020年12月31日,陕西建工合并财务报表中应收账款账面余额990.93亿元,占营业收入的77.59%,坏账准备余额70.3亿元,账面价值920.63亿元,占资产总额的50.59%。

从账龄来看,陕西建工一年以内的应收账款为679.57亿元,1~3年的应收账款为264.22亿元,3年以上的应收账款为47.13亿元。

此外,记者还了解到,拖欠陕西建工应收账款的主要为政府、事业单位、国企等,按欠款方归集的期末余额前五名的应收账款分别是陕西省西咸新区秦汉新城开发建设集团有限责任公司、陕西省西咸新区沣西新城开发建设(集团)有限公司、延安大学、延安市新区管理委员会、陕西延长石油(集团)有限责任公司,上述5家单位应收账款账面余额为73.04亿元,占应收账款合计比例为7.37%。

事实上,在重组之前,原陕建股份就有巨额的应收账款规模,数据显示,截至2018年末、2019年末、2020年5月31日,原陕建股份应收账款账面价值分别为447.51亿元、678.81亿元、673.84亿元,2019年度增长了51.69%,高于同行业应收账款增幅平均值12.38%。

面对巨额应收账款,陕西建工主要的清欠策略是通过法律途径维护公司利益。陕西建工2020年年报显示,2020年度,公司对未决诉讼计提预计负债 26.94亿元,重大未决诉讼案件多达122起,且涉案金额均在1000万元以上,仅涉案金额超过1亿元的就有8起。其中涉案金额最大的为中石化江汉油建工程有限公司、河南省晟原工程建设集团有限公司与陕西建工安装集团有限公司之间的建设工程施工合同纠纷案,涉案金额1.58亿元;其次为重庆欣荣雅建文化旅游发展有限公司与陕西建工之间的建设工程施工合同纠纷案,涉案金额为1.55亿元。

频繁地提起法律诉讼,陕西建工也为此付出了巨额成本。年报显示,2020年度,陕西建工的咨询费及诉讼费为4457.11万元。

此外,陕西建工重组合并调整后的报表显示,2019年度、2020年度,公司经营活动产生的现金流量净额分别是-26.65亿元、-26.69亿元,同期,公司资产负债率分别为89.62%、90.51%。

遗留问题未解

在陕西建工与延长化建重组之前,延长化建重组了北油工程,业绩承诺成为了遗留问题。

2018年,延长化建以发行股份购买资产方式,向延长集团、刘纯权、金石投资、毕派克、中派克、北派克、京新盛天发行了302156712股,购买其持有的北油工程100%股权,交易价格为16.2亿元。在此次交易中,交易各方还设置了业绩对赌的条款。

根据公司与延长集团、刘纯权、毕派克、中派克、北派克签署的《盈利预测补偿协议》和《盈利预测补偿协议之补充协议》,上述5名股东承诺北油工程合并报表2018年、2019年、2020年三个会计年度实现的净利润数(扣除非经常性损益后归属于母公司股东的净利润)分别不低于1.92亿元、1.93亿元、1.99亿元。

根据公司披露的数据,2018年度、2019年度、2020年度,北油工程实现的合并报表经审计扣除非经常性损益后归属于母公司股东的净利润分别为1.98亿元、1.785亿元和-895.48万元。

按此计算,北油工程除了2018年度完成了承诺业绩外,2019年度、2020年度业绩完成率分别为90.49%、-4.49%。上述三年,北油工程累积实现的经审计扣除非经常性损益后归属于母公司股东的净利润为3.64亿元,三年累积承诺净利润为5.85亿元,累计业绩完成率为62.30%,合计未完成净利润数为2.04亿元。因此,按照重组时的约定触发补偿条款。

在2020年年报中,陕西建工解释称,北油工程未实现业绩承诺的主要原因系2020年石油等大宗商品市场动荡,石油化工行业固定投资愿望减弱,市场拓展和新签订合同情况不及预期,且业主方资金较为紧张,项目回款周期增长,回款金额减少;同时,受新冠肺炎疫情影响,企业生产经营环境发生不利变化,加之隔离等管控政策作用,项目材料价格上涨,人工成本增加,北油工程签订的总承包项目复工及施工进度受阻。

按照《盈利预测补偿协议》中约定的补偿方式及计算公式,延长集团应以上市公司股份予以补偿,应补偿的股份数量为58956522股;刘纯权、毕派克、中派克、北派克应优先以现金予以补偿,现金不足以补偿的情况下可以股份予以补偿,如以现金补偿,刘纯权、毕派克、中派克、北派克对应补偿现金分别为6497.78万元、1040.88万元、1040.88万元、832.7万元,如以股份补偿,刘纯权、毕派克、中派克、北派克补偿的股份数量分别为12122722股、1941935股、1941935股、1553538股。

日前,陕西建工披露了 2019年度业绩补偿及回购并注销股份相关事宜的公告,延长集团应以前述交易中所获得的公司股份进行补偿,共计补偿3451290股;上述补偿股份将由公司以总价人民币1.00元向业绩承诺方定向回购,并依法予以注销。刘纯权、毕派克、中派克、北派克以现金补偿,分别补偿380.38万元、60.93万元、60.93万元、48.75万元。

“延长集团对业绩补偿几乎没有异议,目前唯一有争议的应该是刘纯权,8月6日的股东大会将会审议2019年业绩补偿的相关事宜。”陕西建工方面向记者回复称,目前,2019年业绩补偿方案已经在公司2021年第二次临时股东大会审议通过,公司拟同各方签订《业绩补偿协议》。对于2020年业绩补偿事宜,部分股东存在异议,公司正积极同各方股东沟通协商。同时,公司正积极督促业绩承诺方履行补偿义务,如若2020年业绩补偿方案不能达成一致意见,公司也将通过司法途径,对不按期足额履行补偿义务的业绩承诺方提起诉讼,维护公司及全体股东的利益。

牛市来了?如何快速上车,金牌投顾服务免费送>>