撤销零售业务总部,天风证券要下一盘什么棋?

来源:证基风云

原创朱灯花

传统经纪业务佣金“趋零”,再加上散户机构化的不可逆趋势下,券商机构去“追抢”逝去的市场份额有一定难度。

当前,财富管理转型是券商弯道超车的主要赛道,财富管理的资产收益比传统经纪业务高。

近期,天风证券公告撤销零售业务总部,设立财富管理中心,原零售业务总部下设各部门调整至财富管理中心,下设了机构业务与零售业务两大板块。

此举有何用意?

对此,天风证券副总裁、财富管理中心主任刘全胜在接受《国际金融报》记者采访时表示,传统经纪业务佣金“趋零”,再加上散户机构化的不可逆趋势下,财富管理转型是券商弯道超车的主要赛道。此次设立财富管理中心,旨在推动经营理念的转变,以客户为中心,与客户利益深度绑定,把AUM(资产管理规模)做大。

形成规模效应

就客群基础、获客手段、流量转化等方面而言,与头部券商等机构、互联网巨头同台竞争,天风证券在财富管理转型方面如何占据市场?

“传统经纪业务佣金‘趋零’,再加上散户机构化的不可逆趋势下,券商机构去‘追抢’逝去的市场份额,其实是有一定难度的。当前财富管理转型是券商弯道超车的主要赛道,财富管理的资产收益比传统经纪业务高。”刘全胜在接受《国际金融报》记者采访时直言,传统的经纪业务市场格局基本已定,前20大券商占据70%经纪业务市场,而十几年前占比只有40%。就当前来看,该占比还在以每年一到两个点的速度增加,传统经纪业务的头部化趋势越来越明显。“当前券商财富管理转型具备非常大的弯道超车机会。”

刘全胜进一步表示,财富管理转型市场上,头部券商在财富管理业务新开户上具备优势。谈及竞争关系,他认为,实际不是券商机构之间的竞争,而是券商与第三方销售通道,包括银行渠道间的竞争。

他告诉记者,在财富管理转型的路上,当前也有券商“跑出来”了,其中有4家券商的财富管理收入占比超过了50%。天风证券在这块的布局虽然比较晚,但刘全胜认为空间大,明年销售额和AUM可能翻好几番。

对于实现财富管理弯道超车的方式,刘全胜指出:“财富管理业务强调规模效应,没有规模就没有未来。券商的传统零售也好,财富管理也好,没有海量的客户,没有一个庞大的AUM(资产管理规模),实际上是没有未来的。”

今年前7个月,天风证券今年以来新增零售客户已是去年全年的1.67倍,其中11%为有效客户,而行业平均值在6%至7%之间。刘全胜对未来发展信心十足,“目前我们交易市占率只有万分之30.66,但是我们今年的开户数实际上是占到了行业的近3%。这意味着天风证券今年开户数是传统交易占比的10倍,我们是以10倍的速度在追赶,在加速补短板”。

金融科技赋能

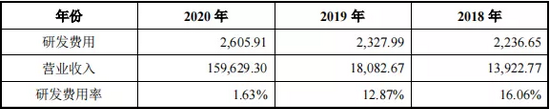

在刘全胜看来,传统经纪业务与财富管理的区别在于“从以自我为中心向以客户为中心的转变”,这需要解决客户的痛点。而金融科技一定是最好的解决方式,天风证券目前有60人的金融科技团队,在客户体验方面做了非常多的优化。

金融科技的支持不仅体现在开户上,刘全胜坦言,“当前财富管理离不开金融科技的支持,传统的外采模式还会延续,但根据客户特点的个性化开发只能自己来干。”

据介绍,本次构架调整,天风证券将原零售业务总部金融科技部与网络金融事业部合并,整合为财富管理中心互联网金融部。刘全胜认为,这有利于打通线上线下业务,客户体验实现“千人千面”。

推荐“券结”模式

据悉,财富管理主要把握三个端口,即产品端、代销端、投顾端。

就基金代销渠道来讲,刘全胜认为“首先是开超市,要让客户来你这儿自主买基金,必须买得着。”但“开超市”不意味着所有品类都要重点销售,要做好基金投顾服务,一定要提升筛选能力、基金投顾能力,这就要求产品和客户需求相匹配,将合适的产品卖给合适的人。据透露,当前天风证券正积极申请基金投顾牌照。

目前,采用券商结算的大基金公司越来越多,刘全胜说:“它具备‘长期持有才是王道’的特点,赎旧买新的路走不通了,只有持续把基金规模安全做大,渠道才能获得更多交易额,基金公司才能获得更多管理费,客户才有获得更高盈利的可能。”另一方面,刘全胜认为券结对于中型券商来说是个很好的机会,“可以深度绑定牛的基金经理,持续盈利,规模才能更大”。

今年以来,券商在财富管理领域中的基金代销争夺战打得异常激烈。继招商银行、平安银行基金代销费率打折后,招商证券也提出基金销售变革,超过3000只A类份额基金申购费率降至1折,费率与互联网平台持平。据了解,天风证券已推出申购费0.1折的代销产品。

刘全胜对此表示,券商代销申购费打折是大趋势,在财富管理阶段,客户、渠道和基金公司三方利益深度绑定,渠道的核心竞争力是投顾能力、与客户的匹配能力和对产品的筛选能力。“我们不靠短期赚代销佣金、不靠客户频繁的周转赚钱”。

牛市来了?如何快速上车,金牌投顾服务免费送>>