出品:新浪财经上市公司研究院

作者:陈宪

物管圈又一次炸开了锅。

8月5日晚间,阳光城发布公告,控股子公司上海阳光智博生活服务集团股份有限公司(以下简称“阳光智博”)全体股东,拟以持有的阳光智博100%股份战略投资万物云空间科技服务股份有限公司,并换取万物云4.8%股份。上述交易完成后,公司可以继续以公允价格投资增持万物云,将持股比例提升至5%以上。

同时,阳光城将与万物云成立合资公司,承接未来新增交付的项目,股权结构预计为万物云及其指定主体持有合资公司60%股权,阳光城持有合资公司20%股权,激励对象持有合资公司20%股权。

值得关注的是,此次交易为资产换股,不涉及现金交易。不同于碧桂园服务收购蓝光嘉宝,这是近几年物业上市潮之下首桩换股并购案,此举给中小物企的资本化道路提供了一个另类“样本”。

非典型意义“卖身”

从本次合作框架来看,阳光智博这次属于非典型意义上的“卖身”。

首先交易方式不涉及现金,原股东无法立刻套现离场。“换股”前阳光城及其子公司持有阳光智博约72%的股权,员工持股平台福州智博、福州慧优、阳光慧佳分别持股5.06%、10.18%、9.35%。

阳光智博100%股份战略投资万物云,获取万物云4.8%的股份,即万物云在现有股权的基础上向阳光智博全体股东增发4.8%的股份,阳光智博各股东按照其在阳光智博的各自持股比例进行换股。等于阳光智博的存量业务以换股的方式,全部卖给了万物云。

增量业务方面,阳光城将与万物云共同设立4家合资公司,用以分别承接阳光城及其相关方2021年后新增住宅物业、学校医院物业、商写物业与社商管理项目。阳光城将根据约定向上述合资公司交付增量项目。

上述合资公司成立初期万物云及/或其指定主体持股75%,阳光城持股25%。在履行必要批准后,合资公司可通过股权激励的方式,在达到约定行权条件的前提下,允许激励对象通过增资的方式获得合资公司20%股权,届时万物云及/或其指定主体持有合资公司60%股权,阳光城持有合资公司20%股权,激励对象持有合资公司20%股权。

阳光智博可保留“阳光智博”品牌,同时合资公司可与万物云共设新品牌,对于新增项目,合资公司可根据项目定位选择使用的品牌。

值得注意的是,交易框架提到,合资公司股权一定期限后可与万物云继续交易,保留未来更多可能性。也就是说“一定期限”后,阳光城也可以选择将股权转让给万物云全盘退出。

资料显示,阳光智博对阳光城的依赖度非常高。按照物业开发商分类,2018-2020年,阳光城地产集团及阳光控股及其联营合营企业开发的项目产生收入占公司总收入的比例为98.4%、95.5%、94.8%。阳光智博自身几乎没有独立外拓能力,而作为销售榜top20的房地产企业,阳光城后续每年可输送的面积非常可观,这部分业务应是万物云愿意以4.8%股权置换的原因之一。

今年6月11日,阳光智博已经向联交所递表谋求港股上市。3个月时间不到公司控制人突然发生变更,必然要暂缓上市进程,至于其是否会放弃上市还未可知。

中小物企上市趋冷阳光智博选择抱大腿

多位人士评价此次交易是“适当的时间做了正确的事”。

“换股”后,阳光城及员工持股平台可能获得万物云上市的红利。本次交易完成后,阳光城也可以继续以公允价格投资增持万物云,将持股比例提升至5%以上。

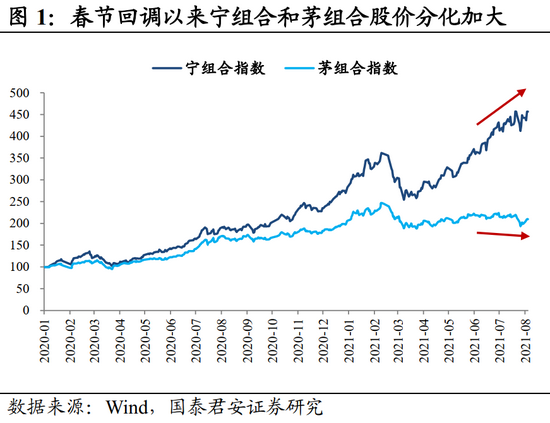

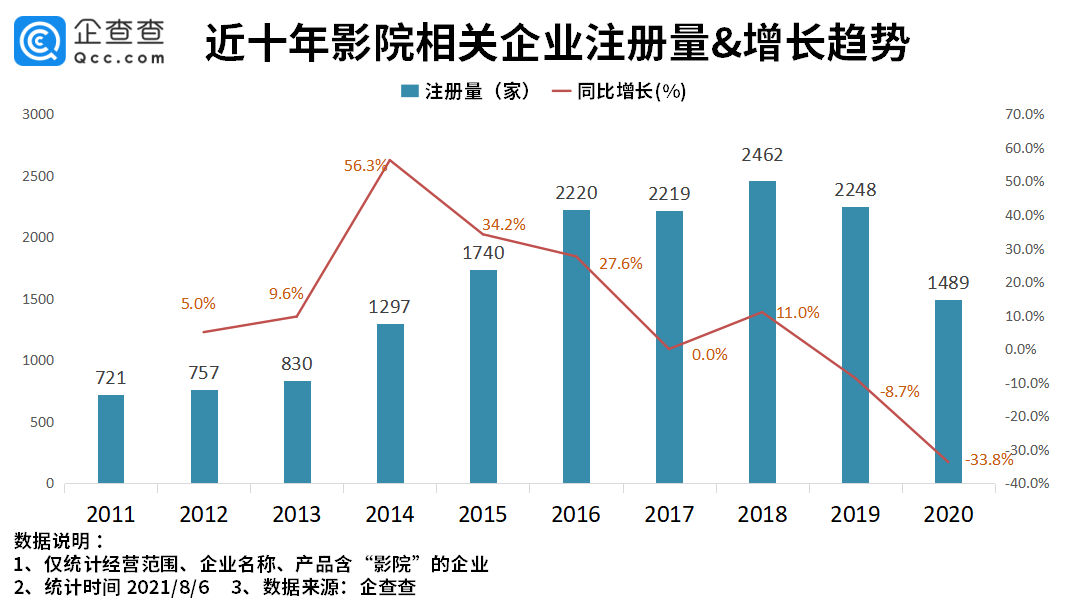

2021年以来中小物企上市趋冷,头尾物企估值差距悬殊。11家上市物企算术平均首发市盈率为27倍,上市至今多家小物企股价下滑,比如朗诗绿色生活跌29%、荣万家跌32.5%。中小物企上市已经没有了好的窗口期。

截至2020年,阳光智博在管面积0.3亿平方米,营业收入13.72亿元,净利润1.73亿元,也是一家中型物企。而万物云在管面积5.66亿平方米,营收182.04亿元,是物业行业龙头,二者体量差距甚大。

业内人士分析,小公司如果独立IPO,PE值会很低。但如果傍上万物云,后者PE值一定会很高,那么这4.8%的股份就会很值钱了,可能是阳光城独立IPO市值的好几倍。

“试想独立IPO,发售旧股的方式股东也只能套现25%的股票。持4.8%就不一样了,未来等到万物云上市后高价离场,甚至可以全额套现,这个差别还是很大的。”前述人士分析。

尽管官方称,阳光智博与万物云的业务重合度高达97%,二者价值观一致为合作提供了可能性,阳光城看重的是看中的是万物云TECH板块的科技赋能能力,但市场还是忍不住关注这笔交易的收益。

“阳光城对于阳光智博,是属于长期股权投资的状态,它原始的价值会跟我们置入的资产(也就是万物云换取4.8%股份的价值),必然会产生一个收益(利润)。”阳关城在接受风财讯采访时表示。

万科董事会主席郁亮曾表示,万科物业服务业务一定会上市,但目前无明确时间计划。今年4月市场传出消息,万科正在筹备物业管理业务IPO,彼时万科否认了这个传闻。

未来,双方将在智慧建造、社区商业、智慧城市、智慧安防、生态圈孵化与投资等方面进一步实现战略合作,将分别以成立合资公司等方式承接或落地项目(其中智慧建造由阳光城并表),并由双方及其关联公司将继续开放资源,提供同等条件下的最优条款,助力合资公司的业务发展,以促成双方或其关联公司后续战略合作落地。

合资公司纳入万物云管理

具体到人员及资源分配,未来阳光城的增量项目,会由合资公司“万物阳光”负责。阳光智博的品牌和团队将会保留,纳入万物阳光,主要负责在管的存量项目进行运营。万物阳光的管理人员、基层员工将会纳入万物云的人力资源管理体系之内。

阳光智博团队纳入万物阳光,而万物阳光纳入万物云管理体系,相当于万物云在保留原团队的基础上,全盘接手了阳光智博的人员管理。

据了解,阳光智博主要业务包括住宅+商业物业管理两部分,占营收比例分别为86.5%、13.5%。其中贡献大头营收的住宅物业板块(主体为阳光城物业)虽然为阳光城集团设立,但集团2004年出售大部分股权,2019年再度从员工手中收购而来,中间经历了数次股权转让。

并入物业版块后,阳光智博的营收、净利润呈现出高速增长。2018-2020年,阳光智博整体实现营业收入1.55亿元、9.79亿元、13.72亿元,同比增长528.2%、40.1%;实现年度利润为1679万元、7830万元、1.73亿元,同比增长366.3%、120.6%。

同时,截至2020年末,阳光智博还有大量未交付面积。物业管理合约面积67.1百万平方米,商业物业合约面积2.1百万平方米,储备率分别为1.23及0.49。

但光鲜的数据背后,一是阳光城物业背后复杂的历史关系,二是高达90%以上的关联方项目,其实并不利于做收并购。这些都将成为万物云后期能否协同发展的难点。