来源:红刊财经

特约|王晓明

今年以来股票市场波动剧烈,不少权益类基金出现阶段性较大回撤。对比来看,固收+基金在追求绝对收益的同时,也力争保证产品的安全性,通过固收打底、权益增强,再辅以打新等分层策略,一定程度上抵御了市场的下行风险。

截至7月27日,今年超过90%的固收+产品获得了正收益,收益均值2.37%,最大回撤均值-3.51%。在权益市场高波动环境中,这类产品的稳健优势得到充分体现,从选股的角度,其思路也有值得借鉴的地方。

大盘策略、趋势策略仍是主流

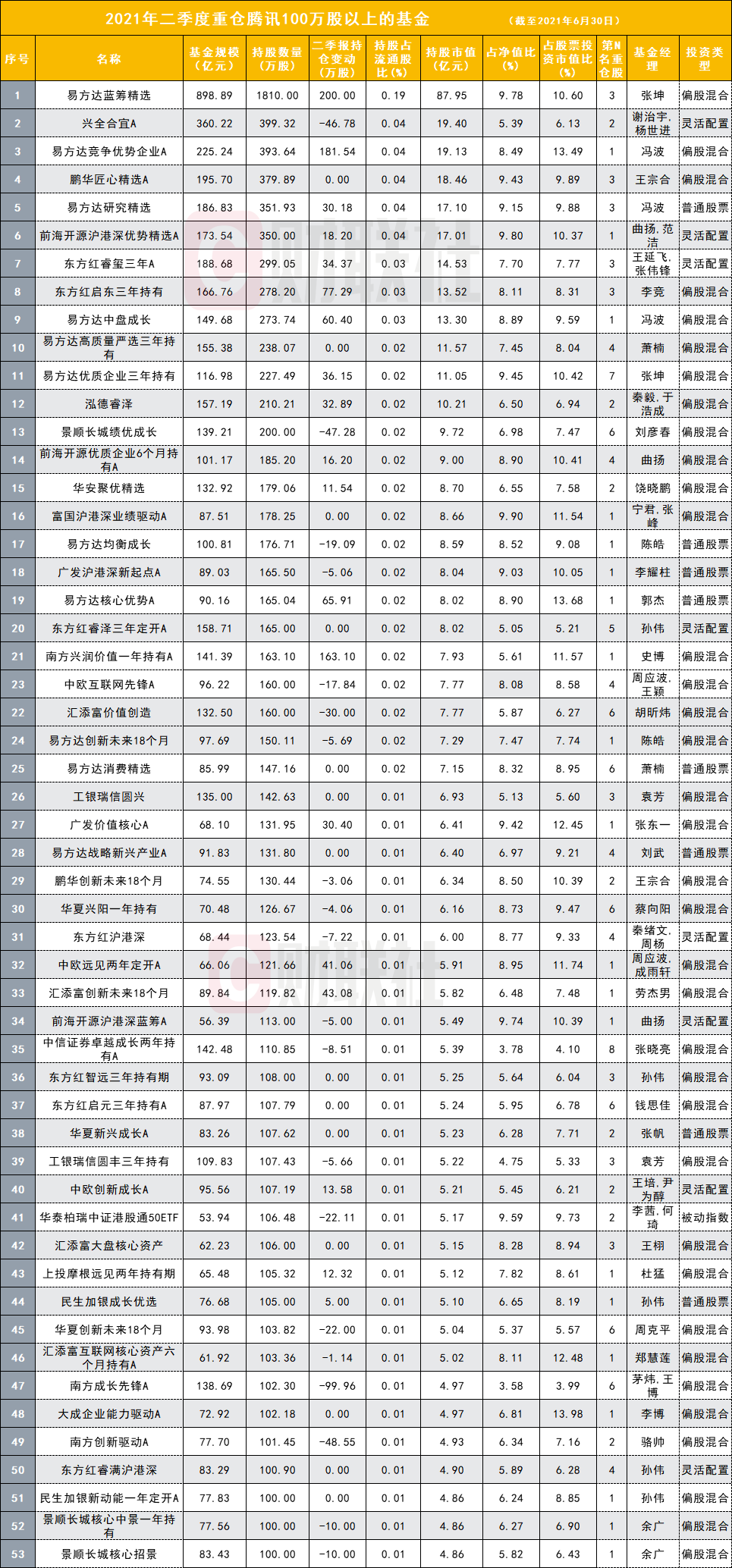

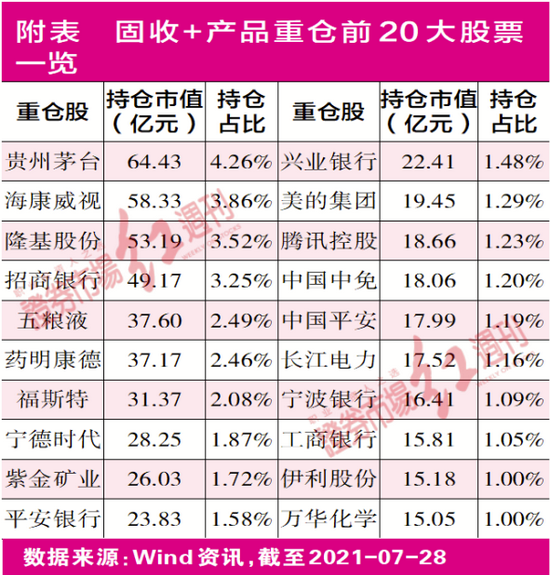

根据二季报,固收+产品积极参与股票投资,分享了一波放量上涨的行情,股票仓位也较一季度末整体上升1.10%;从行业配置角度,一级债基前三大重仓行业分别为电力设备、电子和医药,有色金属、电力设备和银行为二级债基的前三大重仓行业;固收+基金增持较多的有色、电力、新能源、医药、电子等板块基本和主动权益类基金相仿;无论持有基金只数还是持股总市值,海康威视、隆基股份、贵州茅台、招商银行等个股均排名靠前。

可以发现,大盘和趋势仍然是最为密集的风格取向,这其中有两方面原因:首先,明星产品需要面对流动性的妥协,一、二级债基是规模分化较大的品种,受普通投资者青睐以及FOF等机构投资者密集重仓的产品大多规模庞大,张清华目前共管理了4只规模超150亿的二级债基,其持仓趋于一致且特点为从2020年中便开始配置较多新能源(隆基股份、福斯特)、电子行业(海康威视、亿联网络),并在今年增持如卓胜微、金域医学等在细分景气领域有较好表现的个股。

其次,大部分一、二级债基采用了双基金经理或者基金经理本身就在管理着权益类基金,那么他们的股票持仓实际上是沿用了同期管理的权益类基金。

相比主流策略

持仓安全性更加值得重视

相较于沪深300指数,以一、二级债基为代表的固收+基金走势更稳健,所以这类产品的评价核心并非收益高低,以回撤为代表的风险控制尤为重要,从这个角度看,持仓“核心资产”的部分固收+基金大多回撤也相对更大,张清华管理的多只产品年内回撤超过6%。

从长期风险收益比的维度,可以找到一些收益可观同时回撤较少的产品,例如易方达裕祥回报、南方利安、招商瑞庆等,而这些产品的持股情况一定程度上反映出产品的运作思路以及为何它们能获得更高的风险调整收益(夏普比率)。

易方达裕祥回报的基金经理有张清华和林森两位,不过基金的历史持仓与林森单独管理的产品极为相似,基金经理对于个股的投资思路可能完全从自下而上的角度出发,重视基本面投资,分类寻找超额收益,目前重仓股中有金科股份和中南建设两只地产股,星宇股份、信捷电气等个股也并非相应行业的热门标的。

单独看中南建设,股票已经调整至近10年的最低位,总市值仅有173亿,根据年报,公司2020年有70.8亿的净利润、2021年预期净利润89.1亿,从这个角度看公司估值风险并不大且每年有稳定分红。由此来看,基金的股票投资非常看重安全边际,对公司估值、对安全要求比较高,反而对赛道比较宽容,从效果上看,这类偏价值的投资对于夏普的提升也非常有效。

南方利安成立以来最大回撤2.98%,近一年收益率10.10%,在持股高度分散基础上,基金偏好ROE长期稳定较高的标的,从近期持仓看,基金也并没有较多行业偏好,南京银行、华域汽车、保利地产等均在列。招商瑞庆同样是一只具有绝对收益属性的产品,两位基金经理上任后年化回报超过10%,过去两年最大回撤仅有2.63%。但是,招商瑞庆换手率较高,偏好在周期、中游制造等板块中寻找估值较低或相对合理、波动较小相对抗跌的品种,根据二季报,基金首次买入了南玻A、凯迪股份、赛轮轮胎、东华能源等个股。

(本文已刊发于7月31日《红周刊》,文中观点仅代表作者个人,不代表《红周刊》立场,提及个股仅为举例分析,不做买卖建议。)