原标题 又一矿业巨头将布局锂矿?新能源产业抢矿“战火”越烧越旺

锂盐一涨再涨、锂矿紧跟其后。沾上盐湖提锂就涨停,股价弹指间翻倍。抢矿大战一触即发。

受益于新能源汽车产业高“人气”,主要金属品种价格大涨,公司纷纷押注上游,抢矿“战火”越烧越旺。这背后,产业持续高景气下的利润空间及锂镍可能出现的供应缺口或是企业的“动力”。

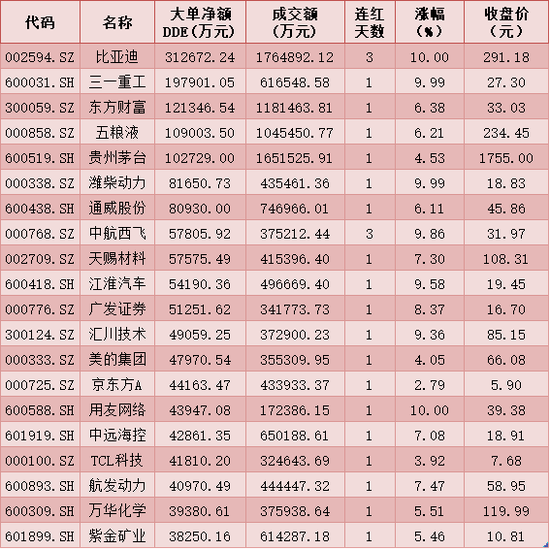

紫金矿业“参战”

8月2日,据媒体报道,紫金矿业董事长陈景河表示,将开拓布局包括锂矿在内的新能源新材料资源,未来计划收购一些项目与矿山资产,并打通从锂上游资源到材料的全产业链,将在国内外寻求开发锂矿机会。

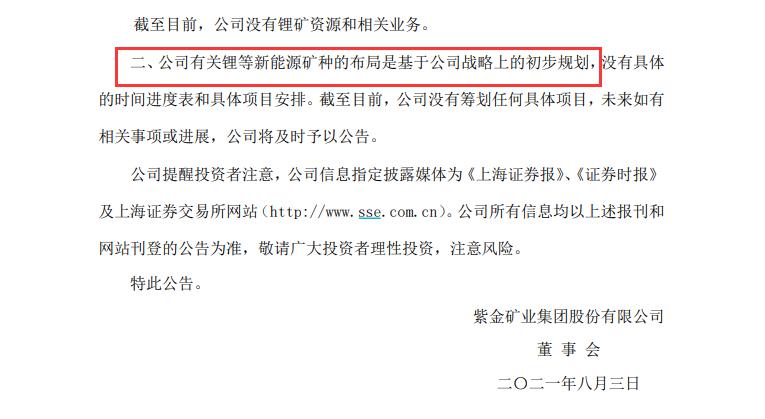

这则消息引爆行业。8月2日晚,紫金矿业公告称:截至目前,公司没有锂矿资源和相关业务。公司有关锂等新能源矿种的布局是基于战略上的初步规划,没有具体的时间进度表和具体项目安排。

紫金矿业表示,截至目前,公司没有筹划任何具体项目,未来如有相关事项或进展,将及时公告。

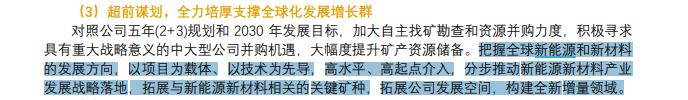

紫金矿业半年报提到,把握全球新能源和新材料的发展方向,以项目为载体、以技术为先导,高水平、高起点介入,分步推动新能源新材料产业发展战略落地,拓展与新能源新材料相关的关键矿种,拓展公司发展空间,构建全新增量领域。

8月2日晚,另一则关于宁德时代的消息同样引起了行业高度关注。

永太科技公告称,公司和宁德时代签订《物料采购协议》,约定在协议有效期内(2021年7月31日-2026年12月31日),宁德时代向公司采购六氟磷酸锂、双氟磺酰亚胺锂(LIFSI)和碳酸亚乙烯酯(VC)产品。

抢矿“战火”越烧越旺

不管是紫金矿业还是宁德时代等,反映的是市场对新能源汽车产业持续高景气度下锂资源的“看好”。

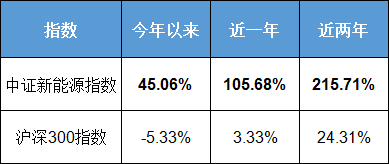

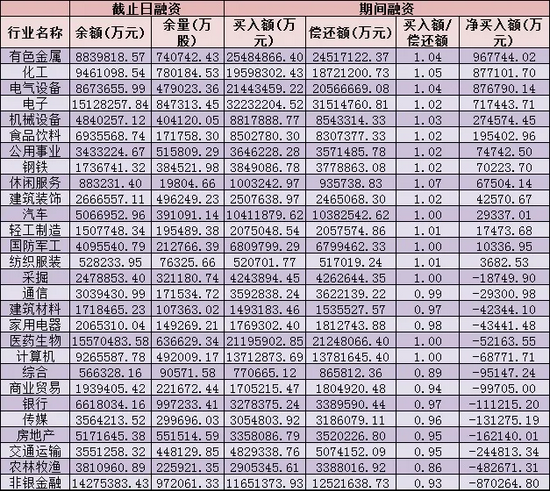

正因如此,锂成了“兵家必争之地”,锂盐、锂矿价格更是一路高歌。上海有色网数据显示,氢氧化锂今年以来涨105%,锂辉石今年以来涨84.4%。

市场“看多”情绪浓厚,产业链公司相继“押注”。

天华超净公告表示,为保障天宜锂业上游锂精矿资源供应,2020年3月,天宜锂业与POPL签署了《锂精矿销售协议》,约定POPL在2020年至2024年间向天宜锂业供应锂精矿。2020年供应量为6万干公吨,2021年至2024年的供应量为每年7.5万干公吨。

但为满足天宜锂业后期生产扩大的锂精矿需求,经协商同意,双方于2021年3月12日签署了补充协议,约定在2021年至2024年的合同期内,每年新增供应锂精矿。其中2021年第四季度新增供应量为1万干公吨,2022年至2024年新增供应量为每年4万干公吨。

赣锋锂业2021年有1600吨金属锂产能。锂资源包销情况包括:MountMarion项目40万吨/年锂精矿,Pilgangoora项目1期、2期共计31万吨/年锂精矿,Manono项目16万吨/年锂精矿。

抢矿“战火”越烧越旺。7月29日,皮尔巴拉矿业公开了锂辉石精矿首次拍卖情况,竞价从700美元/吨一路高歌,最终皮尔巴拉矿业出价1250美元/吨竞拍成功。

中证君注意到,陈景河的表述是,“将开拓布局包括锂矿在内的新能源新材料资源”。实际上,新能源汽车“带货”,起飞的还有“钴奶奶”“镍叔叔”。

如西部矿业日前表示,新疆瑞伦铜镍矿目前在开展改扩建工程,预计今年年底试生产。

格林美称,公司印尼镍资源项目产品包括每年5万金属吨氢氧化镍钴中间品或电池级硫酸镍晶体。

或现供应缺口

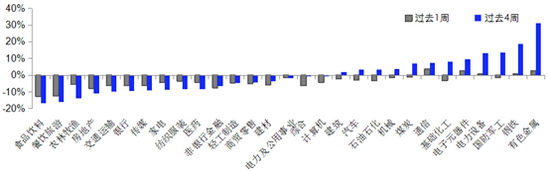

锂镍品种价格节节攀升背后,需求端的新能源汽车产业发展前景广阔。

中国汽车工业协会常务副会长兼秘书长付炳锋预测,未来五年电动车产销增速将保持在40%以上。5月,磷酸铁锂电池共计装车4.5GWh,同比上升458.6%,环比增长40.9%。

这也意味着“带货”将持续。供应端来看,中金公司预计全球锂需求将从2021年的43万吨增至2025年的150万吨LCE;供给端方面,长期来看,锂资源开发不确定性较高,供给响应速度或难匹配需求增长,预计全球锂供给将从2021年48万吨增至2025年148万吨LCE,滞后于需求增长。

格林美认为,动力三元电池技术向高镍方向发展,未来三年镍资源供需趋于紧张,镍资源短缺是大概率事件。

国元证券认为,全球金属镍产量总体稳定,主要增量在印尼地区,预计至2023年将新增50万吨金属镍。国内受限于红土镍矿短缺,镍铁产量预计将小幅下滑。未来2-3年内,金属镍全球产量总体将保持小幅增长态势。