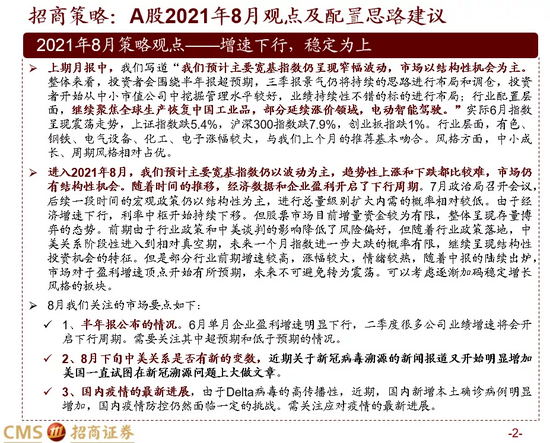

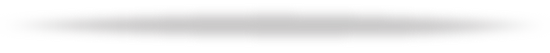

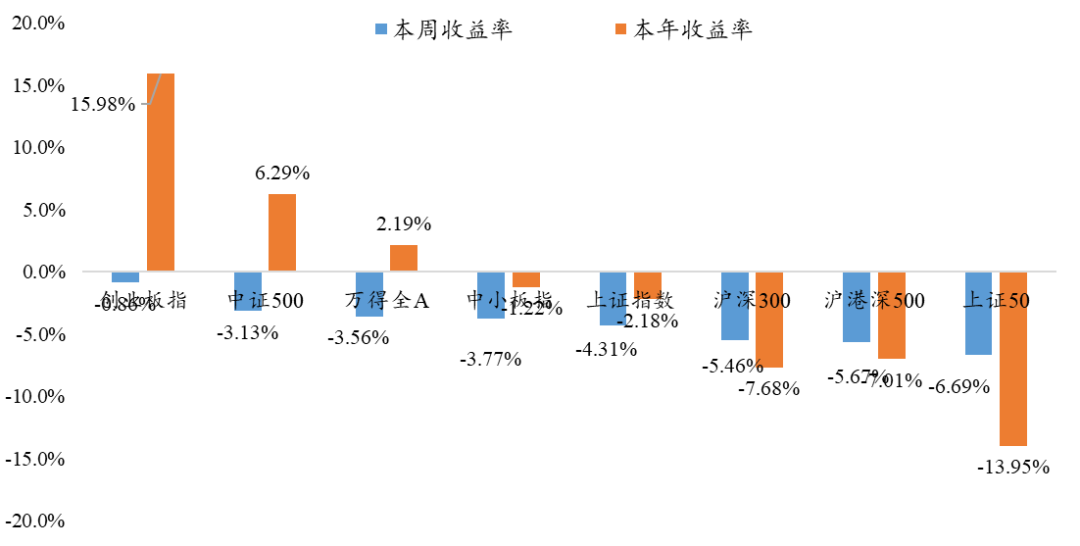

上半年A股并不平静,年初核心资产遭遇集体回调,行业板块高低切换、轮动频繁,而近期在新能源、半导体等科技题材的带动下,科创50、创业板指数重拾升势并相继刷新年内新高。

日前,央行时隔一年半再度实施全面降准,引来市场对于后续政策走向的遐想,而全球疫情仍在持续演变,世界经济复苏进程尚不平衡,在如此动荡的市场环境下,华安文体健康逆市突围,近1年涨幅约86%,为投资者带来了良好的盈利体验。(数据来源:银河证券;截至2021/7/16)

今年以来A股市场表现

(数据来源:Wind,截至2021/6/30)

师出名门,另辟蹊径的“新人”刘畅畅

清华五道口金融学院,被誉为中国“金融界的黄埔军校”,华安文体健康基金经理刘畅畅正毕业于此。刘畅畅于2010年7月加入华安基金,并于2020年1月开始担任华安文体健康基金经理。

宝剑锋从磨砺出,梅花香自苦寒来。虽然管理基金时间并不长,但刘畅畅拥有10年的行业研究经验,历经公司内部“研究员→研究小组组长→基金经理助理→基金经理”的体系化培养。研究员期间,刘畅畅以制造业为核心,研究领域覆盖钢铁、机械、纺织服装、券商、轻工等多个行业,并担任投资研究部制造组组长,对制造业具有全面深入的研究和较高的投资敏锐度。近年来,刘畅畅通过持续拓展投资能力圈,目前已深入到消费、科技等领域。

近年来,以蓝筹白马为主的A股核心资产受到市场青睐,而恰恰相反,刘畅畅向来不热衷于扎堆热门“赛道”,她更多关注的则是成长性突出、具备估值性价比的中小市值个股。

华安文体健康:震荡市下守正出奇

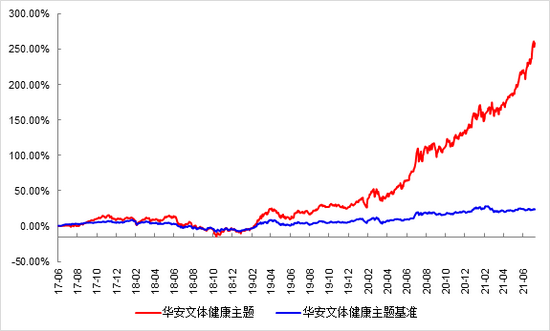

华安文体健康混合基金成立以来业绩走势表现

另辟蹊径是否能取得意想不到的业绩表现?刘畅畅用实际行动证明深耕细分行业,通过自下而上的挖掘个股也能够在持续震荡的行情中“逆风前行”。刘畅畅管理的华安文体健康近1年、近3年的累计收益分别达到85.24%和247.87%,在银河证券的同类排名分别为4/490、2/396,分别斩获银河和海通三年期五星评级(基金排名数据来源:银河证券,评级数据来源:银河证券、海通证券,截至2021/7/16)。而今年以来,华安文体健康净值增长率为43.14%,同期业绩比较基准收益仅0.77%,超额收益显著(基金业绩数据来源:银河证券,业绩基准数据来源:Wind,截至2021/7/16)。

(基金业绩数据来源:银河证券,业绩基准数据来源:Wind,截至2021/7/16;刘畅畅自2020年1月8日起管理华安文体健康,该基金在银河证券的排名体系为“2.3.5 混合基金-灵活配置型基金-灵活配置型基金(股票上下限0-95%+基准股票比例30%-60%)(A类)”)

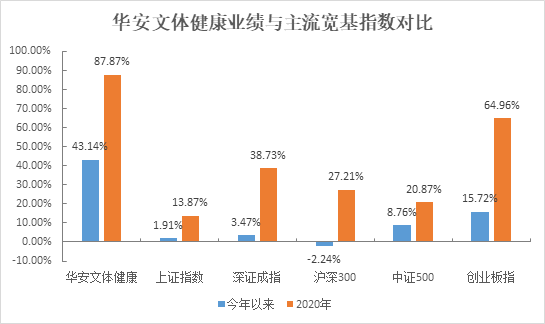

不仅远超业绩基准,华安文体健康还大幅跑赢市场主流宽基指数。以2020年的业绩表现为例,华安文体健康全年取得87.87%的回报,而同期上证指数仅上涨13.87%,即便去年表现领跑全球主要市场指数的创业板指也未能超越该基金。而在波动稍显剧烈的2021年,华安文体健康仍逆市上涨,基金净值更是在7月13日创出成立以来新高(3.61元)(基金业绩数据来源:银河证券,其他数据来源:Wind,截至2021/7/16)。

(基金业绩数据来源:银河证券,业绩基准数据来源:Wind,截至2021/7/16;刘畅畅自2020年1月8日起管理华安文体健康,该基金在银河证券的排名体系为“2.3.5 混合基金-灵活配置型基金-灵活配置型基金(股票上下限0-95%+基准股票比例30%-60%)(A类)”)

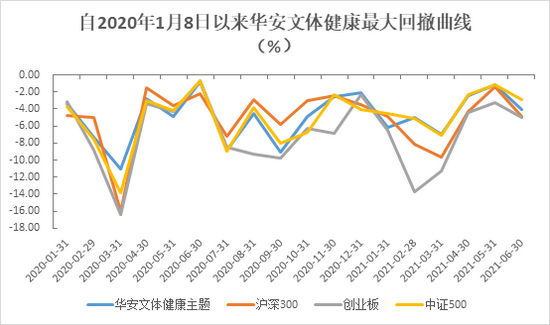

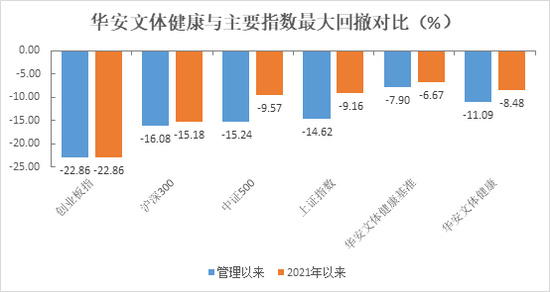

俗话说“打江山易,守江山难”。刘畅畅作为新生代基金经理,在行情持续震荡之际取得目前的成绩已颇为不易,更难得的是她对回撤的控制成效亦相当突出。自管理华安文体健康以来,期间分别经历了波及全球的新冠大流行(2020年3月)以及“牛年”春节后前期上涨较多的蓝筹股大幅回调(由于国内政策转向叠加海外通胀预期下流动性拐点或提前来临,2021年2月中下旬至3月),在这两轮市场调整的过程中,该基金最大回撤分别为-11.09%(2020年3月23日)和-8.48%(2021年2月5日),同期沪深300和创业板指数的最大回撤则分别达到了-16.07%和-22.86%,刘畅畅的控回撤能力可见一斑。

(数据来源:Wind,截至2021/7/16)

制造+消费,顺应时代发展的均衡配置

经过多年的打磨和历练,刘畅畅业已形成了属于自己的投资框架和体系,在她看来,投资应从行业周期、公司周期、市场周期三个维度出发,即以周期思维为指导,采用自下而上的方式精选优质个股。基于此,刘畅畅在投资组合的构建中强调“适度分散,均衡配置”的理念,同时适度进行左侧操作,并运用有效的方式控制基金的回撤水平。

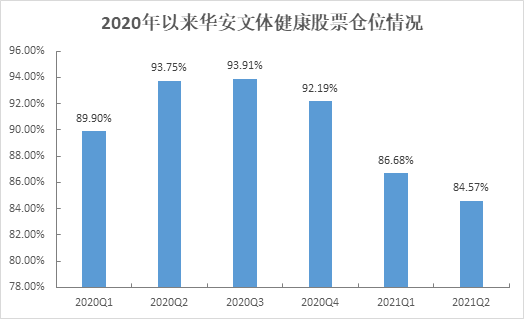

尽管今年二季度由于管理规模的持续提升,华安文体健康的整体股票仓位略有降低,然而自2020年以来,该基金基本保持着较高的运作仓位,截至2021年二季度末,华安文体健康的股票仓位为84.57%。那么,如此高的仓位水平,刘畅畅是如何实现较好的回撤控制的?

(数据来源:基金定期报告,截至2021/6/30)

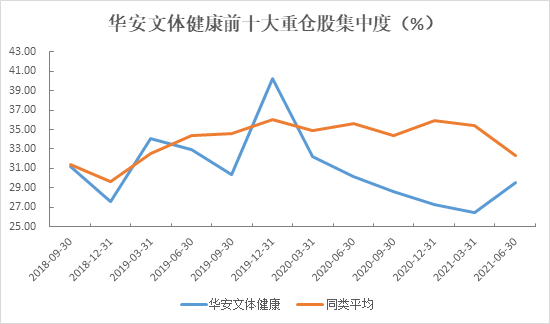

刘畅畅通过调仓换股,一方面确保了组合的灵活性和活力,另一方面降低了组合中个股的集中度。而在今年的市场环境下,刘畅畅也根据市场变化适度调低了换手率,从而取得了较为理想的业绩表现,展现出了不错的选股能力。

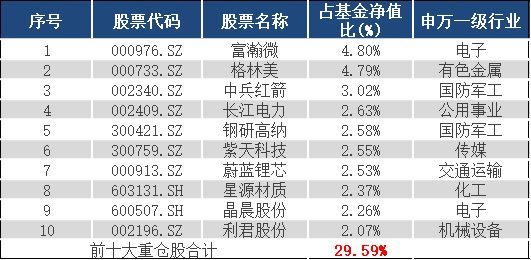

根据华安文体健康2021年二季度基金报告显示,华安文体健康前十大重仓股占基金净值的29.59%,单一个股占基金净值的比例仅为4.80%,依然低于同类型主动权益类基金产品的平均水平(32.28%),很好地诠释了刘畅畅“适度分散,均衡配置”的理念(数据来源:基金定期报告,截至2021/6/30)。

(数据来源:基金定期报告,截至2021/6/30)

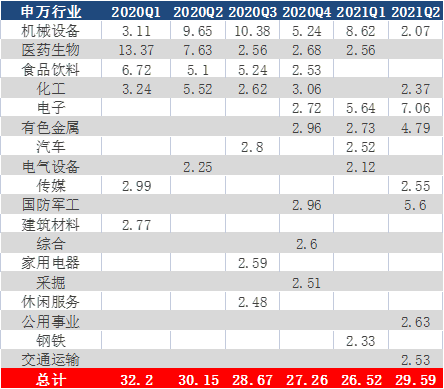

华安文体健康前十大重仓股行业分布情况(%)

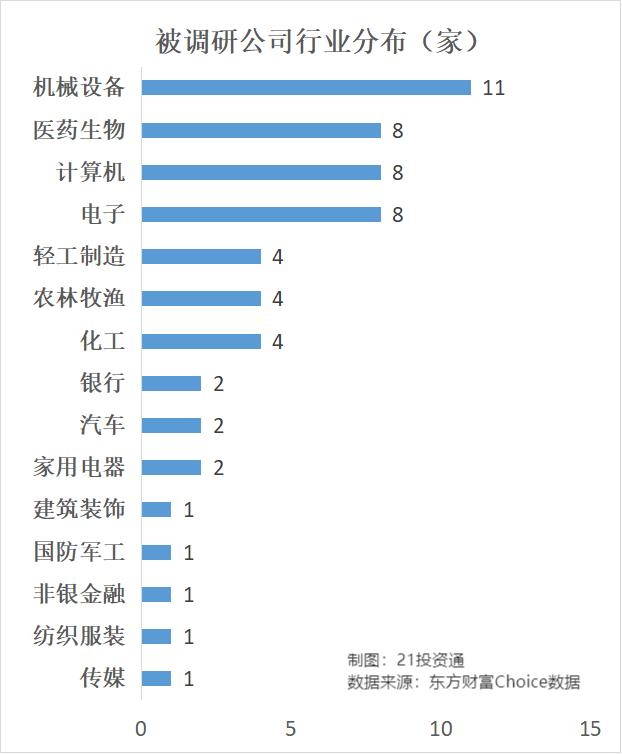

除了个股布局分散,刘畅畅的组合以“制造+消费”为重点关注领域,行业覆盖较广。据Wind统计显示,二季度华安文体健康前十大重仓股共涉及8大行业,分散的个股和行业配置也使得基金在波动程度剧烈的市场中具备了较好的抗跌能力。

(个股数据来源:基金定期报告,行业数据来源:Wind,截至2021/6/30)

全球经济共振,周期制造先行

上半年国内经济稳中向好,国内生产总值(GDP)同比增长12.7%,其中二季度同比增长7.9%,两年平均增长5.5%,比一季度提高0.5个百分点;环比增长1.3%,比一季度加快0.9个百分点。另一方面全球经济复苏持续推进,通胀压力稍有缓和,在刘畅畅看来,2021年下半年全球经济仍将共振向上,经济发展中出现的结构性机会仍值得适时把握。

二季度华安文体健康主要配置于先进制造、消费、周期等相关行业中的优秀公司,我们从基金二季报披露的前十大重仓股情况中也能窥见一些端倪。

(数据来源:基金定期报告,截至2021/6/30)

由于深耕制造业研究多年,刘畅畅对于制造业各细分领域有着自己独特的洞见。我国目前正处于经济转型升级的“深水区”,而高端制造业或将成为“中国制造”向“中国智造”挺进的过程中极为重要的一枚棋子。刘畅畅认为,制造业的很多细分子行业出现了明显的边际改善,或者正在处在新一轮成长的起点,因此后续她将围绕这些重点展开布局,仍坚定地看好中国制造业的前景。

在华安文体健康二季报中,刘畅畅特别提到了本轮周期主导的三大行业:新能源、军工和半导体。新能源行业当前正处在渗透率加速提升的拐点阶段,军工行业在“十四五”期间或迎来更好的发展水平,而部分周期品由于需求的景气和持续多年的较低固定资产投资, 将带来价格和盈利的持续超预期,下半年关注的焦点将围绕内需消费、现代服务、高科技、寡头制造等方向展开,应适当把握具备较高估值性价比的部分细分行业龙头的投资机会。

对于市场的风险因素,刘畅畅也指目前部分头部板块和个股的估值正处在历史最高分位,因此选股的难度有所提升,而海外疫情、经济刺激以及货币政策的转向仍存在不确定性,下半年的市场她将持谨慎乐观的态度,选择风险收益比高的投资标的构建投资组合,争取为投资者带来较理想的基金投资体验,用她自己的话说:承担较低风险获取中长期合意回报。