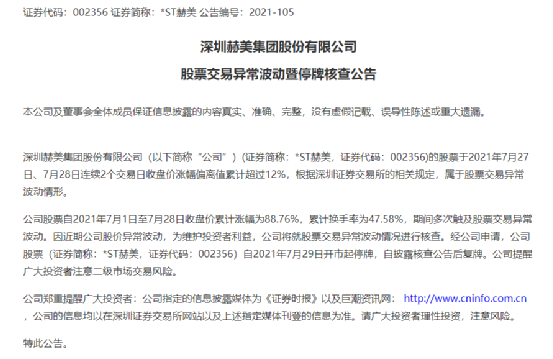

近年来A股兴起了两大家族,一个姓“茅”,俗称“茅指数”;一个姓“宁”,俗称“宁组合”。俩家族都曾叱咤A股,而如今茅指数步履蹒跚,宁组合炙手可热。

茅指数 VS 宁组合

茅指数,顾名思义是由各行各业“类茅台”的龙头公司组成,有药茅、奶茅、家电茅、猪茅等等,万得编制的茅指数包含43只股票。

去年由于疫情影响,以茅指数为代表的核心资产获得了明显的超额收益,是市场最强主线。2020 年 4 月到 2021 年 2 月 18 日,茅指数涨幅达 102.8%,相对于代表全市场的万得全A超额收益达 69.4%。

但是今年春节后茅指数经历了一段急跌后,持续走低,2月19日至今下跌了17.72%,风光不再。(截至7月28日)

再看宁组合则又是一番气象,春节后同样经历了急跌,但3月下旬开始向上反弹,3月24日至今宁组合指数一路上涨了61.76%,拉长时间从春节2月19日以来也有19.20%的涨幅。(wind,0728)

什么是宁组合呢?宁指的是宁德时代,聚焦新能源、芯片、医美、半导体等景气度高赛道的一揽子龙头公司,万得的宁组合指数包含25只股票。

宁组合的优异表现吸引了个人和机构投资者的瞩目,海通证券有统计,相比一季度,基金重仓股中宁组合的持股市值占比上升了7.9%,而茅指数的持股市值下降了2.8%。

宁组合和茅指数分化的原因

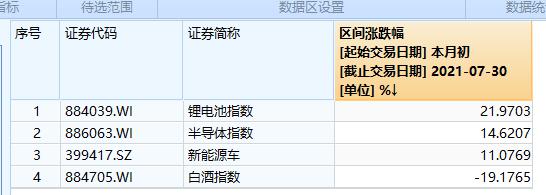

宁组合和茅指数的业绩分化表面上来看,是行业的分化。

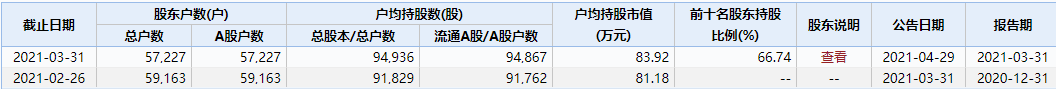

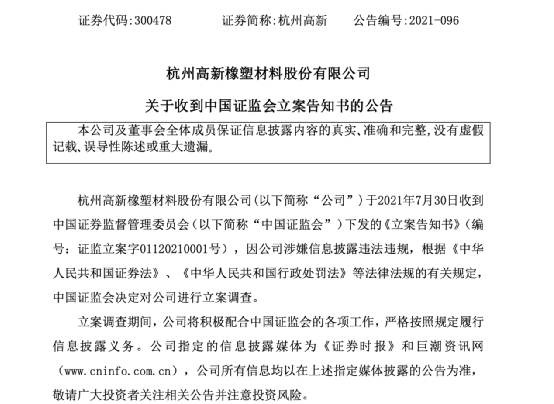

茅指数成分股的行业分布较分散,有医药、电子、食品饮料、机械、金融、家用电器等等,而电器、食品饮料、银行、农林牧渔这些行业今年一直在地板上摩擦,春节至今跌幅超15%。(截至7月28日)

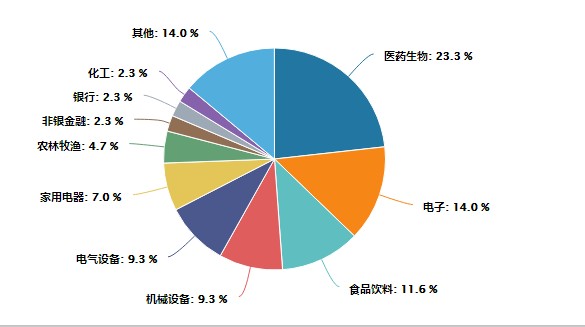

宁组合在行业分布上则更加集中,主要聚焦于反弹迅猛的医药和科技领域。

数据来源:wind,茅指数,20210729

数据来源:wind,宁组合,20210728

数据来源:wind,宁组合,20210728那为何同样经历了春节后的回调,传统蓝筹行业一直没有起色,宁组合所包含的成长科技类行业强势反弹了呢?

南方首席投资官史博史大叔曾说道, 3月底以来宏观环境对公司的基本面影响并不一样,对于医药CRO,新能源产业链以及医美等行业的共同点是:

公司业绩增长非常强劲,可以消化无风险收益率上行之后对公司估值产生的短期压制。

而以食品饮料为主的必选消费品,甚至以大家电为代表的可选消费品由于渗透率相对饱和,优质公司的增速常年维持在10%左右,进一步上行的空间有限。因此,只能被动接受杀估值,在股价回调之后无法出现明显的反弹。同时,我们还需要关注基本面的变化,在通胀上行的环境中,原材料成本上行会对消费品公司的毛利率带来一定的压力。

因此市场并非没有投资的主线,底层逻辑其实是非常清晰和有效,即是

“公司基本面”与无风险收益率赛跑。

简言之,3月底整体估值水平都处于历史高位,资金面收紧的背景下,行业的业绩增速和未来增速预期决定了是被动杀估值还是再创新高。

如何选择?

问题来了,当下究竟选风头正劲的“宁组合”,还是超跌的“茅指数”呢?

翻阅了各大券商和机构的观点后发现,大致分成了三派:

01

以国泰君安、中信建投、中金公司等为代表的观点认为科技成长行情将持续领涨,仍然推荐新能源/半导体/光伏/医美等高景气行业。

02

另一派以中信证券为代表的观点则认为市场流动性趋紧,预计板块分化提前终结,建议从成长制造板块里高位的赛道转向相对低位的赛道,并可以考虑逐步左侧布局当下估值调整非常充分的消费和医药板块。

03

还有不少机构同时关注“茅指数”和“宁组合”,认为两者各有优势。

宁组合比较强势,增长潜力大,长期坚定看好。而茅指数业绩增速虽然没有这么亮眼,但确定性高,经过估值调整后,具有一定的配置价值。

听完这三个观点似乎让人更纠结了,到底怎么选呢?

我们认为宁组合成长性强,是值得大家长期布局的赛道。但要留意短期过热的风险,108倍的动态市盈率已经较高(截至7月28日),一旦业绩不及预期,抑或是成长可持续性逻辑破灭,恐引发戴维斯双杀。建议通过定投的方式分批投资,短期择时的难度很大。

其次有了宁组合,并不意味着要否定茅指数。不可否认的是,核心资产自身的属性并没有发生根本性的改变,跑输并不代表可以否认企业的竞争力优势和深护城河。在估值回调后,可以精选茅指数资产作为资产配置的一部分。

最后分享投资大师霍华德马克斯著名的钟摆理论:

证券市场的情绪波动类似于钟摆的运动。

钟摆摆动弧度的中央正是钟摆的“平均”位置,实际上钟摆很少停留在这个位置。它总是从摆动弧线的一个极端走向另一个极端。

但是当钟摆接近任何一个极端时,或早或晚,总是不可避免地要回归中点。

A股没有永远长红的赛道,领涨的板块一直都在变化。股市里也没有“永远的神”,我们唯有以企业价值为准绳,在自己认知范围内理性分析和投资, 才能笑到最后。