今年以来,“猴市”特征明显,市场上窜下跳久了,投资者可能也渐渐适应了这样的震荡节奏。加上板块轮动较快,东方不亮西方亮,结构性机会客观存在,市场情绪总体还是平稳的。

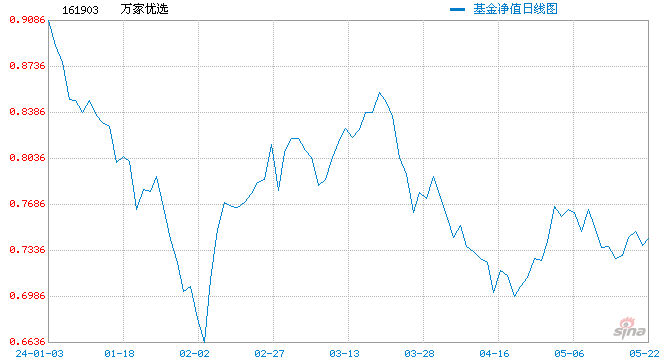

但,过去两天动静不小的连续“下跳下跳”,着实让投资者们有点吃不消,某社交App的理财小组,甚至一天时间盖起了400多层的”叹气楼”……说不清买基和目睹错失奥运金牌,哪个更令人扼腕。

经此两日,坚持定投的基民开始凡尔赛了,晒出持有基金以来的走势图,图上均匀分布、密密麻麻的买入点和不错的持有收益让大家又开始对定投蠢蠢欲动。

“啥时候开始定投比较好?”

“现在是不是还没触底,要不要再等等?”

——又开始纠结了。

什么时候开始定投,真的这么重要吗?

我们做一个小实验,假如坐时光机,回到2015年的牛市,看一下沪深300,我们有两个选择:

A:“不幸”在市场高点开始定投:2015年6月,沪深300突破5000点。

B:“幸运”等到市场低位才开始定投:2016年1月,沪深300不到3000点。

结果是,差不多,高位定投的收益甚至要更高一点。

A:“不幸”在市场高点开始定投:2015年6月,沪深300突破5000点,坚持定投到现在,定投收益率39.09%。

B:“幸运”等到市场低位才开始定投:2016年1月,沪深300不到3000点,坚持定投到现在,定投收益率38.59%。

数据来源:Wind。数据截至2021/7/26,计算方法:定投日为每月底,以定投日沪深300的收盘价为基金净值,每期定投的金额除以该净值即为当期定投的份数,结果仅供参考。

我们换成创业板指数试试。

同样的两个选择,从2015年6月的市场高点或2016年1月的相对低点开始定投:

A:“不幸”在市场高点开始定投,坚持定投到现在,定投收益率79.09%。

B:“幸运”等到市场低位才开始定投,坚持定投到现在,定投收益率82.96%。

收益率同样相差无几,低点开始定投稍略胜一筹。

数据来源:Wind。数据截至2021/7/26,计算方法:定投日为每月底,以定投日创业板指的收盘价为基金净值,每期定投的金额除以该净值即为当期定投的份数,结果仅供参考。

看起来定投收益率差不多,但如果投得早,投入的本金多,落进口袋的收益也要更多一些。

一样是每个月定投1000元,沪深300指数的定投实验,高点定投的总收益是28534.17元(本金73000元),低点定投的总收益是25471.61元(本金66000元)。

创业板指的定投实验,高点定投的收益是57736.62元(本金73000元),低点定投的收益是54754.99元(本金66000元)。

这么看,似乎决定定投成败的关键不在点位,而在于时间。

复利的秘密,在于时间

时光机告诉我们,在极端情况下,低点定投仍有优势,但不能先知先觉的普通投资者很难判断市场的点位高低。

对于一笔长期上涨的投资,不管当时是高点还是低位,从未来回头看,当时都是“山脚下”。决定长期定投收益的,不是哪里‘便宜’,而是哪个够‘早’。复利的秘密不是收益,而是时间。(当然啦,定投也不一定收获长期上涨,选对投资标的也非常重要)

定投就像“看着油漆慢慢变干或者小草缓慢生长”,或许没有突如其来的收益那么让人惊喜,但假以时日往往能看见积累的成果。

一方面,通过定投这种分批投资的方式来削峰填谷、摊平投资成本,拉长的时间跨度往往能熨平整体波动;

另一方面,定期定额买入的机制也能一定程度上管住“不听话的手”,克服人性中的贪婪和恐惧情绪,不必过分纠结买入时机。

华尔街投资大师彼得·林奇在《战胜华尔街》一书中就曾提到:“如果投资者能够不为经济形势焦虑,不看重市场状况,只是按照固定的计划进行投资,其成绩往往好于那些成天研究,试图预测市场并据此买卖的人。”

这也是为什么我们总在说‘定投随时都可以开始’,因为在选对投资标的的前提下,开始定投最合适的时机只有一个——现在。

风险提示

定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。