主讲人介绍

陈博,上银基金基金经理

5年投研经验,其中4年研究经验,1年投资经验。毕业于美国乔治华盛顿大学统计学专业,擅长利用数据分析发掘企业核心竞争力,提炼商业模式核心逻辑,计算企业内在价值,从而精选个股。

陈博于2020年2月起担任基金经理,历任上银基金研究员、基金经理助理等职务。先后任上银鑫达灵活配置混合型证券投资基金、上银未来生活灵活配置混合型证券投资基金的基金经理。

市场

再现分化,新能源板块维持强势

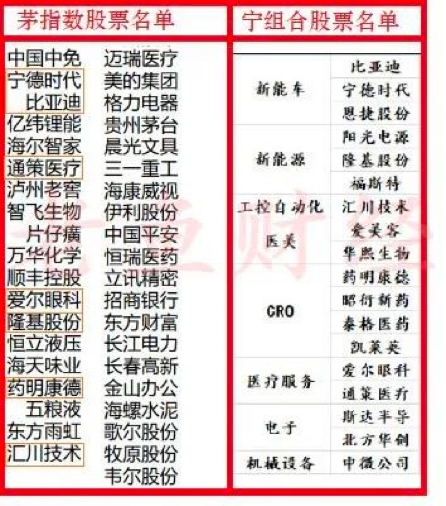

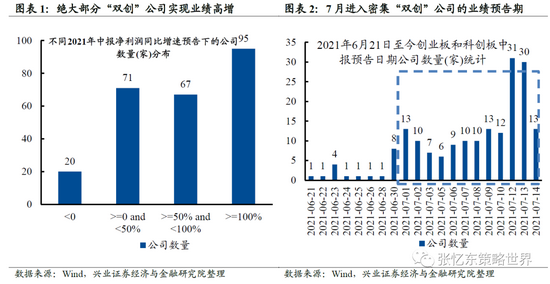

上周市场风格仍然延续结构性分化,之前较强势的医药也出现了调整,新能源汽车、芯片和周期股仍维持比较强势,上涨板块越发集中,新能源相关板块的基本面和景气度比较好,相比之下,消费相关的个股则一直处于杀估值下跌阶段,但需警惕一些目前热门板块的风险。

新能源汽车板块近期大家讨论较多的问题是电池是否会涨价?因为今年上游各材料如碳酸锂环节涨了很多。经了解,动力电池产业链目前还未对下游车企提价,老订单合同无法改变价格,新订单合同目前看来提价的也不多,这反映了行业中议价能力强弱的问题,整车厂在产业链里的话语权仍是比较强的。电池厂虽然没有直接提价,但是账期和现金流变得比以前好了,从前电池厂货到再收款,因此会存在应收账款的问题,今年在各环节比较紧张的情况下,整车厂大多先付一半款或者增加合同年份,这也是电池厂议价能力相对提升的表现。在许多制造环节,直接提价的模式是比较少的,因为下游2B比较强势,同时,行业属性的本质是需要降低成本,因此,今年原材料涨价后,许多中游制造公司的业绩和股价都表现一般,比如,生产制造挖机、叉车这类,钢材占比较高的或芯片关联度较高的企业,利润端都会受些影响。而新能源这类未来想象空间大的板块,虽然其本质也是中游制造,但股价影响有限,市场看重远期的行业空间,但下半年盈利压力或许会体现出来。短期来看,上游会占据更多利润;展望明后年,一旦目前紧张的材料都扩产,利润分配又将回到电池厂这一端,所以目前存在的是看短还是看长的问题。

较为类似的表现如光伏板块,同属于新能源产业,但因今年硅料价格非常贵,所以光伏下游的几个制造环节利润率预计受到影响比较大,但是我们也看到光伏的几个龙头公司股价表现还不错,是因为许多投资人关注点在于明年的需求增长,例如今年没有装机的需求将在下半年或者明年执行,许多下游企业把需求延后到了明年执行,那么相对而言可能是一个比较好的放量,虽然目前还未看到放量迹象,有关这一点,其实还需继续跟踪,不过大家已经提前把预期体现在股价上,也是对光伏的景气度和空间看得相对更远一些。

热议

地产跌回2018年,黎明前的黑暗?

这段时间,我们注意到有几家大的房企面对较大资金压力,包括债务违约、股价一周跌超30%等现象,对整个地产产业链造成较大影响。现阶段房企面临的环境和2018年整体去杠杆的环境类似,信用处于比较紧张的状态。回顾当时的环境,地产相关公司都受波及,包括做防水的、家具建材水管的,甚至包括银行。2018年总体上处于杀估值、去杠杆的过程中,股价表现低迷,直到后来出现了一批中小企业的困难局面,才有政策去缓解紧张的信用环境。而目前这个阶段,市场比较关注信用什么时候能够宽松,房企问题什么时候能够解决、如何解决,这几个问题都解决后,或许才有更多的资金关注相关板块。

反观以新能源为代表的新兴产业,则是不断在被扶持、在扩张,导致市场出现两极分化的行情。我们认为房企面临的问题迟早会解决,因为地产产业链太大了,防风险是首要目标,我们需要继续跟踪研究,相关产业链公司的估值到了长期合理偏低的位置将是适合布局的节点, 学会用长期思维做投资,静待拐点的到来。

风险提示:基金有风险,投资需谨慎。本材料中的信息或所表达的意见仅供参考,并不构成任何投资建议。投资人购买基金时应详细阅读基金的基金合同、招募说明书和基金产品资料概要等法律文件,充分考虑自身状况选择与自身风险承受能力相匹配的产品。本公司作为基金管理人承诺恪尽职守、诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金产品存在收益波动风险,基金管理人管理的其他基金的业绩和其投资管理人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。