方正策略:美股现阶段波动对A股的影响更为有限 A股中小成长风格将得到进一步强化

美股现阶段波动对A股的影响更为有限,核心原因在于国内和海外在基本面和政策周期上并不同步,A股中小成长风格将得到进一步强化。

兴证策略:海外市场大震荡 市场预期反复扰动较大

高性价比资产的行情协奏曲,也不容忽视。下阶段可以关注中报预喜的催化剂,中报超预期的绩优股中,寻找能够穿越周期属性、具有新的成长阿尔法个股,淘金有色、化工、交运、玻璃等领域某些周期价值股面纱下的新兴成长内核。那些基本面不太亮丽领域,提前布局下半年有转机的资产,包括小家电、汽车、机械,也包括消费细分行业的“龙一”。

国金证券:公募基金二季度持仓趋向另一个极端 新能源板块的估值泡沫化能持续多长

驱动机构拥抱新能源一方面是碳中和与碳中和的政策导向,特别是近期政策对课外辅导行业的限制导致行业公司股价持续大幅调整,市场形成了“不要和政策作对”的强烈预期;另一方面是新能源汽车等行业成本持续下行,产品渗透率不断提升,行业正处在高成长阶段。

广发策略:A股延续“市值下沉” 当前风格是否会切换?

A股延续“市值下沉”,增持攻守兼备的小盘价值搭配小盘成长。A股继续坚定“市值下沉”,碳中和供给侧收缩政策升温,小盘价值股胜率进入回升期,继续增持小盘价值——供给约束、盈利预期上修且估值处于历史低位的钢铁,稀土/铝,玻璃,化纤。兼顾仍有市值下沉空间的小盘成长——即期/预期业绩好且高低估值分化大的光学光电子、军工;主题关注碳中和相关新能源车、光伏。

粤开策略:探底回升有望 关注三条主线

关注处于估值低位的大金融板块。券商业绩整体向好,二级市场受到提振,目前板块处于近十年估值37%分位点,具备安全边际和向上空间,建议关注以券商为主的大金融板块估值修复机会。

中金:A股政策导向更加清晰 成长占优

展望后市,虽然结构性估值偏高可能加大波动和导致成长风格内部分化,但政策稳中趋松且流动性相对宽裕可能暂时提升市场对估值的容忍度,重点关注7月底政治局会议的窗口期。我们仍建议轻指数、重结构、偏成长,同时部分周期细分领域受供给侧逻辑支撑,市场可能呈现“成长为主,兼顾周期”特征。

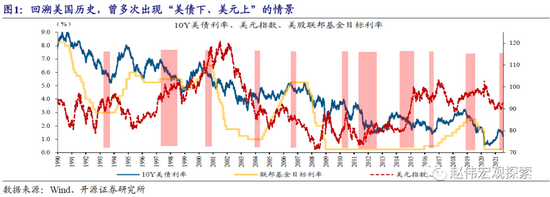

西南策略:未来一个季度人民币贬值压力不大 北上资金仍将持续流入

从北上资金的配置规律来看,未来一个季度人民币贬值压力不大,同时美联储大概率不会在2021年底之前加息,北上资金仍将持续流入。

中信证券:市场流动性趋紧 极致分化行情提前终结

宏观层面流动性仍然宽松,抱团瓦解的市场冲击弱于一季度,下半年宏观经济驱动力和亮点犹存,基本面支撑市场结构再平衡,传统核心资产负面预期已充分反映,再平衡过程中有估值修复空间。配置层面,结构再平衡过程中“高切低”将成为主要特征,部分景气回升的消费和医药行业当前就具备左侧配置价值。

国盛策略:继续看好科创、创业引领的成长行情

建议关注化纤和纯碱两个板块,前者受益于纺服链的需求复苏,以及印度、东南亚等地纺织订单持续回流国内带来的需求拉升,后者受益于供给增长受限以及下游包括光伏等领域的需求持续快速增长。

国君策略:谁来主导拉升 科技成长行情将持续领涨且高低切换短期难现

大势拉升未完待续,风格上盈利决胜负而非估值比高低之下,科技成长行情将持续领涨且高低切换短期难现,同时信用预期边际向宽下中小市值风格亦将持续占优。行业配置上,推荐新能源车/半导体/光伏/医美/化妆品/家电/券商等。

牛市来了?如何快速上车,金牌投顾服务免费送>>