热点栏目

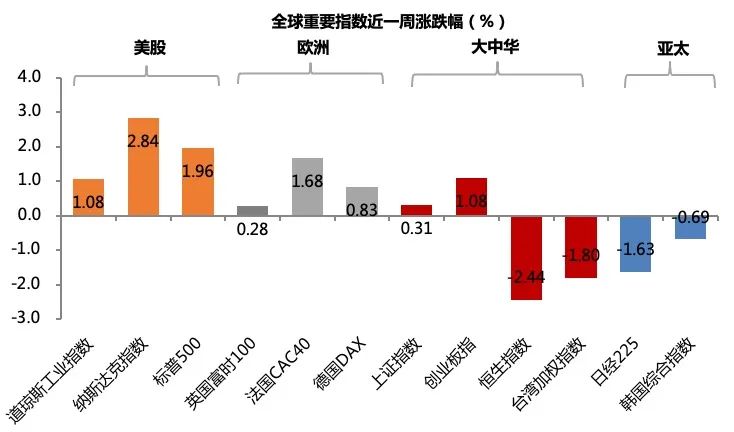

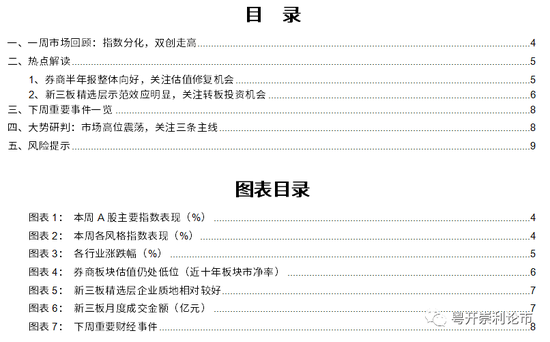

热点栏目 上周,A股冲高回落,上证综指一周累计小涨0.31%至3550.40点,深综指、创业板综指一周涨幅分别为0.57%、2.04%,科创50指数一周涨2.51%。新能源、光伏、芯片等“新赛道股”保持强势,交易越加拥挤,抽血效应也越来越明显。

公募基金二季报发布完毕,因其持仓明显往热门赛道上靠,且抛弃了不少传统消费白马,故就引领了市场风向,诱发出一些跟风盘,形成了“马太效应”,强势股进一步疯狂。

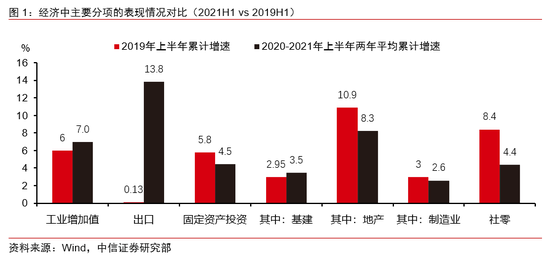

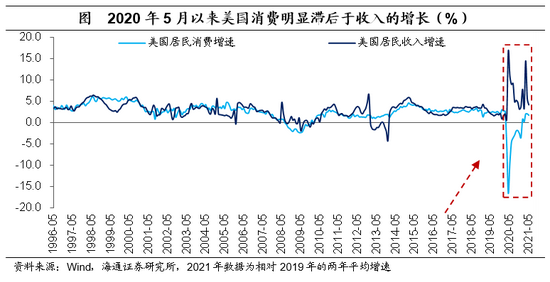

基金公司上述行为有较强合理性,资金本性就是追求更好收益。许多“旧赛道股”股价与市盈率只能算勉强合理,纵然未来不会下挫太多,短期内也很难有超额收益,自然造成了基金暂时回避。在宏观层面,最近几个月的经济数据显示,消费增速已有所放缓,经济复苏力道转向温和,加之市场二季度担忧通胀及美债收益率上升,使得基金更愿意流入高景气及业绩增速弹性较大的品种。

基金风格变化所诱发的“马太效应”其实可分成两种表现,两种力道叠加后的威力则更为惊人。当基金抱团新能源、光伏、芯片成了明牌后,多少就会诱发一些散户跟风,这是马太效应的第一种表现。需注意的是,该威力并不是太大,原因是多数散户不见得就敢追高,尤其是老股民。另一种表现来自基金的运行机制,该机制基本上决定了“不存在敢不敢的问题”,基民们买入科技、新能源主题基金时,他们其实并无特定的、具体的个股可“畏高”,或者说再高也不知风险;基金拿到钱后一般会继续加仓,继续推高此类热门个股,直到股价疯涨到足以引诱其“调仓换股”的程度。

由当前情况看,顶多只有一部分涨幅实在离谱的“新赛道股”有被基金“调出去”的风险,而大多数龙头品种还没高到这种程度。以宁德时代等为例,每天换手率并不高,暗示基金心态仍然比较平和。因此,中短期内机会可能主要还在新能源、科技等“新赛道股”,只是越到后期,能始终走强的品种越少,绝大多数“蹭热点”品种一定会慢慢掉队。

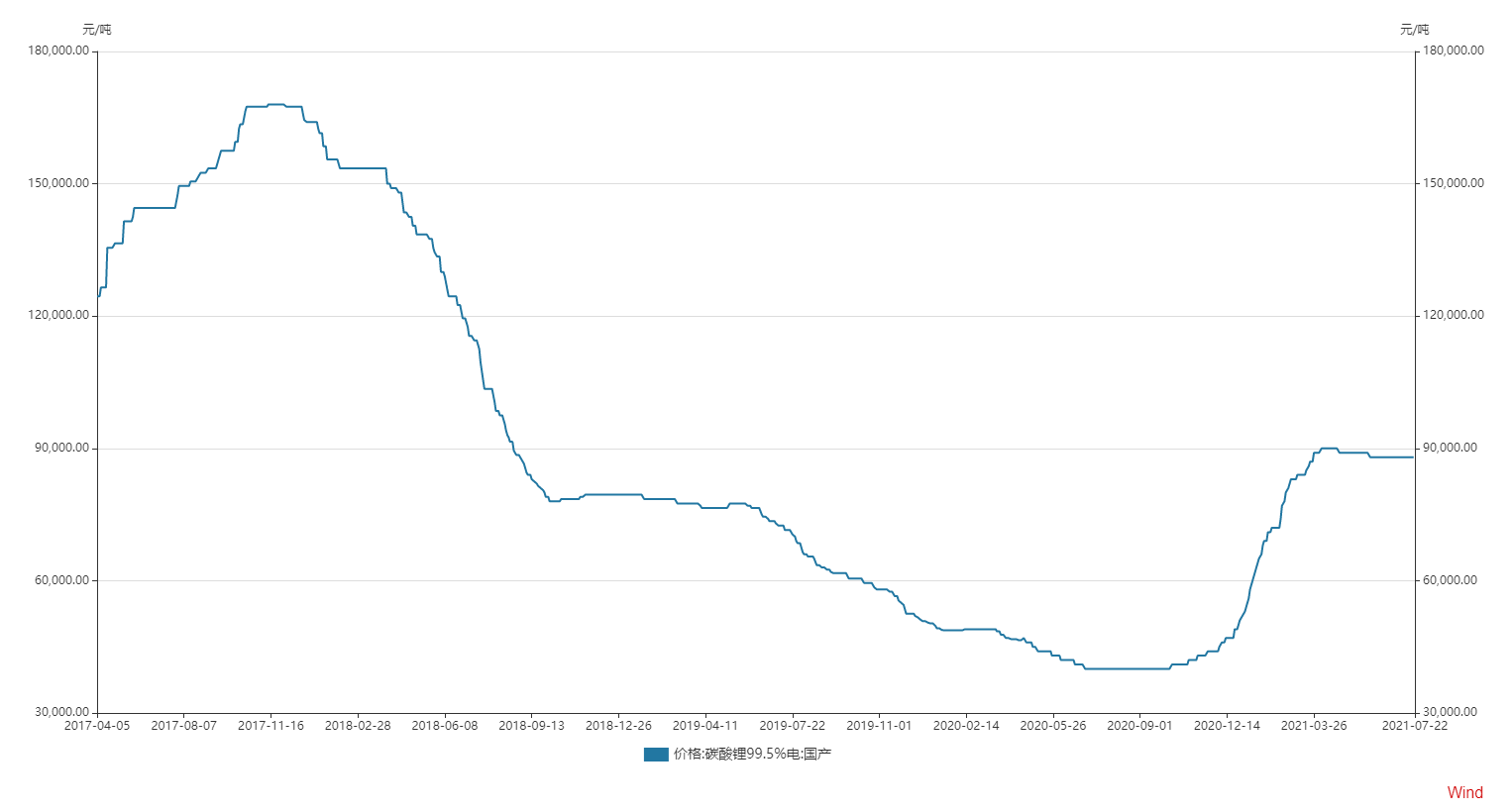

上周稍晚,锂电等相关股已有分化迹象,我相信接下来分化会进一步强化。上述锂电股板块越炒板块越庞大,市场先是炒核心股,后渐涉及上下游公司,最终凡在概念上稍稍能搭边的公司也趁机乱涨一气,盘面显得混乱不堪。由以往经验看,每当类似乱局到来时,离风险爆发就不会太久。

我觉得当多数公司公布中报后,“蹭热点”的个股就会原形毕露,巨大的风险即可能集体爆发,最终可能只有几家龙头股,或业绩确实能“持续性地”远超预期的品种还能保持平稳。因此,投资者如果之前错过“新赛道股”,目前已不宜再去寻找补涨机会了。比较稳妥的做法是守在稳定性较强的龙头品种,追求享受赛道的平均收益即可。

虽然传统蓝筹仍可能低迷,但投资者不宜随意砍仓,顶多忍痛割出一些景气下行的公司。在我看来,不少走势低迷的蓝筹股行业及成长性其实并无太多毛病,只是超额收益预期暂时较弱,假以时日这个弱点一般都可缓解。

牛市来了?如何快速上车,金牌投顾服务免费送>>