中金 | A股:政策导向更加清晰,成长占优

来源:中金策略

本周的焦点之一是部分领域政策的调整,包括继续强调“房住不炒”、推进保障性租赁住房建设,及教育领域的治理整顿。当前政策环境对于科技创新和制造业升级的支持,与对不利民生改善的做法和领域持续纠正形成鲜明对比,产业趋势、宏观环境和政策导向均继续支持成长风格继续演绎。

展望后市,虽然结构性估值偏高可能加大波动和导致成长风格内部分化,但政策稳中趋松且流动性相对宽裕可能暂时提升市场对估值的容忍度,重点关注7月底政治局会议的窗口期。我们仍建议轻指数、重结构、偏成长,同时部分周期细分领域受供给侧逻辑支撑,市场可能呈现“成长为主,兼顾周期”特征。

配置建议:成长为主,兼顾周期;利率走低背景下,关注REITs及稳健高股息个股。

1)高景气度、中国已具备竞争力或正在壮大的产业链:电动车产业链、光伏、科技硬件与软件、电子半导体、部分制造业资本品等。估值趋高,短线波动加大,但中期可能依然积极;

2)泛消费行业:在泛消费,包括日常用品、轻工家居、酒店旅游、家电、汽车及零部件、医药及医疗器械等领域自下而上择股;

3)逐步降低周期配置但关注部分结构有利或具备结构性成长特征的周期:有色金属如锂等,化工以及受益于财富及资管大发展趋势的金融龙头。部分稳健高股息资产或个股也值得关注。

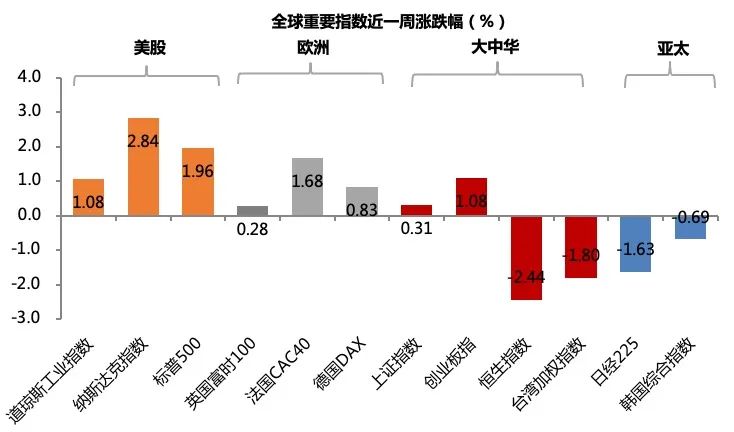

市场回顾:指数先扬后抑,成长仍有相对表现

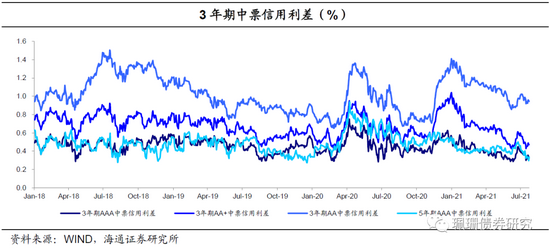

近期十年国债利率下跌至2.9%左右,政策预期引导下市场上周初表现较好,后半段市场情绪有所回落,上证指数周度微涨0.3%。市场成交额保持高位,上周五单日成交1.37万亿元,创下去年7月以来的新高。风格方面,成长板块虽然波动较大但仍有相对表现,创业板指周度涨幅1.1%,沪深300下跌0.1%。行业层面,高景气的新能源汽车、光伏和半导体产业链前期暂歇后再度领涨,并且有向中上游材料和设备扩散迹象;有涨价预期的部分周期行业,如钢铁,有色等也有所表现;消费行业整体表现低迷,农林牧渔、纺织服装和食品饮料跌幅居前。

市场展望:成长持续走强,近期继续关注政策方向

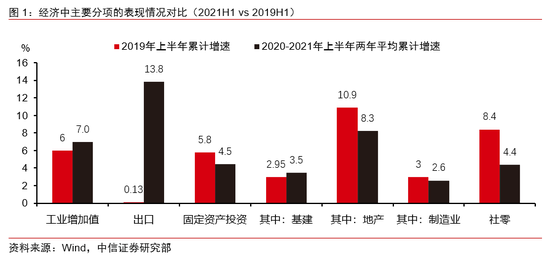

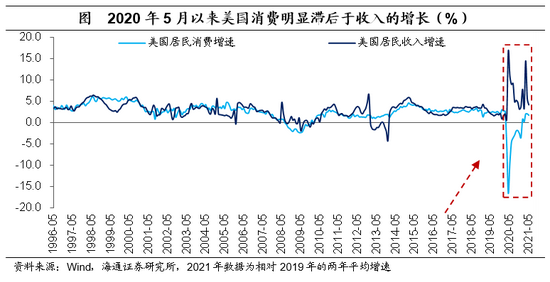

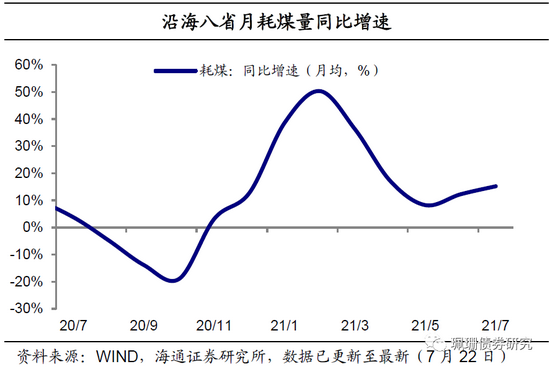

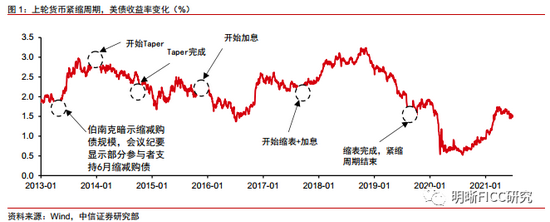

本周的焦点之一是部分领域政策的调整,包括继续强调“房住不炒”、推进保障性租赁住房建设,及教育领域的治理整顿。当前政策环境对于科技创新和制造业升级的支持,与对不利民生改善的做法和领域持续纠正形成鲜明对比,产业趋势、宏观环境和政策导向均继续支持成长风格继续演绎。我们从四月初开始提示“偏向成长”并重点提示电动车及科技硬件半导体产业链的机会,成长风格的独立行情已持续超过3个月,行至高位后市场分歧和股价波动都在加大。当前一方面新能源、半导体等产业趋势景气度持续较高,例如6月国内和海外新能源汽车销量同比继续高增,产业链缺货现象朝上游蔓延,硅料降价兑现利好光伏产业;另一方面疫情对需求侧影响日益明显,国内和海外利率超预期下行已有所反映,央行降准和二季度经济数据稳中趋弱都表明周期性机会的减弱,我们在下半年展望中所产阐述的“疫后新常态”下市场焦点可能转向更加关注增长可持续性的逻辑在继续强化。展望后市,虽然结构性估值偏高可能加大波动和导致成长风格内部分化,但政策稳中趋松且流动性相对宽裕可能暂时提升市场对估值的容忍度,重点关注7月底政治局会议的窗口期。当前结构分化、偏成长的风格部分类似2013年创业板的独立行情,建议轻指数、重结构、偏成长,同时部分周期细分领域受供给侧逻辑支撑,市场可能呈现“成长为主,兼顾周期”特征。另外,随着市场利率水平下行,部分高息稳健资产可能也会受到关注,如REITs及稳健的高股息个股。近期注意以下几方面进展:

1)年中的中央政治局经济形势分析会。一般在7月下旬召开的政治局会议往往结合上半年的国内外环境,对下半年经济形势和政策给予方向性指引,我们判断政策趋势可能“稳中趋松”,疫后新常态下消费偏弱是政策的新挑战;

2)房地产和教育方面的政策变化。本周关于加快发展保障性租赁住房和进一步做好房地产市场调控工作的会议召开,会议强调把发展保障性住房上升至“十四五”住房建设的重点任务,我们在《“保障性租赁住房”对市场意味着什么?》也强调其具有稳定增长预期、限房价、稳定消费、中长期改善收入结构等积极作用;另一方面周五上海出台更严格的限购措施并大幅上调房贷利率,再次表明国家“房住不炒”的态度;同时近期针对教育减负和限制校外培训的政策,也引发相关中概股上市公司的股价动荡,整体监管政策导向可能更加注重促进民生和社会公平;

3)业绩披露:截至7月24日,已经有超过35%的A股公司发布二季度业绩预告,可比口径下A股非金融的上半年盈利预告中值同比增长126%,其中45%的公司盈利增长超过100%,中上游强周期行业盈利增长弹性最高,建议继续跟踪中报预告所折射的行业景气信息;

4)国内零星疫情和灾情对经济的影响。本周部分区域疫情反复,再次对出行造成限制,同时河南遭遇严重暴雨洪涝灾害,密切跟踪事件后续进展;

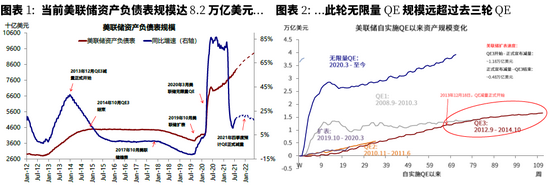

5)海外方面:媒体报道美国外交人员将来访天津并与中国相关官员会面;近期欧美新冠疫情再次出现明显抬头迹象,但住院率和重症率相对稳定。密切跟踪中美关系、疫情和疫苗进展及其对欧美退出宽松的节奏的影响。

行业建议:成长为主,兼顾周期;利率走低背景下,关注REITs及稳健高股息个股

综合估值及景气度可关注如下方向:

1)高景气度、中国已具备竞争力或正在壮大的产业链:电动车产业链、光伏、科技硬件与软件、电子半导体、部分制造业资本品等。估值趋高,短线波动加大,但中期可能依然积极;

2)泛消费行业:在泛消费,包括日常用品、轻工家居、酒店旅游、家电、汽车及零部件、医药及医疗器械等领域自下而上择股;

3)逐步降低周期配置但关注部分结构有利或具备结构性成长特征的周期:有色金属如锂等,化工以及受益于财富及资管大发展趋势的金融龙头。部分稳健高股息资产或个股也值得关注。

近期关注:1)中国增长数据及中期业绩情况;2)国内稳增长方面的政策进展;3)海外疫情及政策演绎。

牛市来了?如何快速上车,金牌投顾服务免费送>>