山西煤企正处于爬坡过坎的关键阶段——海通固收信用债周报(姜珮珊、王冠军、张紫睿、周雨昕)

来源:珮珊债券研究

概要:

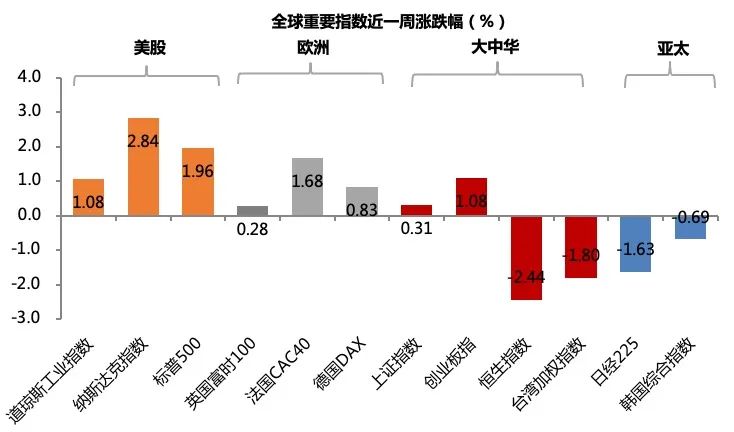

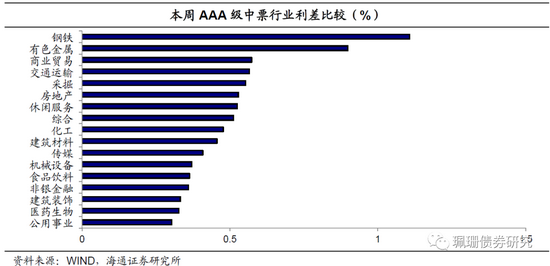

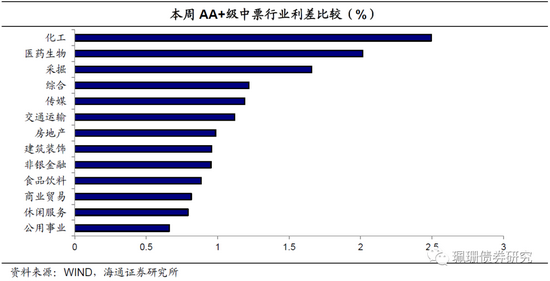

行业利差监测与分析:1)本周债市信用利差分化。等级利差走扩,期限利差走扩。2)产业债与城投债利差分化。本周城投债利差走扩;产业债与城投债利差分化,AA等级城投表现显著好于产业债。3)行业横向比较:高等级债中,钢铁、有色金属是利差最高的两个行业。AAA级钢铁行业中票平均利差为111BP,AAA级有色金属行业中票平均利差为90BP。其次是商业贸易、交通运输、采掘行业,其利差分别为57BP、57BP和55BP。公用事业是平均利差最低的行业,目前为30BP。

一周市场回顾:一级净供给增加,估值收益率上行为主。本周主要信用债品种净供给675.3亿元,较前一个交易周有所增加。二级交投增加,收益率下行为主。

一周评级调整及违约情况回顾:本周无信用债主体评级上调。有2项信用债主体评级下调,涉及主体为山东三星集团有限公司、荣盛房地产发展股份有限公司。本周新增违约债券7只,分别为19蓝光02、20鸿达02、18泛海G1、20鸿达01、18丰盛01、17中融新大MTN001、17康美MTN001。本周无新增违约主体。

信用债:山西煤企正处于爬坡过坎的关键阶段。山西煤企重组过程并不平静。永煤违约导致重组过程中的山西煤企一级市场债券发行不利、二级市场估值收益率攀升。但今年以来,煤炭价格持续处于高位,这无疑大幅改善煤企盈利及现金流情况并为山煤煤企提供了缓冲的空间。从原山西七大煤企估值收益率走势来看,在永煤事件以后,估值收益率持续走高,但自2021年4月以来,估值收益率下行趋势明显。山西煤企一级市场发行端逐步向好。从山西煤企一级市场发行情况来看,晋能控股煤业集团、晋能控股电力集团、晋能控股装备制造集团及山西焦煤集团均存在新增债券融资,以山西煤企焦点主体之一的晋能控股煤业为例,近期分别发行了3年期的定向工具和私募债,虽然融资成本依然较高,但实际上可以看做是债券市场再融资能力恢复的强有力信号,结合认购倍数及市场量占比,我们认为晋能控股煤业集团再融资情况逐步好转。山西煤企正处于爬坡过坎的关键阶段,未来边际向好的概率较大。随着山西煤企整合不断推进,同时煤炭高景气度带来的盈利及现金流改善为再融资恢复带来了抓手,并结合再融资恢复情况,我们认为,实际上七大国有煤企信用风险的最高峰已过,目前处于反弹阶段。另一方面,山西国运公司及国有煤企主动跟资本市场对接,并不断传递良好信号,会为爬坡平添一份增量动力。

--------------------

1. 行业利差监测与分析

1.1信用利差分化

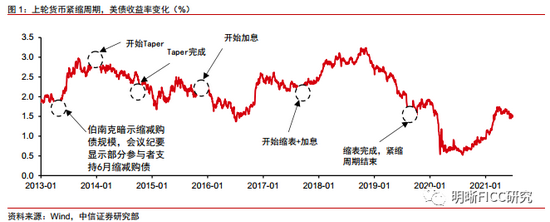

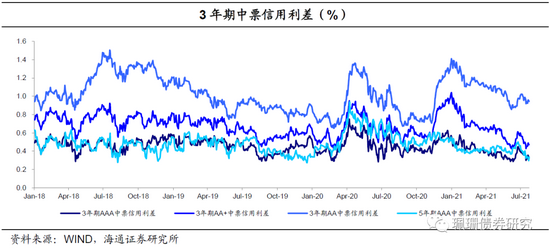

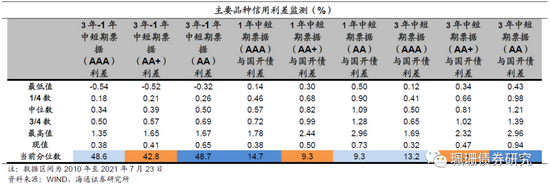

本周债市信用利差分化。具体来看,截至7月23日,3年期AAA等级中票信用利差为32BP,与上周末基本持平,5年期AAA等级中票信用利差为34BP,较上周末下行1BP;3年期AA+等级中票信用利差为47BP,较上周末上行2BP,5年期AA+等级中票信用利差为58BP,与上周末基本持平;3年期AA等级中票信用利差为94BP,与上周末基本持平,5年期AA等级中票信用利差为118BP,较上周末上行1BP。

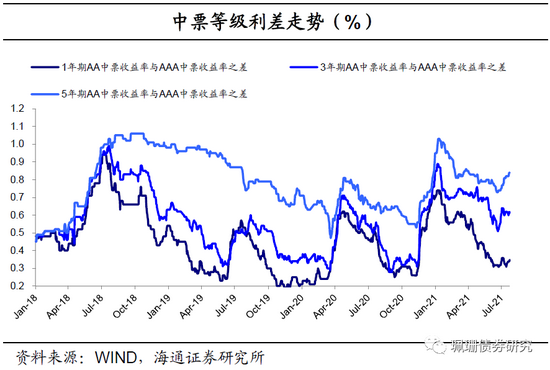

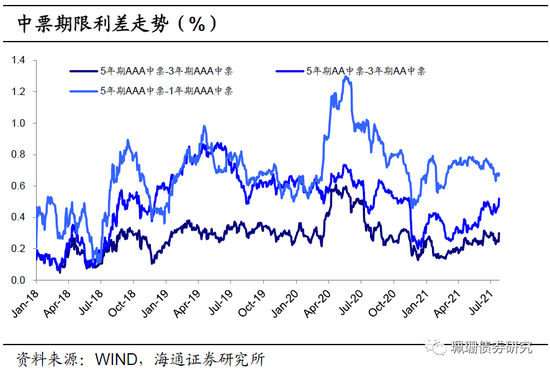

1.2等级利差走扩,期限利差走扩

信用债等级利差走扩。具体来看,截至7月23日,1年期短期品种AA级与AAA级中票利差为35BP,较上周末上行2BP;3年期AA级与AAA级中票利差为62BP,与上周末基本持平;5年期AA级与AAA级中票利差为84BP,较上周末上行2BP。

信用债期限利差走扩。具体来看,截至7月23日,5年期和3年期的AAA中票期限利差为30BP,较上周末上行6BP;5年期和3年期的AA中票期限利差为52BP,较上周末上行8BP;5年期和1年期AAA中票的期限利差为68BP,较上周末上行1BP。

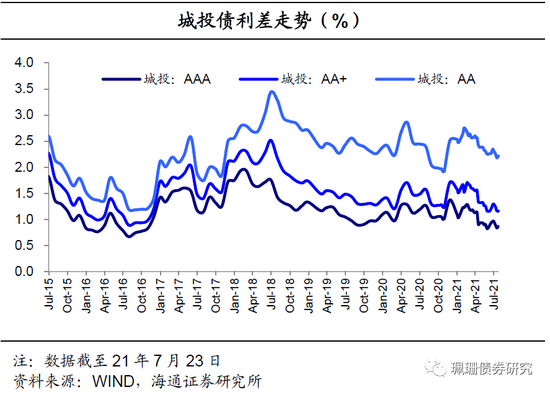

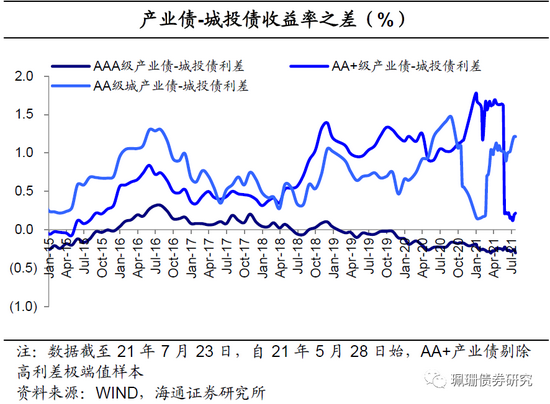

1.3城投债:产业债与城投债利差分化

城投债利差走扩。具体来看,截至7月23日,城投债AAA级利差为87BP,较上周末上行4BP;城投债AA+级利差为116BP,与上周末基本持平;城投债AA级利差为221BP,较上周末上行3BP。

产业债与城投债利差分化,AA等级城投表现显著好于产业债。具体来看,截至7月23日,本周AAA级产业债-城投债利差目前在-30BP,较上周末下行4BP;AA+级产业债-城投债利差目前在22BP左右,较上周末上行3BP;AA级产业债-城投债利差目前在121BP左右,与上周末基本持平。

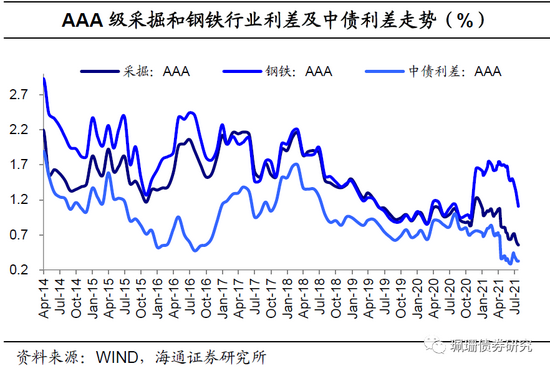

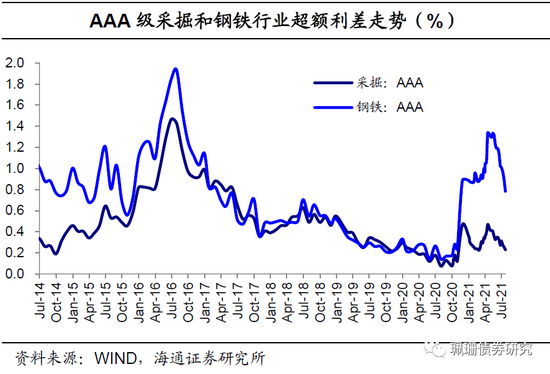

1.4钢铁、采掘:行业利差收窄,超额利差收窄

钢铁、采掘行业利差收窄,超额利差收窄。具体来看,截至7月23日,AAA级钢铁债信用利差平均为111BP,较上周末下行10BP;AAA级采掘债(主要是煤炭开采)信用利差平均为55BP,较上周末下行3BP;AAA级钢铁债超额利差为78BP,较上周末下行11BP;AAA级采掘债超额利差为23BP,较上周末下行2BP。

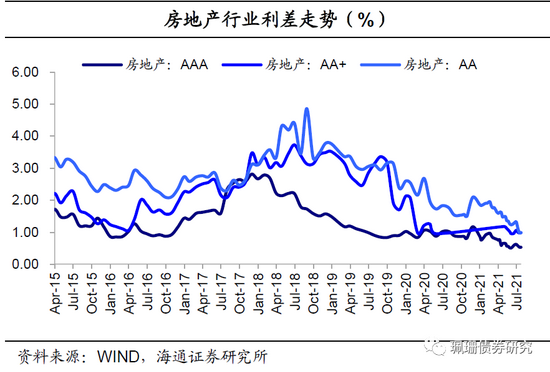

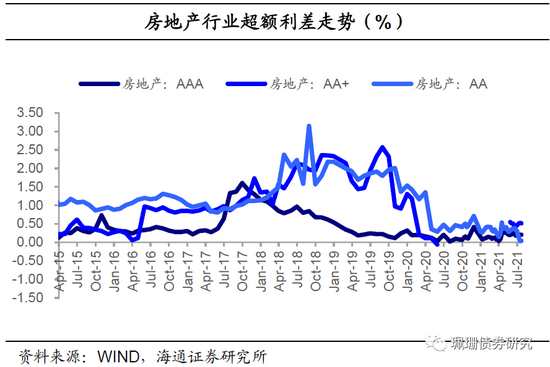

1.5地产行业:信用利差走扩或持平,超额利差持平

地产行业信用利差走扩或持平。具体来看,截至7月23日,AAA级房地产行业信用利差53BP,与上周末基本持平。AA级房地产行业信用利差99BP,较上周末上行1BP。

地产行业超额利差持平。具体来看,截至7月23日,AAA级地产行业超额信用利差为20BP,与上周末基本持平。AA级地产行业超额信用利差为4BP,与上周末基本持平。

1.6行业利差横向比较

高等级债中,钢铁、有色金属是利差最高的两个行业。AAA级钢铁行业中票平均利差为111BP,AAA级有色金属行业中票平均利差为90BP。其次是商业贸易、交通运输、采掘行业,其利差分别为57BP、57BP和55BP。公用事业是平均利差最低的行业,目前为30BP。

中等级债券中,化工利差最高,其次为医药生物、采掘行业,其中AA+等级化工行业利差为249BP,医药生物行业利差则是落在201BP。而AA+等级采掘行业利差则为166BP。最后,公用事业、休闲服务、商业贸易行业利差水平相对最低,分别为66BP、79BP、81BP,和化工行业信用利差均在160BP以上。

2. 一级市场:净供给增加,估值收益率上行为主

2.1净供给增加

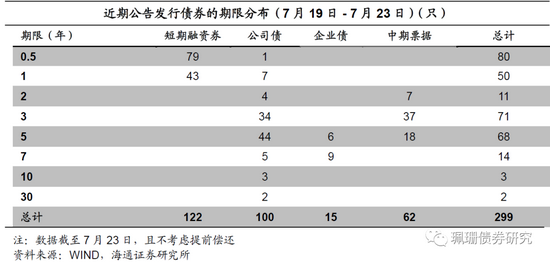

根据Wind统计,本周短融发行1240.7亿元,到期1301.6亿元,中票发行714.7亿元,到期403.6亿元;企业债发行108.5亿元,到期106.4亿元;公司债发行985.6亿元,到期562.6亿元。本周主要信用债品种共发行3049.5亿元,到期2374.2亿元,净供给675.3亿元,较前一个交易周(7月12日-7月16日)的269.5亿元有所增加。

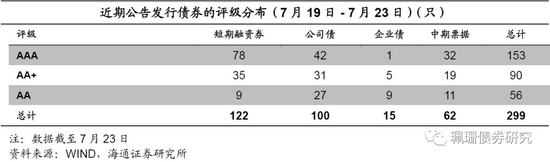

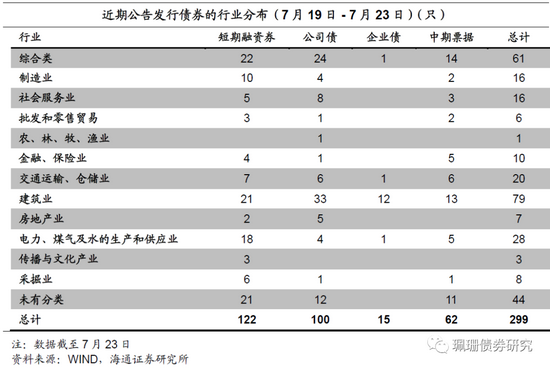

从主要发行品种来看,本周共发行短融超短融122只,中期票据62只,公司债发行100只,企业债发行15只,发行数量较前一周有所增加。从发行人资质来看,AAA等级发行人占比最大为51.17%。从行业来看,建筑业发行人占比最大为26.42%,其次为综合类发行人,占比为20.40%。在发行的299只主要品种信用债中,有31只城投债,占比约10.37%,发行数量比上周有所减少。

2.1估值收益率上行为主

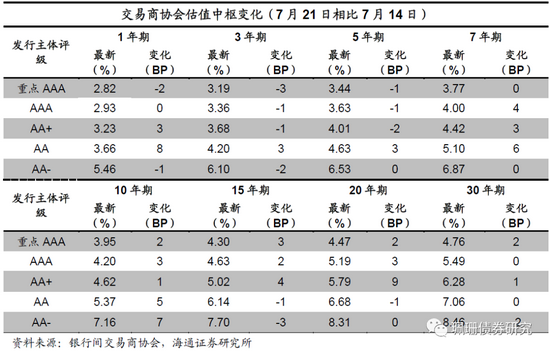

相比7月14日协会估值,本周(7月21日)信用债估值收益率上行为主。

具体来看,1年期品种中,重点AAA等级收益率下行2BP,AAA等级收益率基本持平,AA+等级收益率上行3BP,AA等级收益率上行8BP,AA-等级收益率下行1BP。3年期品种中,重点AAA等级收益率下行3BP,AAA、AA+等级收益率均下行1BP,AA等级收益率上行3BP,AA-等级收益率下行2BP;5年期品种中,重点AAA、AAA等级收益率均下行1BP,AA+等级收益率下行2BP,AA等级收益率上行3BP,AA-等级收益率基本持平。

7年期品种中,重点AAA等级收益率基本持平,AAA等级收益率上行4BP,AA+等级收益率上行3BP,AA等级收益率上行6BP,AA-等级收益率基本持平。10年期品种中,重点AAA等级收益率上行2BP,AAA等级收益率上行3BP,AA+等级收益率上行1BP,AA等级收益率上行5BP,AA-等级收益率上行7BP;15年期品种中,重点AAA等级收益率上行3BP,AAA等级收益率上行2BP,AA+等级收益率上行4BP,AA等级收益率下行1BP,AA-等级收益率下行3BP;20年期品种中,重点AAA等级收益率上行2BP,AAA等级收益率上行3BP,AA+等级收益率上行9BP,AA等级收益率下行1BP,AA-等级收益率基本持平;30年期品种中,重点AAA等级收益率上行2BP,AAA等级收益率基本持平,AA+等级收益率上行1BP,AA等级收益率基本持平,AA-等级收益率下行2BP。

3. 二级市场:交投增加,收益率下行为主

本周主要信用债品种(企业债,公司债,中票,短融)共计成交4640.78亿元,较前一周4426.94亿元的成交额增加了213.84亿元。

3.1银行间市场:收益率下行为主

3.1.1中票短融:收益率下行为主

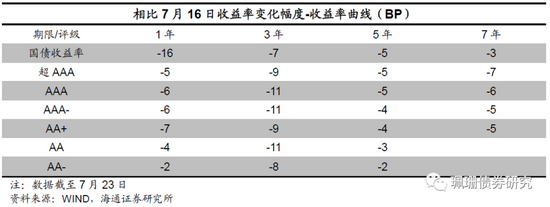

本周国债收益率下行为主。具体来看,1年期国债收益率下行16BP,3年期国债收益率下行7BP,5年期国债收益率下行5BP,7年期国债收益率下行3BP。

中票短融收益率下行为主。具体来看,1年期品种中,超AAA等级收益率下行5BP,AAA、AAA-等级收益率均下行6BP,AA+等级收益率下行7BP,AA等级收益率下行4BP,AA-等级收益率下行2BP;3年期品种中,超AAA等级收益率下行9BP,AAA、AAA-等级收益率均下行11BP,AA+等级收益率下行9BP,AA等级收益率下行11BP,AA-等级收益率下行8BP;5年期品种中,超AAA、AAA等级收益率均下行5BP,AAA-、AA+等级收益率均下行4BP,AA等级收益率下行3BP,AA-等级收益率下行2BP;7年期品种中,超AAA等级收益率下行7BP,AAA等级收益率下行6BP,AAA-、AA+等级收益率均下行5BP。

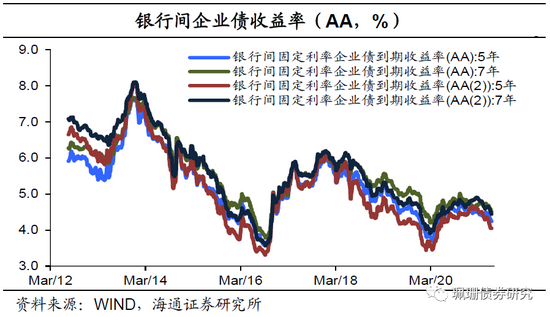

3.1.2企业债:收益率下行为主

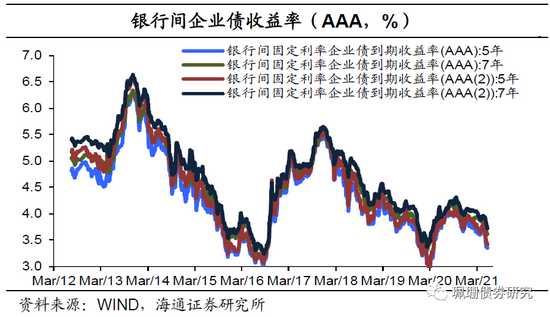

本周银行间企业债收益率下行为主。5年期AAA(城投债)收益率下行5BP,5年期AAA(2)(城投债)收益率下行3BP,7年期AAA(城投债)收益率下行5BP,7年期AAA(2)(城投债)收益率下行7BP。5年期AA(城投债)收益率下行6BP,5年期AA(2)(城投债)收益率与上期基本持平,7年期AA(城投债)收益率下行8BP,7年期AA(2)(城投债)收益率下行7BP。

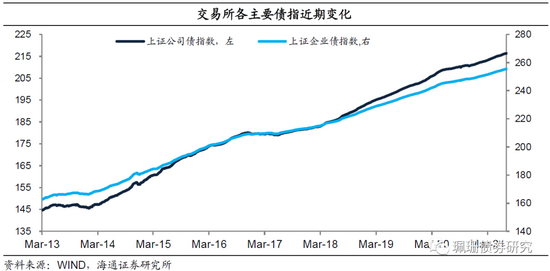

3.2交易所市场:指数走势微涨

本周交易所债券市场中的公司债与企业债指数均微涨,相比前一周上证企业债指数上行0.03%,上证公司债指数上行0.01%。

4.本周评级调整及违约情况回顾

本周无信用债主体评级上调,有2项信用债主体评级下调,与上周相比,主体评级上调数量不变,下调数量有所减少。

本周评级下调的发行人共2家,分别为山东三星集团有限公司、荣盛房地产发展股份有限公司。

山东三星集团有限公司,非城投平台,来自制造业,评级维持AA不变,评级展望由“稳定”调整为“负面”,评级下调原因为公司面临一定成本控制压力、母公司面临一定偿债压力、美元债置换进展不达预期以及资产变现能力弱。

荣盛房地产发展股份有限公司,非城投平台,来自房地产业,评级维持Ba3不变,评级展望由“稳定”调整为“负面”,评级下调原因为公司境外资本融资渠道和利息覆盖率转弱。

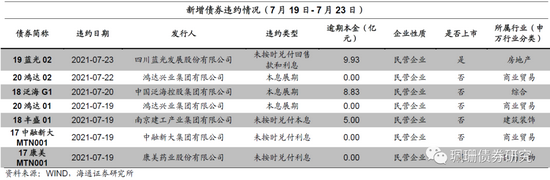

本周新增违约债券7只,分别为19蓝光02、20鸿达02、18泛海G1、20鸿达01、18丰盛01、17中融新大MTN001、17康美MTN001。具体来看:

19蓝光02违约本金9.93亿元,发行主体为四川蓝光发展股份有限公司,违约原因为公司流动性出现阶段性紧张。

20鸿达01、20鸿达02本息展期,发行主体为鸿达兴业集团有限公司,违约原因为公司流动性紧张。

18泛海G1违约本金8.83亿元,发行主体为中国泛海控股集团有限公司,违约原因为公司流动性紧张。

18丰盛01违约本金5.00亿元,发行主体为南京建工产业集团有限公司,违约原因为公司流动性紧张。

17中融新大MTN001未按时兑付利息,发行主体为中融新大集团有限公司,违约原因为受去产能、降杠杆、再融资渠道不畅及新冠肺炎疫情等因素的影响,公司流动性紧张。

17康美MTN001未按时兑付利息,发行主体为康美药业股份有限公司,违约原因为公司净利润出现大幅亏损,正在进行重整。

本周无新增违约主体。

5.信用债:山西煤企正处于爬坡过坎的关键阶段

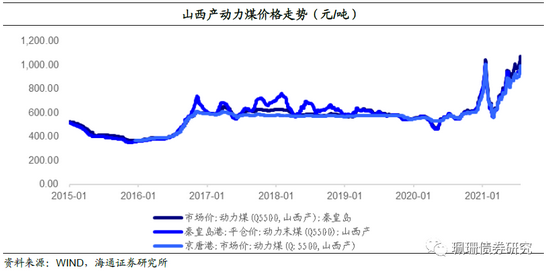

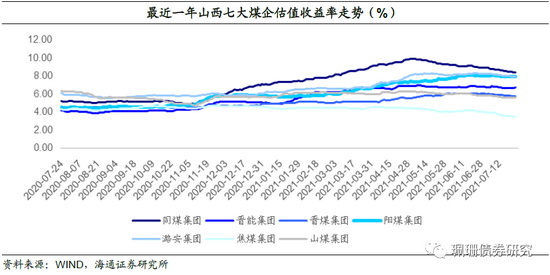

山西煤企重组过程并不平静。一直以来,山西省属国有煤企数量众多且相互竞争,“大而不强”成为当地煤企的一个特点,另一方面,山西省内煤炭资源随着不断开采而逐步枯竭,下游煤炭用量受到诸多限制而逐步下滑,依赖煤炭资源禀赋而发展起来的山西模式会受到制约,煤企整合势在必行。但是在山西煤企重组推进过程中,永煤违约事件让市场对具备债券存续规模大、财务杠杆高企、人员负担重等特征的煤企认可度急剧下降,山西国有煤企首当其冲成为市场的关注点与担忧,一级市场债券发行不利、二级市场估值攀升,进一步抬升了山西煤企的债务偿付压力及信用风险。但2021年以来,煤炭价格持续处于高位,动力煤价格均价维持在800元/吨附近,这无疑大幅改善煤企盈利及现金流情况并且增厚煤企信用安全垫。从山西原七大煤企估值收益率走势来看,在永煤事件以后,估值持续走高,但是自2021年4月以来,估值收益率下行趋势明显。

山西煤企一级市场发行端逐步向好。从山西煤企一级市场发行情况来看,晋能控股煤业集团、晋能控股电力集团、晋能控股装备制造集团及山西焦煤集团均存在新增债券融资,以山西煤企焦点主体之一的晋能控股煤业为例,近期分别发行了3年期的定向工具和私募债,虽然融资成本依然较高,但实际上可以看做是债券市场再融资能力恢复的强有力信号,结合认购倍数及市场量占比我们认为晋能控股煤业集团再融资情况逐步向好。

山西煤企正处于爬坡过坎的关键阶段,未来边际向好的概率较大。随着山西煤企整合不断推进,同时煤炭高景气度带来的盈利及现金流改善为再融资恢复带来了抓手,并结合再融资恢复情况,我们认为,实际上七大国有煤企信用风险的最高峰已过,目前处于反弹阶段。另一方面,山西国运公司及国有煤企主动跟资本市场对接,并不断传递良好信号,会为爬坡平添一份增量动力。

牛市来了?如何快速上车,金牌投顾服务免费送>>

牛市来了?如何快速上车,金牌投顾服务免费送>>