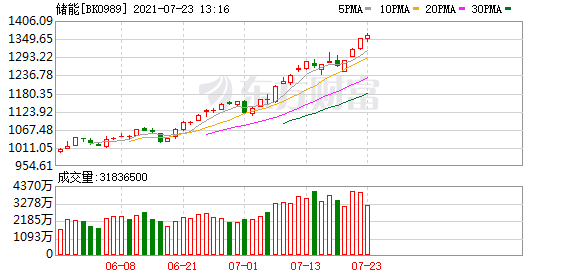

财联社(北京,记者 陈俊岭)讯,二季度以来,在流动性超预期宽松、叠加市场经济预期分歧的背景下,股票市场呈现出一定的“衰退交易”特征,高估值、高景气的科技成长板块再度受到资金追捧。

“6月份以来,科技成长一枝独秀,与消费周期的估值分化演绎到极致。但越是市场风向高度一致的时候,我们越需要冷静思考。”7月21日下午,星石投资首席研究官方磊在接受财联社记者采访时称。

为此,方磊抛出以下两个“设问”——当前的市场表现与基本面趋势是否匹配?当前的主流方向是否仍具备投资性价比?基于宏观环境和估值性价比维度,他给出的答案是:后周期只会迟到,不会缺席。

“后周期资产”仍具备相对优势

方磊认为,市场对后周期行业的持续修复能力可能存在低估。目前市场对经济数据的理解似乎以悲观倾向为主,但事实上从去年二季度至今,中国经济实际上是一个从出口到投资再到消费的渐次复苏过程。

其中,出口中枢已经显著高于疫情前,带动工业部门盈利的高增长。投资端整体正在接近疫情前,其中最主要的拖累项是市场化企业主导的制造业投资,但是在企业盈利向好和融资高增长的驱动下,也已经出现加速改善迹象。

而在其中,消费当前的恢复程度最低,主要是因为后周期属性更强。目前企业盈利高增长已经拉动居民收入加速增长,随着经济稳步恢复的时间拉长,居民消费能力和意愿将继续强化。

提到A股市场,方磊认为,当前股市高估值非周期资产和低估值顺周期资产的表现分化严重,结合通胀升温的宏观背景,从历史经验来看均值回归概率较大。

一方面,通胀上行期往往顺周期资产表现更佳;另一方面,以沪深300和创业板指数为两类风格的代表,低估值顺周期类资产相对于高估值非周期类资产比价关系已经处于绝对低位。

后周期只会迟到,不会缺席

在科技成长大行其道的当下,消费周期股的表现却十分低迷,作为一家老牌百亿私募的首席研究员,方磊给这次2021年中期策略线上直播的标注为——“后周期只会迟到,不会缺席!”

基于宏观环境和估值性价比维度的深入思考,方磊认为,从当前的市场结构来看,高估值非周期资产和低估值顺周期资产的表现分化严重,未来存在均值回归的动力。

一方面,逻辑上讲,高估值资产在通胀上行期面临较大的估值端压力;而低估值顺周期资产通胀上行期往往具备较好盈利,对抗估值压缩的能力较强,因而在通胀上行期往往表现更佳。

另一方面,低估值顺周期类资产相对于高估值非周期类资产,比价关系已经处于绝对低位。从历史数据来看,在此区域产生均值回归的概率较大,低估值顺周期类资产在后期的表现可能较优。

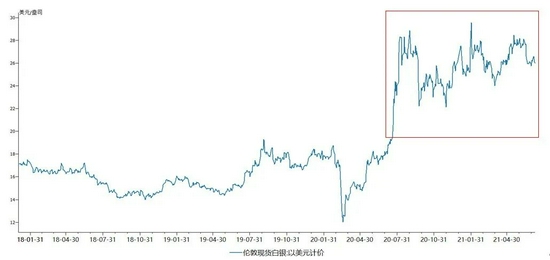

从供给端来看,行业新增供给有限,供给集中度提升。未来相当长时间内,行业新增供给有限,存量供给的竞争力有明显提升,线下服务行业集中度加速提升的确定性强。

以交通运输、餐饮旅游等线下服务行业为例,普遍出现持续亏损和大面积退出现象,存量供给出清程度很强。尤其是传统服务行业,在上一轮经济下行周期尚未得到修复的基础上,再次遭遇重大打击,出现了投资连续下降,为历史罕见。

从需求端来看,居民储蓄为消费恢复积攒势能,需求恢复空间大。随着经济复苏持续时间拉长,居民消费能力、意愿和可及性也将进一步强化,巨大的消费势能一旦释放,未来的恢复将越来越强劲。

谈及下一阶段资产配置,方磊建议关注回升空间大、修复趋于加速、能充分受益于涨价趋势的后周期方向,尤其是供需趋势向好的可选消费与服务行业。

具体来看,可关注供需格局突出的细分可选消费与服务,如航空、航运、家电、轻工、旅游等。“优质头部公司也能通过市场份额扩张,在通胀环境下实现量价齐升,从而获得持久的盈利改善。”方磊称。

牛市来了?如何快速上车,金牌投顾服务免费送>>