记者丨张晓云

靠地产项目起家的钜派投资集团(下称“钜派投资”)这一次栽了。

界面新闻记者近日独家获悉,由上海正策律师事务所代理的H先生诉钜洲资产管理(上海)有限公司(下称钜洲资产)、钜派投资私募基金违约损害赔偿案近日收到上海金融法院二审判决结果,获得全案胜诉:被告私募基金管理人钜洲资产赔偿投资者损失101万、利息加其资金占用损失,基金销售方钜派投资承担100%连带赔偿责任,及该案的全部诉讼费用。

值得注意的是,这是首例基金销售方承担100%连带赔偿责任的案件,在业内极其罕见。一般而言,金融机构因代销产品承担的赔偿责任在30%—40%左右,也有极个别案例达到了80%赔偿责任。

据界面新闻记者了解,该案相关产品为“钜洲智能制造2018私募股权投资基金”(下称钜洲智能制造基金),该基金由钜洲资产作为私募基金管理人发行于2016年6月,基金销售方为钜派投资,共募集2.3亿元。

因该案涉及金额巨大,金融消费者在二审获得全面胜诉的判决结果,在国内同类型案件中属于首例。如果后续相关产品投资者提出类似诉讼,考虑到钜洲资产只是一个壳公司,作为共同被告的钜派投资恐面临上亿赔偿。

代理该案的魏峻军律师向界面新闻记者表示,上海金融法院于2021年6月17日作出二审判决并当即生效,目前钜派集团及钜洲公司并未主动履行判决,下一步将向一审法院上海市浦东新区人民法院申请依法强制执行。

2.3亿基金资产遭挪用,基金管理人逃亡海外

让投资者始料未及的是,钜洲智能制造基金的2.3亿资金根本没有投入上市公司,而是被案外人挪用。投资者更是在3年后才知晓此事,案外人周明早已逃往海外,至此失联。

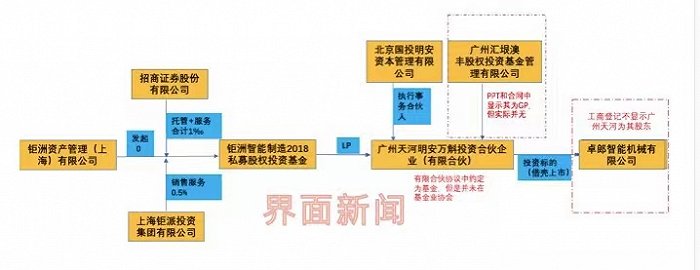

根据宣介材料和基金合同约定绘制基金结构如下:

据了解,钜洲智能制造基金由钜洲资产作为私募基金管理人发行于2016年6月,基金销售方为钜派投资,共募集2.3亿元,资金通过广州天河明安万斛投资合伙企业(有限合伙)(下称“天河明安万斛”)对标的企业卓郎智能(600545.SH)机械有限公司(下称“卓郎智能”)进行股权投资。

事实上,基金管理和基金销售是两块牌子一套人马。天眼查APP显示,钜洲资产的大股东为钜派投资,持股比例为85%,二股东为上海欣派投资管理有限公司,持股比例为15%,穿透后由3位自然人持股。

值得注意的是,在基金宣传过程中,钜洲资产和钜派投资都反复强调汇垠澳丰的政府背景和双GP的管理理念,在理财师内部培训资料中,更是将广州汇垠澳丰”表述为“广州产业基金”,突出政府背书。但在后续过程中,执行事务合伙人只剩北京国投明安,双GP惨变单GP。

2016年6月27日,H先生在钜派投资理财师的推荐下,购买该产品花了101万元,其中100万元用于认购该基金,1万元为认购费用。7月6日,钜派投资出具《资金到账确认函》,其中明确写明“通过钜派投资集团推介,自愿认购……”。

然而,2016年9月,卓郎智能(600545.SH,原新疆城建)发布《新疆城建(集团)股份有限公司重大资产置换及发行股份购买资产暨关联交易实施情况暨新增股份上市公告书》,其中并没有出现广州天河明安万斛的名字。钜洲资产并未披露此事,投资者收到的产品公告显示,该基金一切正常。

2018年7月,钜洲资产发布公告称将延期一年。公告中提及鉴于卓郎智能于2017年9月已完成借壳上市,但目前明安万斛未实现卓郎智能的退出,故明安万斛管理人国投明安根据《合伙协议》约定决定明安万斛的合伙期限延长一年,并进入退出期,在退出期内不再参与任何项目投资行为。

转折发生在2019年10月。包括H先生在内的所有投资者突然收到钜洲资产的公告,称2.3亿基金资产自始自终未投入上市公司卓郎智能,而是被天河明安万斛基金管理人北京国投明安及其实际控制人和法定代表人周明,通过伪造交易法律文件、投资款划款银行流水、投后管理报告、部分资金已到账的银行网页及视频,恶意挪用。对此,钜洲资产向公安机关报案,并获立案回执,北京市公安局朝阳分局对国投明安涉嫌合同诈骗进行立案侦查。

据界面新闻记者了解,周明逃亡日本,至今没有归案,目前该刑事案件仍处于侦查阶段。

钜派投资为何承担100%连带责任?

100万投资血本无归后,H先生将钜洲资产和钜派投资告上法庭,要求赔偿损失。

2020年12月,上海浦东新区人民法院作出一审判决,钜洲资产赔偿H先生101万损失、利息加其资金占用损失(自2016年6月28日起至2019年8月19日止的利息152853元)、自2019年8月20日起至实际清偿之日止的利息(以101万为基数,按照同期全国银行间同业拆借中心公布的贷款市场报价利率计算)),钜派投资承担连带赔偿责任,并共同承担案件受理费15517元。

一审中,上海浦东新区人民法院认为该案主要有三大争议焦点:一是被告钜洲资产是否适当履行了基金管理人的法定约定义务,二是钜洲资产是否对原告的损失承担赔偿责任及承担赔偿的范围,三是钜派投资是否应承担连带赔偿责任。

关于争议焦点一,上海浦东法院认为,钜洲资产未适当履行诚实信用、谨慎勤勉的管理义务及其作为卖方机构应尽的了解客户、了解产品,将适当的产品销售给适合的金融消费者的适当性义务。

一是作为基金发行人未对涉案基金产品进行审慎审核和风险管控,主要表现在涉案基金发行前,未对募投项目标的做尽职调查,在无书面协议变更股权交割时间的情况下,钜洲资产就确认募投项目真实。钜洲资产以天河明安万斛合伙企业作为通道投资,却未对合作伙伴广州汇垠澳丰进行面签,对于合伙企业工商登记的合伙人不是广州汇垠澳丰这一异常情况从未提起异议并调查原因,作为具有高度人合性合伙企业的合伙人,直到诉讼都无法提供有力证据佐证《合伙协议》的真实性及按约履行,有悖一般合伙企业合作伙伴之间紧密的合作模式,亦有违基金发行人应履行的审慎审核及风险管控之基本职责。

二是作为卖方机构,未适当履行对投资者的风险识别能力和风险承担能力评估,向投资者真实、完整、准确地披露基金产品的重要内容,充分揭示投资风险等义务。钜洲资产向投资者出示的“宣传PPT”中载明,案涉基金无论底层资产是否上市成功都有最低年化12%的收益,这是一种变相的版本保收益承诺,误导投资人错误认识产品风险,严重违反卖方机构应履行的充分揭示投资风险之义务。

三是在投资管理阶段未尽到基金管理人的谨慎勤勉管理义务。在基金管理报告中直接引用了国投明安理念提供的材料,未审核,也没有就基金资金流向银行等渠道核实审查。

关于争议焦点二和三,上海浦东法院认为,钜洲资产应对原告的损失承担赔偿责任,承担赔偿的范围为原告H先生的全部损失的本金和利息。钜派投资应对原告的损失承担连带赔偿责任。

根据相关规定,销售是指向投资者宣传推介资产管理产品,办理产品申、赎回的活动,代理销售是接受合作机构的委托,在本机构渠道向投资者宣传推介、销售合作机构依法发行的资产管理产品的活动。由此可知,宣传推介产品即为销售。

一审法院认为,本案中,被告钜派投资出具《资金到账确认函》,表明:“被告钜派投资向原告提供投资咨询、投资管理等服务,原告通过被告钜派投资的推介自愿认购案涉基金,被告钜派投资将会做好后续服务工作”,而后被告钜派投资通过旗下“钜派财富APP”对原告投资款进行确认,被告钜派投资事实上是通过自己对消费者的影响力进行产品推介,两被告称案涉基金系被告钜洲资产直销,那么作为销售方,理应控制销售过程的相关材料,然钜洲资产就直销这一主张未能出示任何证据予以证明。

此外,结合案涉基金销售服务费的制服情况来看,销售服务费并未直接划至钜洲资产,而是划付至钜派投资的全资子公司钜派钰茂,亦可佐证钜派投资实际参与推介、销售基金的事实。

因此,一审法院认为,钜派投资存在销售行为,是案涉基金的主体。如前所述,钜洲资产在基金发行等过程中存在严重违反管理人职责的行为及未尽到适当性义务,钜派投资作为案涉基金的销售方对此应当知道,两被告共同违反了前述法定和约定义务,应当承担连带赔偿责任。

上海金融法院二审维持原判

此后,钜洲资产、钜派投资不服一审判决,向上海金融法院提起上诉。二审中主要集中在两大焦点,一是清算完成前投资者H先生的损失是否实际发生并可以确定,二是钜派投资是否应承担连带赔偿责任。

关于争议焦点一,被告钜洲资产、钜派投资主张在基金清算未完成的情况下,投资者H先生的损失未实际发生,不具备索赔前提,原告H先生则主张基金财产不同于基金收益权,案涉基金份额已没有实际价值,实际损失已发生。

上海金融法院认为,基金的清算结果是认定投资损失的重要依据而非唯一依据,有其他证据足以证明投资损失情况的,人民法院可以依法认定损失。

根据钜洲资产发出的《临时信息披露公告》及庭审查明事实,案涉基金资产已被案外人恶意挪用,涉嫌刑事犯罪,且主要犯罪嫌疑人尚未到案。

其次,《私募基金合同》约定,案涉基金的权益为明安万斛对卓郎智能的股权收益。现明安万斛未依照基金投资目的取得卓郎智能股权,合同约定的案涉基金权益已无可能。

同时,根据《私募基金合同》中约定的清算程序,由清算小组统一接管基金财产,并在基金财产清理、确认债务后,对剩余财产进行分配。而现实客观情况是,募集的基金资产已经脱离管理人控制。

因此,考虑到基金清算处于停滞状态,无法预计继续清算的可能期限,且无证据证明清算小组实控人和可资清算基金财产,如果坚持等待清算完成再行确认当事人损失,不具可行性。故一审判决认定当事人损失已经固定,以投资款、认购费、资金占用利息作为损失基数,上海金融法院予以认可。并明确被上诉人h先生如在后续清算过程中获得清偿,应在两上诉人赔偿金额中予以扣除,符合损失填平原则及公平原则。

关于争议焦点二,上海金融法院认为,首先,根据《私募投资基金监督管理暂行办法》和基金业协会自律规则《私募投资基金募集行为管理办法》(2016年)的相关规定,虽然本案中钜派投资和钜洲资产间未签订书面蜥蜴,《私募基金合同》仅由钜洲资产与H先生签署,但结合前述情形,钜派投资在系争基金销售过程中未充分评估投资者适当性,钜派投资推介销售人员是否具备从也资格亦存疑,由此导致被上述人在涉案基金投资者过程应当承担连带责任。

其次,根据一审查明的事实反映,案涉私募基金实际上是由钜派公司进行实质管理。同时,涉案基金财产被案外人侵占转移,与钜派公司、钜洲公司未切实履行管理人义务有相当因果关系。因此,上海金融法院认为,一审判决钜洲公司、钜派公司对被上诉人Z先生在投资中遭受的全部损失承担连带赔偿责任,认定事实和适用法律并无不当。

综上所述,上海金融法院驳回上诉,维持原判,案件受理费15517元由上诉人钜洲资产和钜派投资共同承担。

对此,魏峻军律师认为该判决对行业产生了正向指导,有利于私募基金行业健康有序发展。法院在裁判过程中,体现出了如下倾向性:一是基金销售方作为基金管理方的母公司,推定对资管产品的尽调负有更高的注意义务;二是严格依据《证券投资基金法》第五条对基金财产的损失予以推定,基金清算与基金财产损失确定之间未必存在因果关系;三是层级嵌套的产品不能免除管理人基于合同相对性所应承担的管理职责;四是在“九民纪要”精神指导下,私募基金合同纠纷适用举证责任倒置,对管理人内部控制水平提出了更高的要求。

另据界面新闻记者了解,有购买钜洲智能制造基金的另一位投资者近期收到了上海金融法院的二审判决,结果和H先生类似:钜洲资产赔偿投资者损失303万、利息加其资金占用损失,基金销售方钜派投资承担100%连带赔偿责任,及该案的全部诉讼费用。

但值得注意的是,除了起诉钜洲资产和钜派投资外,该投资者将钜洲智能制造基金的托管方招商证券也告上了法庭,但最后的结果是,招商证券在该案中尽职免责了。

牛市来了?如何快速上车,金牌投顾服务免费送>>