出品:上市公司研究院

作者:陈宪

7月21日,新大正发布了2021年上半年业绩报告,率先拉开物业板块半年报序幕。公告显示,上半年新大正实现营业收入8.96亿元,同比增长58%;实现归母净利润7.44亿元,同比增长38.4%。加权平均净资产收益率为8.56%,较上年同期提升了1.54个百分点。

上半年由于收购的四川民兴物业并表,公司在重庆地区以外的收入增加,全国化布局似乎略有成效。但毛利率因此有所下滑,为19.3%,较去年同期下降2.18个百分点。1年以内的新项目收入占比约20%,这些项目毛利率仅11.4%,拖累盈利。

全国化开启重庆占比下降 新项目致毛利率下滑

新大正成立于1998年,是重庆市最早一批成立的物业公司之一,目前控最大持股为个人股东王宣。公司在管业态包括学校、航空、公共、办公、商住物业五大业态,是目前A股少有的物业标的。独立第三方的身份使其90%的项目以招投标方式取得。

2021年上半年,新大正营业收入同比增长58%,归母净利润同比增长38.4%。不论是营收还是净利润,增幅都创下了近三年来的新高。

事实上2018年以来新大正的发展都不算快,业绩增速在18~25%区间。直到2020年,公司面临22.32百万平方米签约面积到期的问题,到期合同占当时签约合同面积比例达到33%。而彼时物业股业绩平均增速在60%左右,公司业绩增长压力较大。

面对这种情况,新大正先是4月份挖来了中航物业老将刘文波担任董事兼总裁。刘文波在1998-2019年在中航物业,历任副总经理兼会计、总经理兼董事。随后在5月公布了2021年限制性股票激励计划,刘文波获得0.28%股权激励,占此次股权激励的23.94%。

激励计划的解锁条件以2020年数据为基准,要求2021-2025年收入同比增速分别不低于45%、44.8%、42.9%、26.7%、21.1%;净利润同比增速分别不低于35%、40.7%、31.6%、24%、22.6%,未来5年营收/净利润的复合增长率达到35.7%/30.6%。

以新大正过往业绩来看,这一解锁条件要求较高。

刘文波上任后,新大正即在2020年10月公告以9700万元收购四川民兴物业100%股权,并同时变更上市募资用途。由于原停车场改造计划受阻,公司宣布将跳出原有的业务逻辑,通过市场拓展、收并购合作等方式加速全国化、规模化进程。

收购带来的好处显而易见。从2021年中报来看,下半年维持这一增速,彼时较高的业绩目标很可能达成。

2021年上半年,公司新进项目收入占比达到了20%。反映在区域上,重庆地区以外的区域收入占比从去年的30.8%提高至47.7%,重庆区域的收入占比为52.34%,而2019年该指标还是82.5%。

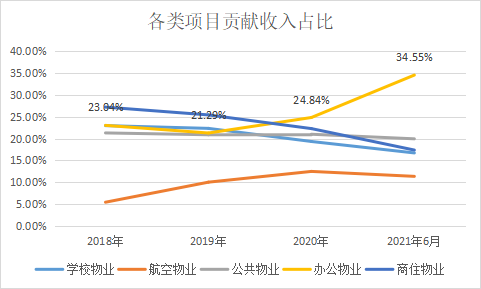

反映在业态上,公司学校物业、航空物业、公共物业、办公物业、商住物业五大业态协同并进,2021年上半年营收占比分别为16.7%、11.4%、20.0%、34.6%、17.4%;其中办公、公共物业增长迅猛,尤其是办公物业收入占比提高明显,从去年同期的24%提高至34.55%,营收同比增长达到了130.8%,是上半年最“靓”的业务,并购带来该业态的增长是一部分原因。

全国化布局固然可喜,不过同样避免不了新项目盈利空间有限的问题。新大正提到毛利率的下滑主要是因为20%的新项目毛利率仅为11.4%,低于成熟项目约10个百分点。这导致新大正上半年净利率仅为8.3%,原本在2020年末艰难站上10%的净利率,再度低迷。

随着未来全国化的进一步推行,公司净利率可能进一步下降。当期现金余额较去年末下降了36%,为4.3亿元,收并购有一定操作空间,但无法和龙头雄厚的资金实力相提并论。

物业股普遍预期高增长 市场反应冷淡

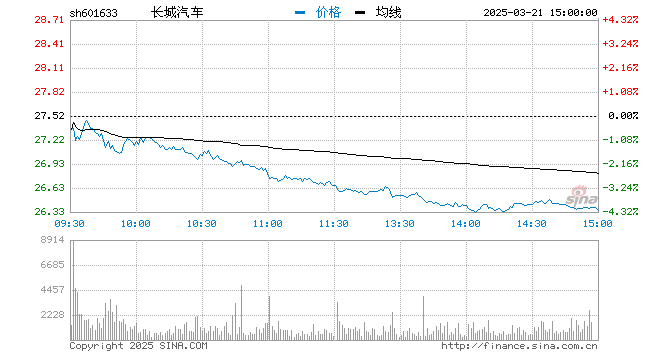

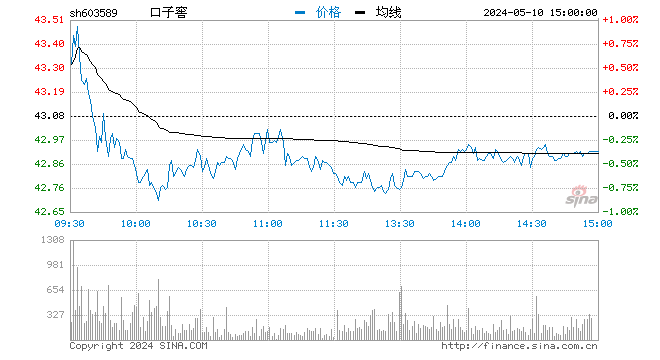

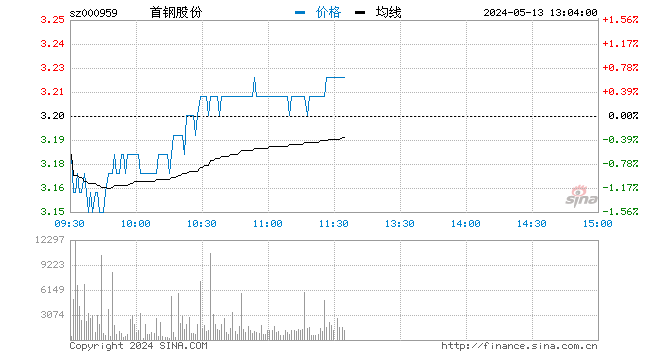

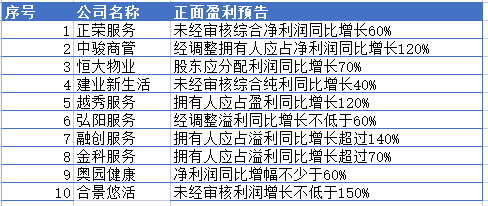

新大正半年报公布后,公司股价微跌0.95%,报收44.97元/股,市场反应略显冷淡。主要是因为近期多家物业股发布了正面盈利预告,普遍利润增长在60%以上。相比之下,新大正38.4%的归母净利润增长就显得一般。

比如越秀服务净利润同比增长120%、融创服务拥有人应占溢利增长140%、合景悠活未经审核利润增长不低于150%......

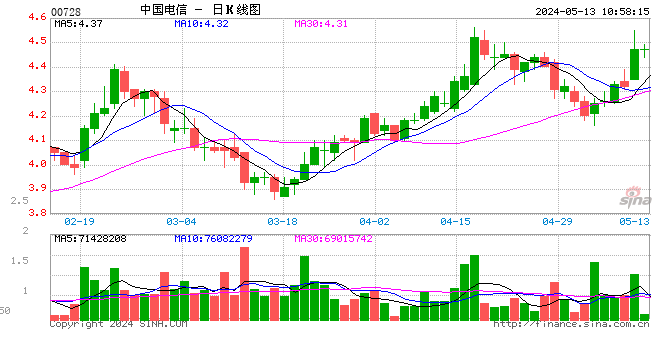

与此同时,囿于A股物业股标的稀缺,截至22日收盘新大正市盈率(TTM)为48.2倍,总市值73亿元。公司市盈率(TTM)排52家物业股第8位,而物业股算数平均市盈率(TTM)为30.8倍,以新大正目前不足20亿营收的规模,估值已经处于较高水平。

加之新大正目前收入结构仍然是以基础的物业管理服务为主,增值服务占比较小。2021年上半年两大业务分别同比增长59.04%、42.55%,增值服务收入占比从上年同期6.3%下降到5.65,可以说在如何寻求第二增长曲线上面,新大正是毫无起色。

基于此前提出的股权激励业绩目标,新大正未来几年很可能持续进行收并购以促增长。

牛市来了?如何快速上车,金牌投顾服务免费送>>