1. 本周观点:磷酸铁锂装车继续高增长,六氟磷酸锂供给紧缺下车企长单合作保障供应安全

1.1. 磷酸铁锂装车量继续高增长,6月动力电池装车同比增长超过130%

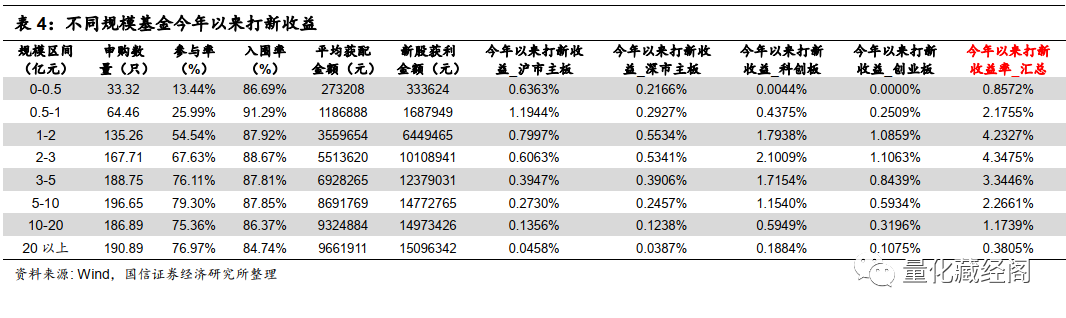

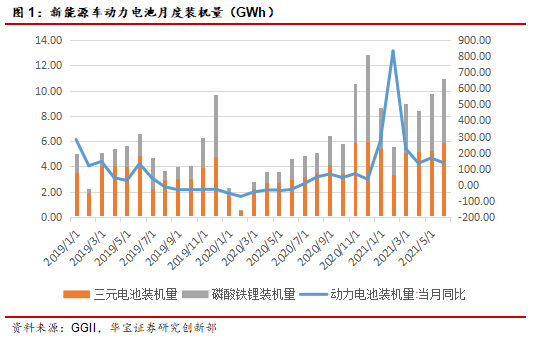

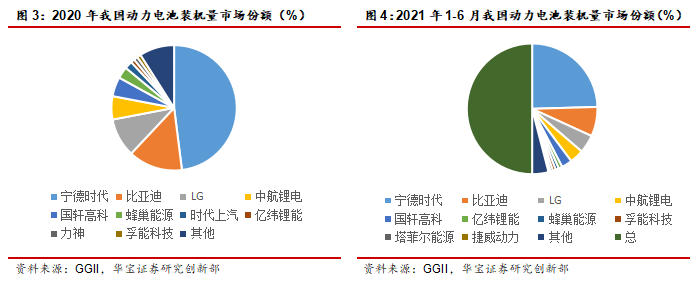

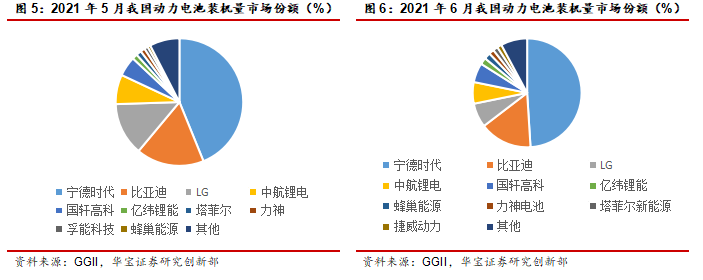

根据GGII数据,2021年6月我国动力电池装车量11.1GWh,同比上升136.2%,环比上升13.8%,市场依旧保持快速增长;其中三元电池共计装车5.9GWh,同比上升98.3%,环比上升13.8%;磷酸铁锂电池共计装车5.1GWh,同比上升206.4%,环比上升13.2%。今年1-6月,我国动力电池装车量累计52.5GWh,同比累计上升200.3%。其中,三元电池装车量累计30.2GWh,占总装车量57.5%,同比累计上升139.0%;磷酸铁锂电池装车量累计22.2GWh,占总装车量42.3%,同比累计上升368.5%。

磷酸铁锂市场需求增长旺盛,多车型搭配市场份额有望进一步提升。今年1-6月磷酸铁锂电池装车量累计22.2GWh,占总装车量42.3%,同比累计增长368.5%,远高于三元电池同比累计增长139.0%,此外随着A0级的持续复苏和经济回暖下网约车商用车的逐渐放量,磷酸铁锂电池的市场份额进一步提升,市场呈现快速增长发展势头。从成本和安全性考虑,越来越多的车型发行装磷酸铁锂电池版本。

Model 3销量回暖宁德时代市场份额占据半壁江山,传统车企逐步发力二线电池厂商表现优异。从各电池企业装机的车型来看,装车数量最多的企业分别是宁德时代、比亚迪、LG化学、中航锂电和国轩高科;从去年7月开始,宁德时代进入了特斯拉上海工厂供应链,续航提升到468公里的Model 3标准续航版搭载了宁德时代的磷酸铁锂电池,因此之前搭载LG化学和松下电池的三元电池版Model 3将开始停售,而凭借国产Model 3车型月均1.8万辆销量的优异表现,宁德时代也得以巩固其在电池市场的龙头地位,不过由于传统车企长安长城吉利的优异表现和Model3因为刹车门销量环比下滑的影响,宁德时代的市场份额出现小幅下滑。LG化学虽然失去了标准续航Model 3的电池订单,但依然会为长续航版Model 3和今年1-4月市场表现优异的Model Y配套电池,LG本月装机量也巩固其第四名的位置。配套刀片电池的比亚迪汉在去年上市后销量喜人,此后一直表现较好,而随着网约车市场的复苏带动比亚迪A00级电动车的市场回暖,3月动力电池装机量约为1.68GWh,虽然排名不变但和宁德时代的差距逐渐缩小。此外随着广汽乘用车、长安汽车、吉利等传统车企逐步发力,中航锂电装机量4月达0.73GW,市场份额达到7.5%也因此排名第四。

二线厂商发力市场竞争格局向头部集中,主流车企电动化布局下龙头电池厂商竞争压力加大。6月动力电池装机量市场CR10为92.16%,CR5为83.96%,CR3为71.80%,集中率依旧保持较高水平,相比较2020年和2021年5月,CR3市场集中度出现下滑,虽然宁德时代依旧保持着较高的市场份额,但是LG和比亚迪的市场份额出现下降,与此相反中航锂电、国轩高科、亿纬锂能等二线龙头厂商市场份额则出现增长,以长城、长安、广汽等主流车企的持续电动化布局也带来了其配套的电池厂商的市场份额的提升,由于传统车企的供应商分散化原则,随着销量的提升,相应的配套电池厂商必然会得到分散,因此在新能源车市场快速增长的同时,龙头厂商的相对市场份额难以维持其对应的增长速度,甚至会出现一定程度的下滑,这也是宁德时代、LG这样的龙头厂商加速扩产抢占市场份额的意图所在。

1.2. 下游扩张和中游电池材料的供应缺口下,倒逼电池厂商向上长单锁定产能

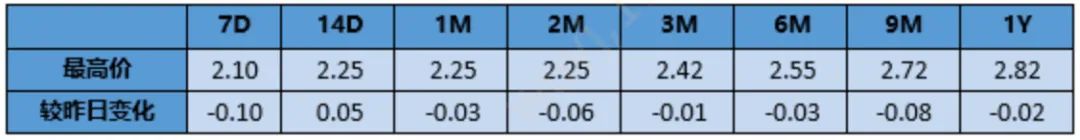

锂电需求持续旺盛,主流车企长单锁定多家公司化解供应链供应风险。随着新能源车市场的持续旺盛,中游动力电池厂商的产销数据1-6月同环比均持续大增,对应主流动力电池厂商均加速产能的扩张,与之对应的中游部分电池材料的扩产进度则出现周期的不匹配,其中电解液及其上游六氟磷酸锂的供需缺口较大,5月份在天赐材料和宁德时代签署战略合作,至2022年6月向其供应15000吨六氟磷酸锂对应的电解液产品,约占天赐材料目前产能的55%。在六氟磷酸锂供需日益紧张的态势下,下游部分电池厂商加速和相应公司签署长单以获得稳定的原材料供应,应对新能源车动力电池市场远超预期的增长。

7月19日,多氟多发布公告,公司与深圳市比亚迪供应链管理有限公司、孚能科技(赣州)股份有限公司、Enchem Co.,Ltd.签署合计不少于9960吨六氟磷酸锂销售合同。

7月18日,天际股份发布公告,公司全资子公司江苏新泰材料科技有限公司与深圳市比亚迪供应链管理有限公司就长期供应六氟磷酸锂事宜签订了《长期合作协议》。根据协议,2021年7月至2022年12月,新泰材料向深圳比亚迪供应六氟磷酸锂不少于3500吨;2023年供应3600~7800吨,具体可供产能双方将于2022年12月再行协商。

电解成本液中六氟磷酸锂占比超过60%,一体化布局并加速和下游电池厂商的深度绑定是龙头企业获得超额收益的不二途径。电解液通常是生产厂商和电池厂商采取共有配方的模式,技术壁垒相比较三元正极等材料较弱,此外即使配套六氟磷酸锂产线,电解液单位固定资产投资也仅有1000万元远低于其他锂电产业链环节,且扩产和投产时间较快,相比较其他材料环节属于轻资产环节,因此在电解液生产环节难以形成足够的护城河。不过电解液成本中占比超过60%的六氟磷酸锂的生产进入壁垒较高,即使目前行业开工率、产量上行明显,但主要的增量还是集中在技术成熟、产品优质、客户稳定的龙头企业。目前主流企业均积极布局六氟磷酸锂产能的扩张,不过由于六氟磷酸锂项目投资强度大,扩产周期长,短期难有足够的新增产能。因此龙头厂商 (天赐材料和多氟多等)加码布局六氟磷酸锂产能,以寻求一体化布局从而避免原材料价格 波动而带来的利润空间下滑。此外随着下游电池厂商的加速扩产,以天赐材料、多氟多为首的头部电解液厂商和宁德时代、比亚迪开展长期战略合作,以部分锁价部分虽原材料价格浮动的定价模式锁定未来大部分产能,电池厂商也能在扩张大周期下获得供应链安全。

2. 投资建议

2.1. 动力电池/新能源汽车

行业补贴退补影响几乎完全消退,随着传统车企的电动化布局,行业正式进入高景气时代,看好合资(大众MEB)、内资新势力(蔚来小鹏)和国内合资传统巨头(长安)的产业链机遇。国内新能源车市场有望进一步修复,随着国内双积分政策的实施和产业规划中销量的目标提出,特斯拉以及大众MEB平台等主流车企在新能源车市场持续推动,叠加蔚来等造车新势力表现优异,此外随着华为和长安小康等传统车企的智能化电动化布局,传统车企销量有望保持增长,看好2021年全年市场销量同比持续提升。此外得益于中国本土市场的持续放量,特斯拉 ModelY对于BBA档以及SUV的替代作用明显,后续随着上海工厂ModelY的生产线、2021年开始逐渐交付,特斯拉后续销量有望进一步提升,特斯拉产业链相关企业在业绩和股价上也会有所表现。海外市场方面,欧洲新能源车销量持续高增长,随着疫苗推动下欧洲经济恢复消费逐渐复苏,叠加英德法等主流国家持续加码政策支持电动车,欧洲电动化趋势将持续向好,21年销量有望超越中国成为全球第一大市场。

建议关注LFP电池在乘用车中渗透率继续攀升下国内主流磷酸铁锂动力电池厂商及正极龙头企业有望在21年订单业绩实现高速增长,关注特斯拉产业链和大众MEB产业链企业下半年受车企产销增长订单持续放量,关注销量增长并与华为等互联网巨头布局电动车智能化的国内传统车企,关注欧洲日韩龙头车企配套的国内电池厂商和全球主流电池厂商的材料供应商。

2.2. 锂电池

新能源车行业高景气度下电池厂商产能持续扩张带来锂电产业链的增长机会。随着主流电池厂商(宁德时代、LG、国轩高科、亿纬锂能)的产能扩张,对于中游电池材料的需求和订单锁定也是日益重要,从宁德时代、比亚迪、孚能科技等厂商相继和天赐材料、多氟多、天际股份等六氟磷酸锂厂商签署长单供应协议看出,下游需求的推动也带动了中游电池材料厂商订单需求的旺盛,可以关注技术壁垒较低的电解液和隔膜领域中成本和规模经济优势明显并上下游一体化布局的龙头厂商,关注正极材料中高镍三元技术布局较深和海外业务扩张优势明显的龙头正极材料厂商。

高成本产能出清下关注成本和资源优势明显上游锂矿开采企业。锂矿市场行情虽然持续走强,但是潜在投产矿山逐步推进,锂矿端弹性供给较多,因此价格很难延续15-16年牛市疯涨的态势,因此我们更应关注在开采成本较低,拥有锂矿资源优质的相关上市公司,他们在价格上行中凭借较低的成本能获得更高的毛利,业绩弹性因此相对较大;此外国内相关资源上市公司通过锂矿开采到锂盐生产销售一体化布局,随着新能源车市场持续向好,终端需求车企寻求向上延伸直接和锂盐厂商签订供货协议来降低产业链成本(例如雅化和特斯拉签订氢氧化锂大单),相关一体化布局的上市公司凭借价格优势有望持续拓展市场份额。