景顺长城黎海威:量化投资在ESG领域具有独特优势

ESG在中国的发展方兴未艾,投资领域进行了诸多积极的探索。在近日举行的第15届中国证券投基金业年会的中国ESG发展论坛上,景顺长城基金副总经理黎海威对量化投资与ESG的结合分享了自己的实践经验。黎海威表示,量化投资在ESG领域具有独特的优势,可以借助量化的方法和大数据整合能力,更好地挖掘ESG超额收益潜力,未来大有可为。

ESG是环境、社会和治理的缩写,是一种关注环境、社会、公司治理绩效而非仅仅财务绩效的价值理念、投资策略和评价工具。在新冠疫情的影响下,ESG投资在全球出现史无前例的增长。截至2021年3月31日,UN PRI(联合国责任投资原则组织)协议签署主体已超过3800家,总资产管理规模达到121.3万亿美元。黎海威认为,ESG投资是大势所趋,资产管理机构未来的投资将越来越多地受ESG策略驱动或影响,ESG在全球投资前景十分广阔,量化投资领域也将顺应趋势与ESG进行越来越紧密地结合。

量化投资在ESG领域具有独特的优势,首先表现在ESG大数据的整合需要量化框架和能力。黎海威指出,ESG的数据源非常繁杂,上市公司、政府监管部门、新闻舆情、非政府组织及行业协会等等多数据来源,具有覆盖度低、碎片化、非结构化、行业特征明显等特点,需要借助量化的方法和大数据整合能力进行数据处理,为下一步的风控和投资提供坚实的基础。在黎海威的实践中,对ESG数据的处理有三个要点,首先是借助大数据技术及自然语言处理(NLP)方法生成高质量底层数据。其次,不光是处理数据,还要加入自己的理解,比如对本土的理解,包括负面清单的处理,包括行业和数据结构进行本土化的方法,即基于对行业和数据的理解构建本土化ESG评级体系。最后,有一套比较成熟的因子投资的框架和经验挖掘ESG中的超额收益。

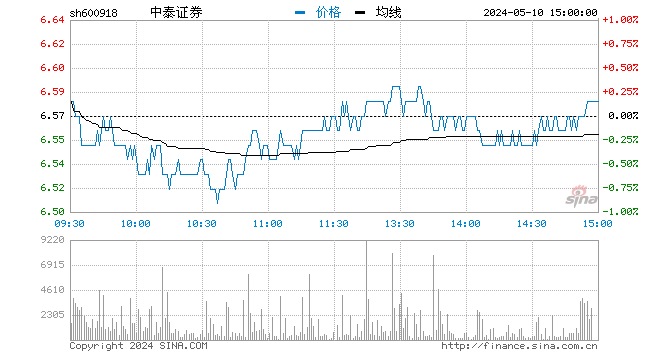

黎海威表示,ESG的信息或者作为一类因子来用,比较大的好处是与传统的投资风格相关性低。这可能是因为ESG投资关注角度与传统投资有较大差异,如传统投资者关注投资后得到的现金流,而ESG关注企业的社会贡献与内部成本外部化的行为;传统投资者的视角偏短期,而ESG对企业的影响偏长期。同时,ESG关注的信息难以获取,或者为投资者所忽视。因此,ESG因子与传统常见因子相关度较低。

此外,据黎海威的研究,ESG因子有较强的超额收益潜力。同时,由于ESG关注企业的社会贡献和行为模式,与每年的经营业绩相比,是一个相对慢的变量,着眼于企业长期可持续发展的公司往往也是行业领先者,市值较大,因此ESG相关策略换手较低,相应的策略容量大,很适合机构和养老资金长期配置。

作为在在量化领域具有长期领先优势的基金管理公司,黎海威带领的景顺长城量化投资团队在ESG策略方面进行了深入的研究,对ESG因子的运用反复实验,未来将在该领域进行产品布局。据了解,景顺长城已经构建起完善的量化产品线,覆盖指数增强、主动量化、Smart Beta等多种策略、不同收益/风险特征的产品,跟踪的指数涵盖大中小市值,涌现出如景顺长城沪深300指数增强、景顺长城量化新动力等一批超额收益持续稳健的绩优量化投资产品。同时,历经多年打磨,景顺长城已拥有经验丰富、团队成员稳定、投资实力过硬的量化投资团队,团队成员平均从业年限超过8.8年,平均加入公司时间达5.3年(截至2021年6月30日)。