核心观点

二季度以来,大宗商品价格暴涨引发通胀预期飙升,但由于对潜在经济增长的担忧,展望下半年,货币政策可能仍然“易松难紧

”。

国内经济从疫情中率先修复,经济周期也领跑全球,目前呈现温和复苏态势。

上半年银行间流动性宽松,叠加地产和城投政策局部收紧,债市出现“资产荒”。

从债市的影响因素来看,整体宏观环境对债市偏利好,债市行情可能未结束,但需注意短期内物价指数有扰动。

信用债仍是组合配置重点,更多关注票息策略,同时可积极把握可转债等固收+

机会。

详细解读

经历了近一年半的疫情反复后,全球每日新增确诊人数逐渐下降到较低位,而新冠疫苗的注射率在全球范畴内正在加速上升,意味着病毒的可传染半径正在收窄。笼罩全球的阴霾正在散去,经济处于缓慢恢复通道,同时通胀预期升温。

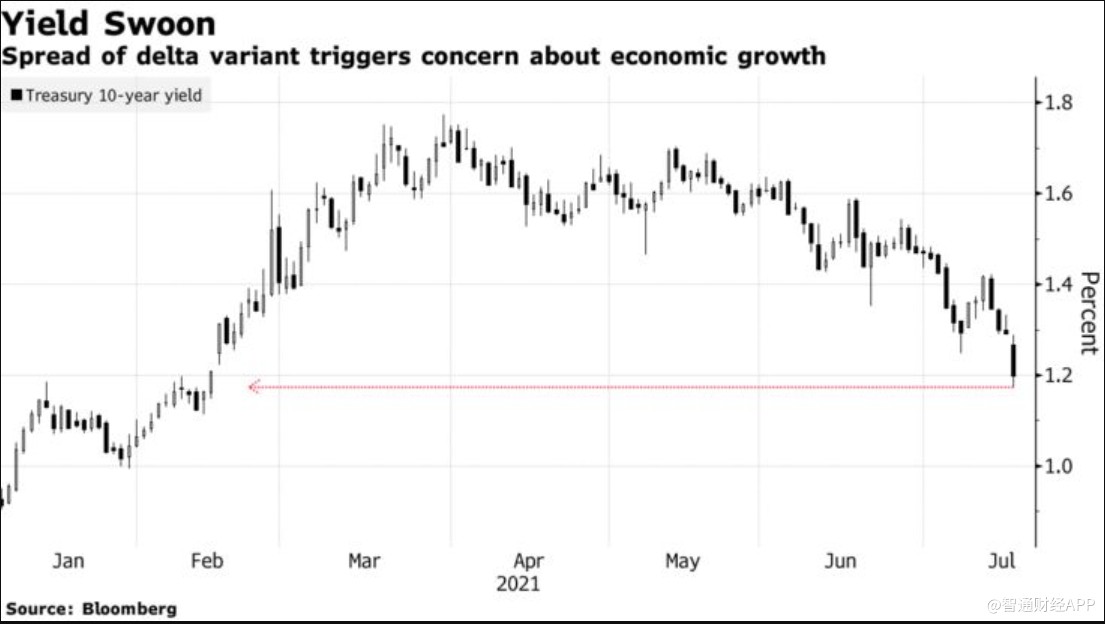

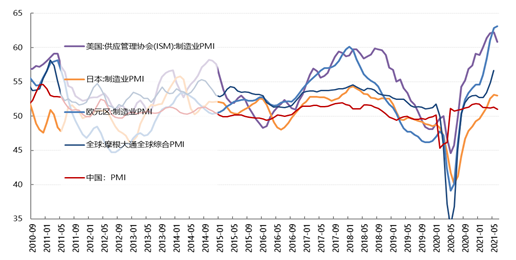

世界银行在最新发布的《全球经济展望》报告中预计,2021年全球经济将增长5.6%,成为80年来经济衰退后达到的最快增速,主要靠的是中美等少数几个主要经济体的强劲回弹。6月全球制造业PMI继续修复,美国6月ISM制造业PMI为60.83,欧元区6月制造业PMI录得63.13,日本6月制造业PMI为53.0。全球各央行为支持经济恢复采取了极为宽松的货币政策,二季度以来,大宗商品价格暴涨引发通胀预期飙升,但由于对潜在经济增长的担忧,展望下半年,货币政策可能仍然“易松难紧”。

数据来源:wind,截至2021.6

美联储最新的议息会议中,提高了对今明两年的通胀预期,并暗示2023年前将加息两次。美联储6月议息会议将2021年GDP预测水平继续提高0.5个百分点,至7.0%,将2023年预测值提高0.2个百分点;2022年失业率预测调降0.1个百分点,其他期限不变;PCE通胀与PCE核心通胀水平全面修正,2021年分别提高1个、0.8个百分点,2022与2023年分别提高0.1个百分点;将基准利率维持在0%-0.25%不变,但相比3月份,认为明年需上调政策利率的委员增加3名;认为2023年需上调政策利率的委员明显增多,加息幅度中枢保持0.75%-1%,加息路径点阵图显示,到2023年底美联储将加息两次。

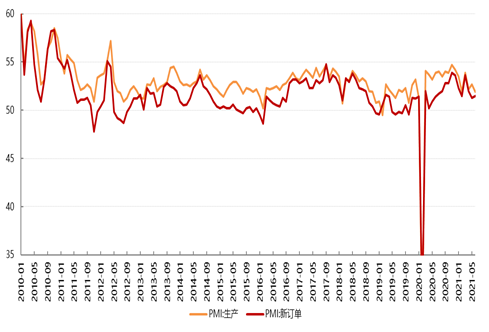

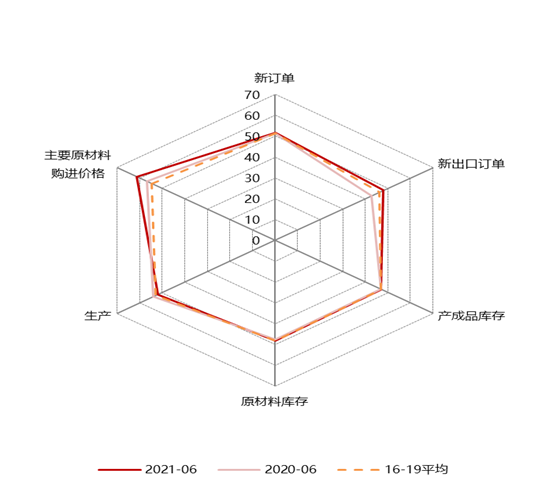

国内经济从疫情中率先修复,经济周期也领跑全球,目前呈现温和复苏态势。2021年6月官方制造业PMI数据在荣枯线以上,为50.9%,较上月微落0.1个百分点,分项来看,供需两端一降一升,生产指数为51.9%,比上月回落0.8个百分点,新订单指数为51.5%,比上月上升0.2个百分点;前期表现较好的进出口指数有所下降;近期出台的一系列保供稳价政策效果显现,价格指数高位回落;不同规模企业恢复分化,小企业PMI仍位于收缩区间。

数据来源:wind,截至2021.5

政策层面有收有放,在新发展理念下注重调结构,地产调控政策升级、政府支出强调效率、城投平台再融资收紧等多管齐下,在传统领域加大推进改革创新,在新经济领域加大支持力度。

今年以来,各地针对房地产的调控升级。

从上半年的销售情况看,1-4月快速增长,5、6月份增速逐渐回落,预计后续销售景气度平稳回落但斜率不大,供地到开工会主导建安投资走向。下半年如供地量不能大幅增长,建安投资可能高位回落;如果供给改善,新开工提速将延缓投资回落。对于房地产企业来说,从融资、销售到回款均受限制后,土地购置费增速预计很快见顶,因此房地产投资增速下半年回落的概率较大。

政策放的部分主要在于制造业。

近月的数据显示,制造业投资和民间投资复苏仍然缓慢,经济总体在修复,但恢复并不均衡,政策层面致力于尽快恢复制造业投资和民间投资、提振消费。

货币政策层面,注重维护经济总体平稳。

6月28日央行召开二季度货币政策例会,在对国内外经济金融形势和货币政策表态方面并无明显变化,只是在对国内经济金融形式分析方面新增了“有力实施宏观政策,国民经济总体延续稳定恢复态势”表述,对于外部形势的分析新增“防范外部冲击”的表述,或与美联储开始着手逐步退出量化宽松有关。从央行的表态及行动来看,下半年货币政策预计仍以稳为主、不急转弯,并保持灵活性。

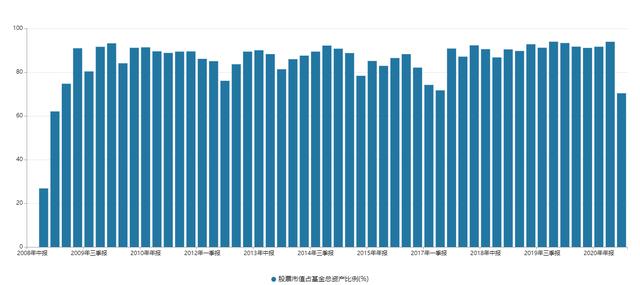

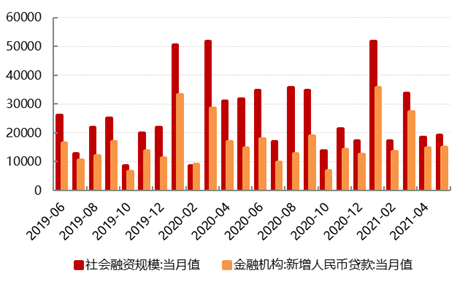

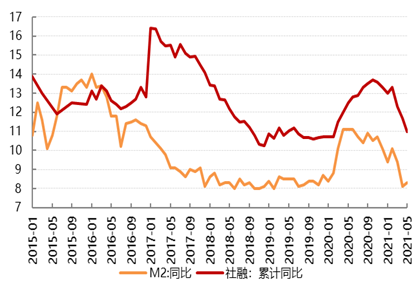

上半年银行间流动性宽松,叠加地产和城投政策局部收紧,债市出现“资产荒”。去年11月份开始,社融增速出现下滑迹象,从结构上看,降幅较大的主要是非标融资、企业债券和政府债券,信用债的供给端被动收缩,但需求端由于稳健的货币政策持续并未有同步的收缩,供需错配导致了信用债市场的缺资产现象。从债市的影响因素来看,整体宏观环境对债市偏利好,债市行情可能未结束,但需注意短期内物价指数有扰动。

数据来源:wind,截至2021.5

下半年对于国内经济基本面的主要观察,一方面是出口,去年疫情发生后,全球制造业停滞,国内工业生产率先复苏获得全球出口份额提升,是重要的拉动项,随着海外经济的复苏,出口能否持续强势有较大不确定性,从6月份制造业PMI的新出口订单分项中已出现下降趋势。

另一方面,地产调控升级,多家高杠杆地产主体风险暴露,叠加财政支出受约束,固定资产投资项目中的最重要两项指标存在不确定性;而消费端虽在复苏但节奏偏慢,拉动作用不明显。资金方面,央行二季度货币政策例会上对于外部形势的分析新增了防范外部冲击的表述,国内或需提前防范美联储提前退出量化宽松,下半年对于海外经济形势及美联储缩表节奏应更加关注。

从资产配置角度,信用债仍是组合配置的重点。在流动性持续宽松条件下,应着重关注信用债的配置价值,建议以票息策略为主。同时,需关注到信用分化加剧、违约潮仍在继续,债券投资更需注重防范风险,如地产行业的流动性压力、城投平台融资政策趋严、民企融资环境仍较差等,组合在配置过程中应回归基本面研究,避免过度下沉资质,做好行业分析和个券筛选。另外,建议继续关注可转债市场的机会,把握固收+的机会。