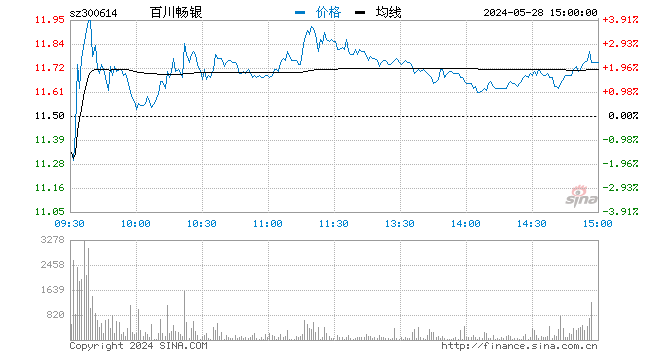

7月16日,9时30分,全国碳排放权交易市场(下称“全国碳市场”)在上海环境能源交易所正式鸣锣开市。碳配额开盘价为每吨48元,第一笔成交发生在开盘后的第二分钟。

截至收盘,碳配额最新价为51.23元/吨,涨幅为6.73%,均价为51.23元/吨。交易总量410.40万吨,交易总额为2.1亿元。

据悉,首批参与全国碳排放权交易的发电行业重点排放单位超过了2162家。这些企业碳排放量超过40亿吨二氧化碳。十四五期间还将纳入建材、钢铁、有色等行业,未来碳交易所将几乎涵盖所有的主要碳排放行业。

生态环境部部长黄润秋表示,全国碳市场是利用市场机制控制和减少公司排放,推动绿色发展的一项重大制度创新。

碳交易所的交易标的

碳交易所的交易标的分为两大类:政府分配的碳排放权和国家核证资源减排量(CCER)。

1.碳配额

碳配额就是企业获得的碳排放额度,初期由相关部门免费发放。

每个企业获得的配额计算公式:机组配额总量 = 供电基准值 * 实际供电量 * 修正系数 + 供热基准值 * 实际供热量

简单来讲,相关部门通过行业的历史排碳强度确定一个基准线,结合企业的产能情况,就可以知道企业的碳排放额度。

举个例子,假如电力企业的基准排放强度是1,产能是100度电,可以算出碳排放额度等于100。

假如企业通过设备升级使得碳排放量低于行业平均,就会有富余的碳排放额度。假如某龙头企业的实际排放强度仅0.8,发100度电只会消耗80的碳排放额度,那么剩余的额度完全可以拿到市场上交易获利。

反过来说,假如企业的碳排放强度高于行业平均水平,则产能都无法开满,需要额外购买碳排放权,导致成本的增加。

2.国家核证自愿减排量

一些经过主管部门申请备案的“减排方法学”,比如风电、光伏、水电、林业碳汇、沼气等254个项目,可以自主申请CCER。

但是重点排放单位最多只可以用5%的CCER抵消碳排放配额的缺口,上海碳交易所初期只允许供应CCER的1%于市场,导致价格低迷。

碳排放权价格看涨

碳价主要受供给和需求同时影响,其中供给总量主要由顶层决定,假如在给定的供给下,需求超出预期,那么碳价就会上涨。

参考欧盟,在碳交易推出的初期,碳价波动不大,但是随着法规的完善,欧盟碳市场碳价上扬,2021年3月9日碳价为46.88美元/吨。未来随着我国碳交易纳入的行业增多,法规更加完善后,碳价的空间还有很大。

国泰君安环保团队指出,欧盟委员会7月14日采纳了一揽子提案,其中提出碳边境调节机制,为部分进口产品的碳排放定价,涉及行业为钢铁、炼油厂、水泥等行业。碳边境调节机制的推进将带动我国的碳交易体系与欧洲进一步对标,这样的背景之下,国内碳交易价格有望超预期。

据清华大学能源环境经济研究所所长、全国碳市场总体设计专家组负责人张希良估算,全国性碳交易市场上线后,碳价应不低于减排一吨二氧化碳的成本,2020年-2030年应为7美元(约合50元人民币)到15美元,2035年时大概上升至25美元,2050年应为115美元。当中国实现碳中和,也就是2060年时,本身排放量已经非常小,减排成本会进一步提升至超过300美元。

“卖碳翁”将受益

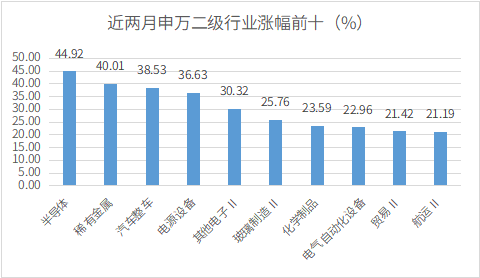

碳交易有望加速能源结构的低碳化转型,低碳能源类资产的价值中长期趋势向上。

国泰君安环保团队指出,全国碳市启动,碳中和利好新能源运营商,将对节能减排清洁技术相关的长期投资起到引导作用。

赛迪顾问报告显示,电力生产侧结构加速低碳化调整,清洁能源投资力度持续加大。2021年1-5月份全国主要发电企业电源工程完成投资额稳步增长,其中风电、水电、核电等清洁能源投资占比稳定在90%左右。

兴业证券表示,碳交易驱动高耗能行业的竞争格局加速优化,高能效龙头将受益。经测算,若碳价达40元/吨,在履约缺口上限情景下(对应碳排超过基准值25%),发电的毛利润将至多下降20.3%。与此同时,低能耗优质机组则有望受益于碳资产的交易价值,单位碳排低于基准值25%的情景下可增厚毛利20.2%。