2020年,孙轶佳管理华夏新兴消费(005888)业绩增长104.08%,获得晨星消费主题基金排名同类第1。截至2021年7月2日,华夏新兴消费(005888)成立2年239天,尚未满3周岁,但是累计上涨223.83%,足足上涨了2倍,复合年化年化收益率为55.68%,在同类基金中名列前茅,被称为“华夏成长消费一姐”。

业绩截至日期为2021年6月30日

在高手如林的投资圈,她是如何做到的呢?

一是扎实的研究功底。孙轶佳毕业于上海交通大学金融学专业,2008年4月到2011年8月期间,在中金公司从事消费行业研究,曾任研究部高级经理。当时中金公司已经构建了相对完备的研究框架,并涉猎国内外消费领域,孙轶佳也得到快速成长,挖掘了不少牛股,2009年和2010年分别荣获新财富分析师第3名和第4名。

2011年8月,她加入华夏基金,曾任投资研究部研究员、基金经理助理等职务,目前担任股票投资部总监,主要从事新兴消费和成长消费等领域的研究,有13年证券研究经验和近6年的基金经理任职经验。长期、专业、扎实的消费行业研究,为基金取得良好业绩夯实了基础。

二是完善的投资体系。与传统价值投资强调商业模式的稳定不同,深研成长消费的孙轶佳更看重企业自身的动能性,在具体投资中,她会根据宏观、行业和公司三个维度进行分析和选择,提高组合的胜率。她把行业和公司的发展分为导入期、成长期、成熟期和衰退期。

其中导入期是指公司新产品刚推出阶段,市场格局极不稳定,风险很大,不适合投资。进入成长期后,市场格局相对稳定,企业业绩加速增长,估值也会同步提升,是非常好的投资阶段。进入成熟期后,绝大部分企业会面临估值下杀,只有龙头企业也可获得超越行业的增长,具备投资价值。

孙轶佳重点投资两类企业,一类是偏成熟阶段的白马龙头企业,例如互联网社交龙头等;另一类是处于快速成长阶段的黑马种子企业,例如高端白酒龙头、化妆品高端代销渠道和中低端化妆品代工企业等。

三是持续的自我进化。经历过2008和2018年两次宏观周期以及大熊市的洗礼,孙轶佳看到很多品牌的崛起和衰落,认识到很多企业的壁垒并没有外界想像的那么强。她认为,企业主观能动性对于发展和壮大非常重要,企业的发展本身就是一种自我迭代和不断检验的过程,只有通过自身的持续努力,才能跨越周期、实现增长,投资人需要持续跟踪研究,不断自我更新,才能创造好收益。

持续的跟踪和调研,帮助孙轶佳多次把握住了成长牛股投资机遇。长期的深入研究和持续跟踪,培养了孙轶佳敏感的投资触觉,同时她还坚持用稳定和客观的框架看待整个行业和公司的发展,避免限于僵化的思维。

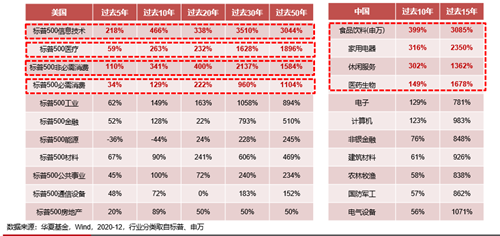

四是肥沃的投资土壤。俗话说”大水养大鱼“,新兴消费和成长股的巨大空间和发展潜力,也是孙轶佳取得良好业绩的一大背景。截至2020年底,美国市场过去10年、20年、30年和50年,标普500信息技术、标普500医疗、标普500非必需消费和标普500必需消费历史业绩靠前,说明了消费,特别是新兴消费,市场空间巨大,生命力旺盛。基少在自己的专著《基金长赢》中,也对该规律做了总结和解释。

从A股的情况看,过去10年和15年,食品饮料、家用电器、休闲服务和医药生物排名靠前,电子和计算机紧随其后。如果考虑大量在海外上市的互联网龙头,科技行业的涨幅也排名靠前。这为消费行业的投资,特别是新兴消费、成长消费的投资,提供了丰富的土壤。

孙轶佳认为,从各国的历史数据看,消费行业长期能获得超过大盘整体表现的,而中国消费增速会比海外更高,更容易获得较好的中长期表现。

近期,孙轶佳掌舵的的华夏新兴经济一年持有期混合型基金(代码012719)发行。该基金是一只专注于投资新经济的混合型基金,股票投资占比为50%-95%,并可以使用不超过50%的股票资产投资港股通标的,分享沪港深三地的新兴消费成长机遇。

该基金的一大特点是,买入后,必须坚持持有一年才能卖出,这样的设计可以帮助投资人管住手,较低交易成本,长期看更容易赚钱,适合中长期不用的资金配置,感兴趣可以关注。

另一方面,2021年基金二季报和年中排名也陆续发布,对比数据发现华夏基金旗下其它权益类产品也有亮眼表现。比如华夏行业景气混合(003567)今年以来的业绩已经超42%了,根据近期发布的晨星中国基金业绩排行榜显示,华夏行业景气在近一年业绩在同类730只基金中排名第九,在银河证券披露的排名中,华夏行业景气近一年排名9/566,创造了亮眼的投资回报(数据截止至2021年7月5日)。

尤其在近6个月的混合基金排名中以45.94%的收益率夺得第一。如果有小伙伴喜欢老基金,这类绩优基金也值得关注。

备注:基金有风险,投资需谨慎。以上内容仅供参考,不构成任何投资建议。