证券时报记者 毛可馨

卓胜微(300782)7月12日披露业绩预告,预计上半年净利润9.91亿元~10.25亿元,同比增长180.72%~190.36%。

5G发展拉升了市场对卓胜微关键产品射频前端的需求。卓胜微分析预增的原因称,一方面,5G通信技术的发展带动了射频前端市场需求的快速增长,公司产品在客户端持续渗透;另一方面,相较于去年同期,公司产品类型实现从分立器件向射频模组的跨越,凭借产品的高性能指标及交付稳定性等综合优势,适用于5G新频段的接收端射频模组产品需求持续攀升。

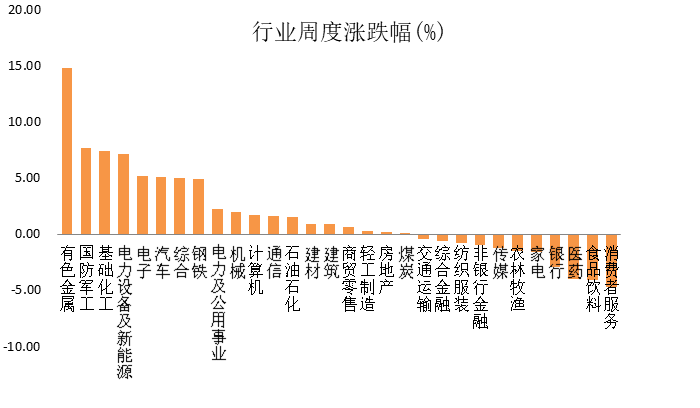

作为射频芯片龙头,卓胜微在这轮半导体超级景气周期中收益颇丰。根据财报,卓胜微在2020年业绩前低后高,全年实现营业收入27.92亿元,同比增长84.62%;实现归母净利润10.73亿元,同比增长115.78%。今年一季度,在5G行业下游旺盛需求的拉动下,公司业绩超出市场预期,实现营业收入11.83亿元,同比增长162.37%;实现归母净利润4.92亿元,同比增长224.34%。

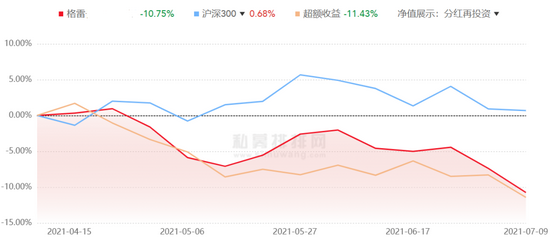

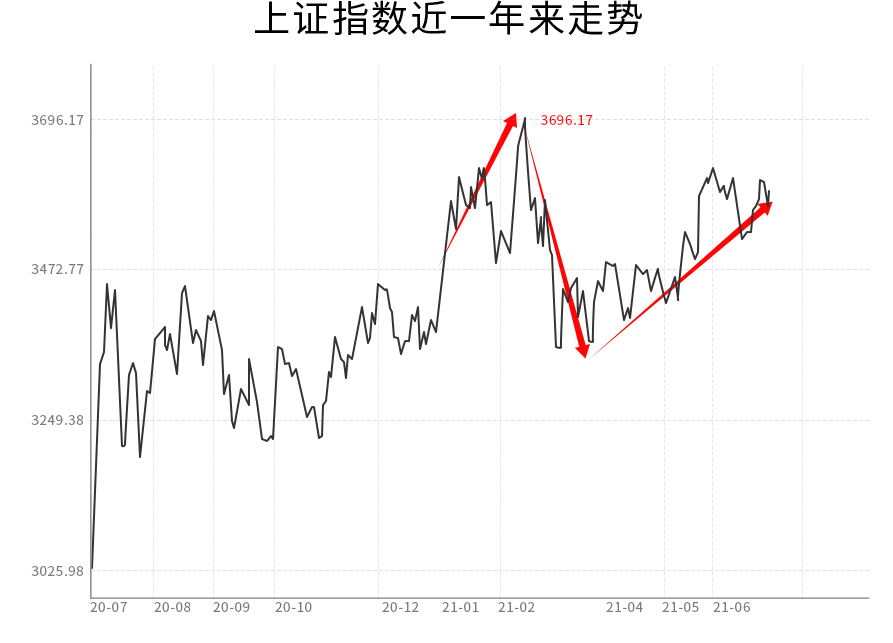

二级市场也充分反映了资金对公司的青睐。今年以来,卓胜微股价已累计涨超52%,并在6月30日创下544.68元/股的历史新高。不过,进入7月,公司股价略有回调,截至最新收盘,卓胜微报收481.94元/股,跌0.79%,总市值1608亿元。

去年第三季度以来,全球芯片缺货导致行业供需错配,且在今年延续旺盛需求。IDC预计,2021年全球半导体市场规模同比增长12.5%,达到5220亿美元。按终端市场需求来看,受5G驱动,智能手机单机存储、传感器、射频等价值量提升,预计2021年智能手机半导体需求同比增长23.3%至1470亿美元。

射频前端是无线电磁波收发的核心模块,具体到该领域,参考Yole Development数据,2019年射频前端市场为152亿美元,到2025年有望达到254亿美元,2020~2025年复合增长率将达到11%。

市场总量增长的同时,中国5G商用快速落地又为国内产业链赋予了一层国产替代的逻辑。据了解,射频前端领域设计和制造工艺复杂、门槛极高,全球市场主要份额被美国、日本传统大厂垄断,包括Broadcom、Skyworks、Qorvo;而国内企业起步晚,产能供给严重不足。但随着5G的普及,天线以及射频前端的需求量及价值均快速上升。

对于射频前端赛道下一阶段的成长态势,华安证券分析,国内独角兽加速上市将完整射频前端产业链,融资渠道的打通和下游客户的扶持将加速国产替代进程,A股相关公司包括卓胜微、麦捷科技、韦尔股份、好达电子(科创板申报)、唯捷创芯(科创板申报)等。但随着标的稀缺性的下降,具有高进入壁垒、成长确定性更高的公司将受到投资者青睐,建议从PIPELINE(产品矩阵)、工艺、客户名单几个维度判断投资价值。其中,卓胜微射频开关、LNA出货量已处于国内领先地位,在分集接收模组龙头地位奠定,但在主集天线模组包括PA工艺的突破仍有一定不确定性。

牛市来了?如何快速上车,金牌投顾服务免费送>>