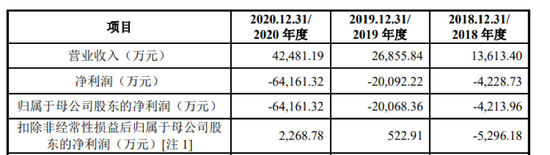

2019年、2020年,美邦服饰营收大幅下滑至54.63亿元、38.19亿元,归母净利润更是出现大幅亏损,分别录得-8.25亿元、-8.59亿元,两年合计亏损16.85亿元

《投资时报》研究员王子西

近日,上海美特斯邦威服饰股份有限公司(下称美邦服饰,002269.SZ)发布公告称,拟出售所持一家银行部分股权,交易价款为4.24亿元。按权益法,2016年至2020年,该笔股权为美邦服饰贡献了合计约1.79亿元的投资收益。且按照该家银行历史业绩,其盈利能力尚可,出售此资产无疑是减少了一条投资收益渠道。

根据公告,美邦服饰本次处置资产,主要为盘活存量资产、优化资本结构、获取一定流动资金;剥离与主营业务关联度低的资产,聚焦主业。但种种“迹象”看来,本次资产出售的主要原因或是流动资金短缺。

首先,今年3月,美邦服饰将旗下一家全资子公司100%股权出售,出售金额为4.48亿元。根据2020年年报,该资产出售或给美邦服饰带来2.88亿元净现金流入。其次,从数据来看,截至2019年末、2020年末、2021年3月末,美邦服饰已经连续两年及一期流动负债超出流动资产,超出金额分别为3.59亿元、9.92亿元、7.0亿元。而截至2020年末、2021年3月末,该公司短期借款达13.46亿元、11.48亿元,与各报告期的货币资金缺口达十亿元左右。

此外,从业绩来看,2019年、2020年,美邦服饰已持续两年大幅亏损,归母净利润分别为-8.25亿元、-8.59亿元,合计两年归母净利润亏损16.85亿元,且经营活动产生的净现金流无法满足经营需求。

值得注意的是,该公司控股股东资金面或也不宽松。相关公告显示,今年1月、2月、6月,美邦服饰控股股东上海华服投资有限公司(下称华服投资)通过协议转让方式相继卖出所持有的美邦服饰5025万股、5427万股、5025万股,合计1.5477亿股,占总股本的6.16%。而7月5日晚间公告显示,华服投资计划减持1.26亿股(占总股本5.0%)。如若此次减持完成,那么半年间,华服投资转让、减持股份达2.8亿股,占到公司总股本的11.16%。

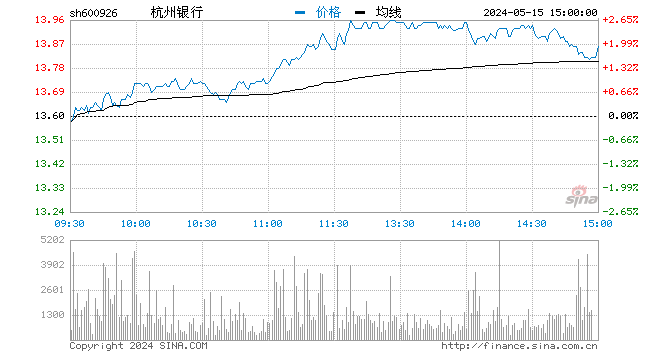

此外,截至2021年7月9日,美邦服饰股价已由6月初的5.07元/股(不复权,下同)高点,降至3.18元/股,降幅达37%。

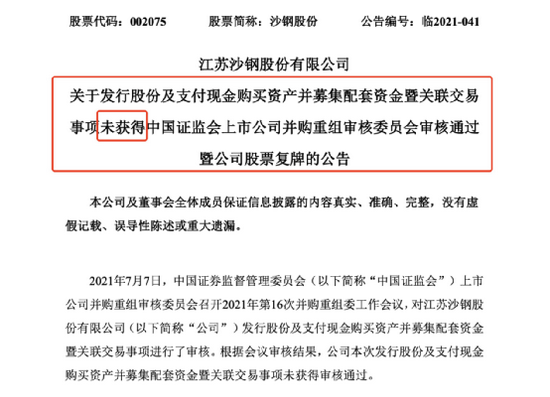

针对本次出售所持银行股份的原因、合理性,交易是否存在获得中国银保监会许可的实质性障碍,交易价款分期支付且超一年的原因及合理性,交易对方是否具备履约能力,交易过渡期间内标的损益归属问题;以及控股股东是否存在偿债风险、所持上市公司股份是否存在平仓冻结等风险,相关期间内股价涨幅偏离大盘及行业的原因、是否存在信息泄露、内幕交易等情形,深交所下发问询函,要求美邦服饰给出说明。

美邦服饰今年以来股价走势(元/股)

数据来源:Wind

4.242亿元出售资产

相关公告显示,本次资产出售,美邦服饰拟以现金交易方式向上海凯泉泵业(集团)有限公司(下称凯泉泵业)出售所持上海华瑞银行股份有限公司(下称华瑞银行)10.10%股份,合计3.03亿股;转让交易价格为1.4元/股,转让价款合计4.242亿元。本次处置资产的商业逻辑,是为了盘活存量资产、优化资本结构、获取一定流动资金,进一步聚焦主业。

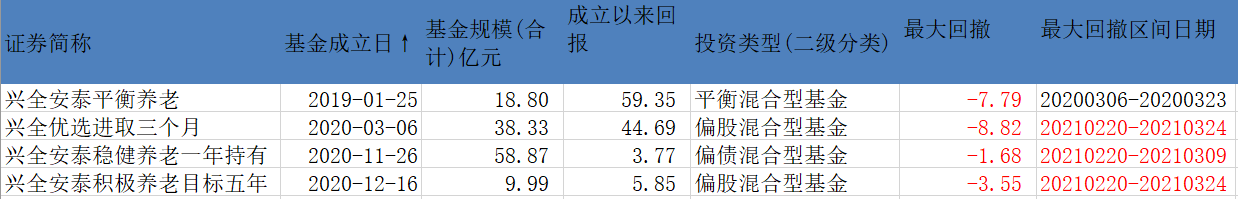

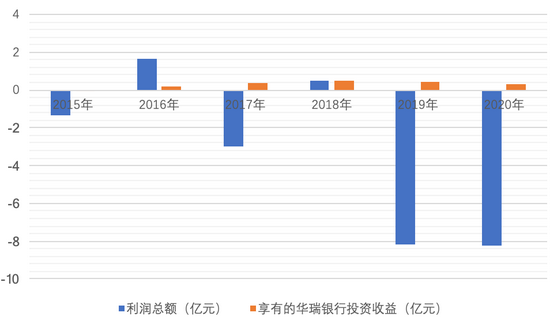

根据公开资料,2014年,美邦服饰出资4.5亿元认缴华瑞银行15%股权,为该银行第二大股东。数据显示,2015年至2018年,美邦服饰营收分别为62.95亿元、65.19亿元、64.72亿元、76.77亿元,呈波动上升趋势;但其利润总额却时正时负,分别为-1.32亿元、1.63亿元、-2.99亿元、0.49亿元。

按照权益法,截至上述各年度末,该公司对华瑞银行享有的投资损益分别为-64.03万元、2128.46万元、3865.49万元、4832.80万元。如若不考虑2015年、2017年利润总额为负值干扰,那么2016年、2018年,该项投资收益就占到了利润总额的13.03%、99.07%。

时至2019年、2020年,美邦服饰营收大幅下滑至54.63亿元、38.19亿元,归母净利润更是出现大幅亏损,分别录得-8.25亿元、-8.59亿元,两年合计亏损16.85亿元。反观公司对华瑞银行享有的投资收益却分别为4022.36万元、3048.51万元。2016年至2020年,五年合计贡献投资收益1.79亿元,从投资角度,显然出售该资产减少了美邦服饰一大投资收益渠道。

值得关注的是,如若此次资产出售完成,美邦服饰尚持有华瑞银行4.9%股份。该公司为何没有选择一次性全部出售?未来,公司是否考虑完全“出清”相关股权资产?针对此问题,《投资时报》研究员电邮沟通提纲至公司相关部门,但截至发稿尚未收到回复。

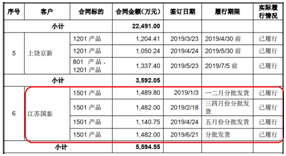

按协议约定,本次交易分四次付款。四次支付金额分别为1.2726亿元、8484万元、8484万元和1.2726亿元,全部转让款支付完毕为2022年7月1日。由于支付时间超过一年,凯泉泵业能否按时足额支付?其履约能力如何?支付安排是否合理,是否符合商业惯例?针对相关问题,深交所表示关注,要求美邦服饰给出说明。

另据补充协议,自交易标的估值基准日2020年12月31日起至交割完成日的过渡期间,华瑞银行产生的收益或亏损均由凯泉泵业所有或承担。这样的过渡期损益安排,是否符合上市公司和中小股东的权益,也存在疑问。

美邦服饰近几年利润总额和享有华瑞银行投资损益情况

数据来源:公司年报

或陷经营困境

事实上,就在本次出售华瑞银行部分股份不久前,即在2021年3月,美邦服饰与控股子公司上海邦购信息科技有限公司,将共同持有的上海模共实业有限公司(下称模共实业)100%股权出售给了上海巴克斯酒业有限公司(下称巴克斯酒业),出售金额为4.48亿元。截至2021年3月23日,美邦服饰已收到巴克斯酒业支付的部分股权转让价款4.032亿元。

《投资时报》研究员查阅年报注意到,出售全资子公司模共实业100%股权所得的交易价款,在扣除以该子公司持有物业为抵押的银行贷款、相关交易税费后,给美邦服饰带来净现金流入或为2.88亿元。

而不到半年时间,两次出售所持资产,或都与美邦服饰陷入经营困境且债务承压有关。数据显示,截至2018年末,该公司流动资产与流动负债分别为44.36亿元、43.31亿元,前者勉强覆盖后者。但时至2019年末,公司流动负债便超出流动资产3.59亿元;截至2020年末、2021年3月末,公司资产负债状况并未好转,流动负债仍超过流动资产约9.92亿元、7.0亿元。

值得注意的是,截至2020年末、2021年3月末,美邦服饰的短期借款为13.46亿元、11.48亿元;但货币资金却只有1.81亿元、2.17亿元,两者之间的差距达十亿元左右。显然,从偿债能力来看,该公司所持有的货币资金远不能覆盖短期债务。

此外,2020年及2021年一季度,该公司经营活动产生的净现金流为2.45亿元、0.58亿元,应付票据及应付账款却有16.40亿元和16.49亿元。若再结合2019年、2020年归母净利润的大幅亏损,美邦服饰的债务压力、经营困境可见一斑。

控股股东频频转让股份

为了确保能够清偿到期债务以及持续经营,美邦服饰在2020年年报中曾列出以下措施:盘活长期资产、与供应商洽谈获取付款折让或调整付款周期、收缩经营资源以及母公司华服投资提供财务支援。

值得注意的是,华服投资自身资金面或也不宽松。据2021年1月5日公告显示,控股股东、实控人华服投资以协议转让方式,向张宇转让所持有的上市公司5025万股,转让价为1.35元/股,转让款共计6783.75万元。1月27日、6月15日,该公司再次公告,华服投资向赖星宇转让5427万股、5025万股无限售流通股,转让价分别为1.06元/股、3.70元/股,转让款为5752.62万元、1.86亿元。

粗略计算,三次转让股份合计占美邦服饰总股份的6.16%,转让价款合计约3.11亿元。而转让原因,均为偿还其在中泰证券部分质押债务、降低股票质押风险。截至6月30日,华服投资持股数量为11.18亿股,占总股本降至44.49%;其中,累计质押4.35亿股,占公司总股本17.32%。

不过,华服投资对现金的渴求并不止步于此。7月5日晚间,美邦服饰披露信息称,自2021年7月28日至2022年1月27日,控股股东计划减持1.26亿股,减持原因是企业资金需要。

半年时间,华服投资三次协议转让股份、一次计划减持,背后的资金需求“缺口”到底有多大?有待解开。

牛市来了?如何快速上车,金牌投顾服务免费送>>