在经历了震荡的结构性市场后,上半年的行情告一段落,私募基金上半年的成绩单也浮出水面。整体来看,私募基金在上半年取得不错表现,股票策略私募产品相对突出,平均收益超8%,77只产品收益翻倍。

展望下半年,多家受访私募认为,市场或延续震荡走势,整体经济的下行风险及带来的市场风险均有限,成长股将是未来慢牛行情的核心和基础,分化行情或成常态。

股票私募平均收益超8%

77只产品翻倍

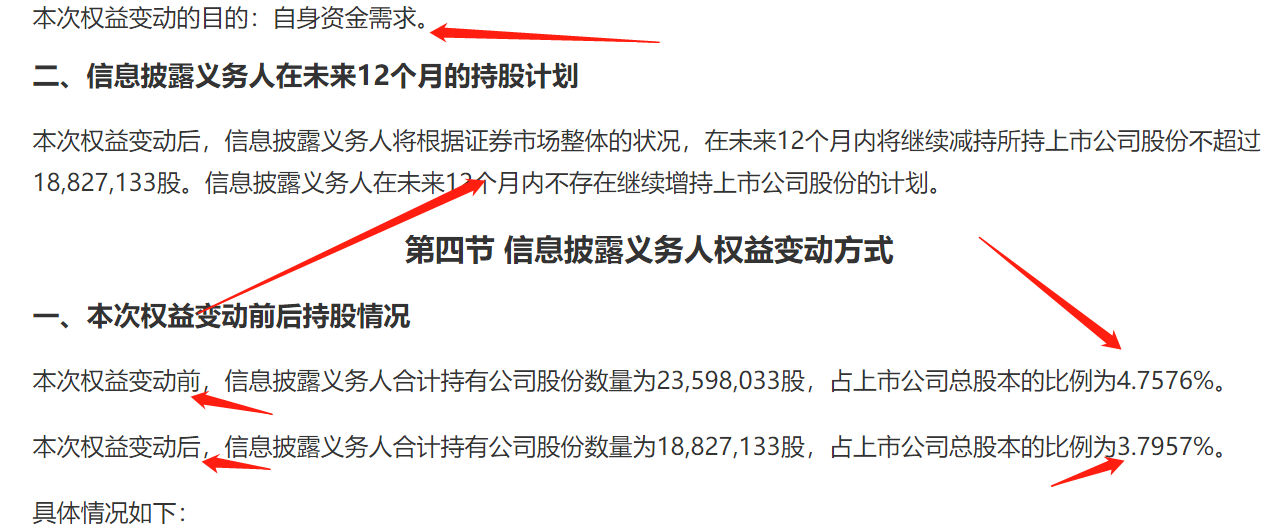

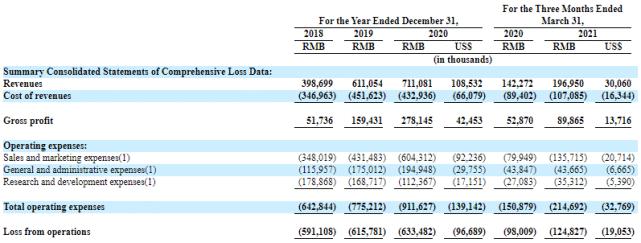

对于上半年行情,大多数私募表示,元旦后市场迎来小阳春,春节后却迅速杀跌,让不少投资人猝不及防。不过,相较于公募基金,私募行业的灵活操作得到了较好体现。私募排排网数据显示,截至6月底,纳入统计的22597只成立满6个月的私募基金,年内整体收益为7.25%,中位数为4.47%,其中,72.52%的私募基金实现正收益。

股票策略表现突出,年内纳入统计的12557只股票私募基金整体收益为8.02%,正收益产品占比为70.60%。有77只股票私募产品收益翻倍,而且年内最高收益亦来自于股票策略,收益高达544.68%。

整体来看,上半年八大策略全部实现正收益。其中,事件驱动策略年内收益最高为8.22%,市场备受关注的相对价值策略(量化对冲策略)私募基金年内整体收益为4.73%,表现垫底。

对于上半年的操作,私募更是各显神通。

拾贝投资创始人胡建平指出,在一些非主流的股票上有所收获,在一些继续超预期的主流股票上有错过,但也避开了一些高估值低预期股票的风险,同时持有一些长期看好的主流公司。

格雷资产总经理张可兴表示,整体仓位并没有大变化,主要的持股行业依旧在科技和消费,科技领域的主要持仓以互联网龙头公司为主,特别是港股持仓占比50%以上,消费股占比30%多,保持了整体九成以上仓位。不过,今年新成立的基金在下跌初期并没有急于建仓,而是等到最近开始逢低缓慢把仓位逐步加高。整个市场包括港股互联网,股票估值和风险释放程度已经达到尾声,可以提高仓位。

汐泰投资创始人朱纪刚称,大概一半标的上涨,其中医药生物、新能源、次高端白酒、部分制造业、TMT标的贡献了较多的收益。

下半年不会出现系统性风险

成长股或持续发力

展望下半年,多家受访私募认为,市场大概率不会出现系统性风险,成长股为主导的行情将继续演绎,在投资上会更加注意估值和性价比。

从宏观角度而言,和谐汇一董事长兼总经理林鹏强调,下半年的宏观不确定性将增加,国内经济复苏的脉冲高点已过,但海外经济仍处于复苏之中,总需求预计不弱。美联储开始释放收缩预期,但在现有的政府债务以及未来的财政计划下,货币收缩的速率和空间或有限。通胀的近忧已经褪去,但对于长期通胀环境的讨论仍然是重要的话题,应该时刻保持警惕。

胡建平认为,未来一段时间,随着美联储政策正常化步伐越来越近,在中国经济不强的现实下,结构性的机会还是主要的市场特征。不过,由于此前中国刺激性货币政策快速退出,财政政策也比较保守,未来反向操作的空间很大,整体经济的下行风险及市场风险也有限。

趣时资产也指出,从宏观和估值维度看,下半年可能没有大的系统性风险。中国虽然已经度过了本轮经济复苏最快的时间点,但由于全球经济仍处于复苏阶段,国内出口将受益,而且在政策“不急转弯”的背景下,国内经济有望维持平稳状态。与此同时,通胀的高点可能已经出现,流动性压力有所降低,有利于投资者稳定预期。

多家私募提示,在下半年的投资过程中,还应当注意企业估值的合理性。淡水泉表示,当前市场担忧的核心矛盾仍然是国内外流动性转向、疫情等不确定因素。将维持对市场底层运行逻辑没有发生重大改变的判断,即相对宽裕的流动性背景下,成长性和确定性强的资产获得溢价。同时需要关注的是,随着波动加大,市场对下行风险将更加关注。因此,再优秀的企业,也应该具备合理的估值和预期。

大江洪流董事长姜昧军分析,美联储的货币政策短期之内不会出现大幅转向,全球经济进入非均衡的复苏状态,以大宗商品、海运、石油为代表的顺周期资产价格仍将得到宽松流动性的有力支持,国内的上游顺周期企业将持续受益。然而,由于全球经济体的不同步复苏,核心经济体之间,特别是中美之间的货币政策出现了明显分化,国内货币政策从宽松转为中性,受此影响,未来不合理高估值的股票将面临持续的回调压力。对于投资者而言,今年下半年到明年,投资上应该更加强调估值和性价比,关注估值合理情况下的投资机会。

源乐晟资产总经理曾晓洁认为,下半年市场波动大概率不会像上半年那么大,但结构化行情依然是常态。对于上半年景气度一般的公司,下半年如果有拐点出现,需要重点关注。他表示,希望找到高景气或处于景气拐点的行业,“我们不会因为某些资产静态估值便宜就去投资,如某些过去在美股大幅回调的教育类资产,即使很便宜,但看不清中长期的未来,目前也不会参与。”

朱纪刚认为,经济稳健增长、流动性平稳,长期信心已建立,所以目前A股市场不存在大的系统性风险,投资仍有可为。但不会是全面牛市,而是结构性慢牛,成长股是未来慢牛行情的核心和基础,分化行情呈常态。

趣时资产认为,下半年市场可能延续震荡走势,机会可能更多来自优质企业的业绩超预期。结构上,部分板块不排除有一定调整压力,但大方向上仍然值得看好,调整仍是布局机会。从中观的维度,A股市场亮点依然颇多,下半年,上市公司业绩增长趋势虽然整体有所趋缓,但上市公司的盈利能力还在提升,要积极把握优质企业业绩成长带来的投资机会。从中长期角度,仍然看好股市表现。

降准背景下

投资者需要转换思维

值得注意的是,下半年伊时,7月9日央行宣布,于7月15日下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率为8.9%,释放长期资金约1万亿元。

对此,重阳投资认为,投资者需要转换思维,将关注的焦点从通胀转向经济增长。下半年国内实体经济面临两方面负面因素:一是外需下行风险,当前国内经济对外需变化的敏感度更高;二是原材料成本上升对企业利润的侵蚀。今年以来,受到海外供应链扰动和国内碳中和等因素影响,大宗商品成本快速上涨,而此轮大宗商品价格上涨并非中国需求推动,不宜收紧国内货币政策进行应对。国务院常务会议提出通过降低融资成本对冲原材料价格上涨对企业的影响,体现了宏观政策的灵活性和精准性。中国在去年5月率先引领全球货币政策正常化后,此次又成为第一个将宏观调控焦点从通胀转向经济增长的主要经济体,再次体现了国内宏观政策的前瞻性。结合美国长债利率自4月以来已经开始回落,特别是在6月美联储议息会议修正加息前瞻指引后不升反降,可以认为这是市场层面的强烈信号。

星石投资指出,虽然本次是全面降准,但稳健的货币政策取向没有变。从资金释放目的来看,本次降准是为了“引导金融机构积极运用降准资金加大对小微企业的支持力度”和“通过金融机构传导可促进降低社会综合融资成本”,这与国常会上的观点一致,也延续了央行货币政策例会上“引导金融机构加大对科技创新、小微企业和绿色发展等领域的支持”的态度。

下半年每月MLF都有较大的到期量,相比之下本次的资金释放并不大,流动性是否较宽还要观察后续MLF续作的情况。从释放资金的使用方向上来看,一部分资金可能与2018年4月和10月类似被用来置换到期MLF。如果央行7月没有续作MLF,那么本次降准释放的资金将远不足1万亿元。

星石投资强调,此次降准并非“大水漫灌”,降准进一步明确了央行不会因为PPI高位徘徊而收紧货币政策,流动性维持合理充裕。同时,降准将降低金融机构资金成本每年约130亿元,通过金融机构传导可以降低社会综合融资成本,助力经济更好修复。

牛市来了?如何快速上车,金牌投顾服务免费送>>