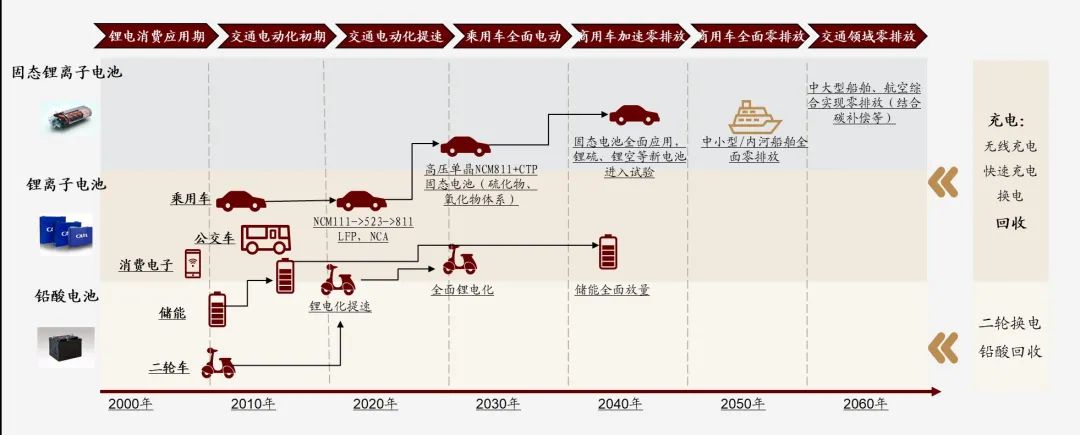

前言:世界范围内电力领域碳排放占比42%、交通运输占比25%,碳中和下电力清洁化、交通电气化是大趋势,电动化不仅仅是电池取代发动机,更是未来汽车智能化的载体,可比拟智能手机对传统手机的替代,成为汽车行业百年未有之大变局;光伏风电作为新能源主力具有间歇性与波动性,进一步催化储能电池新蓝海市场。

电池产业未来空间巨大

电池是指能将化学能转化成电能的装置,其中锂电池能量密度更高,体积小巧轻便,成本低,更高效、环保,伴随电池技术进步及成本下降,电池应用领域与前景不断升级。预计2025年全球锂电池需求将提升至1758GWh,2020-2025年复合增速有望达 51.8%。(数据来源:BNEF,中金证券)中国电池产业链具备全球竞争力,有望受益全球新能源车加速渗透及储能新蓝海市场

从新能源车成本端看动力电池占比超40%,电池也是提升新能源汽车性价比、续航里程、安全性能、充电性能等的关键,也是提升消费者使用体验和购买意愿的关键;

从储能系统成本构成来看电池约占60%,未来有较大降本空间,伴随光伏风电等新能源占比不断提升,储能电池装机量有望快速提高。

BNEF,中金证券

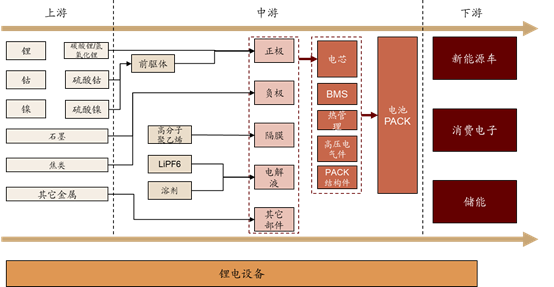

电池产业链环节包括上游金属原材料、中游锂电池及四大材料、下游新能源车/消费电子/储能等应用。

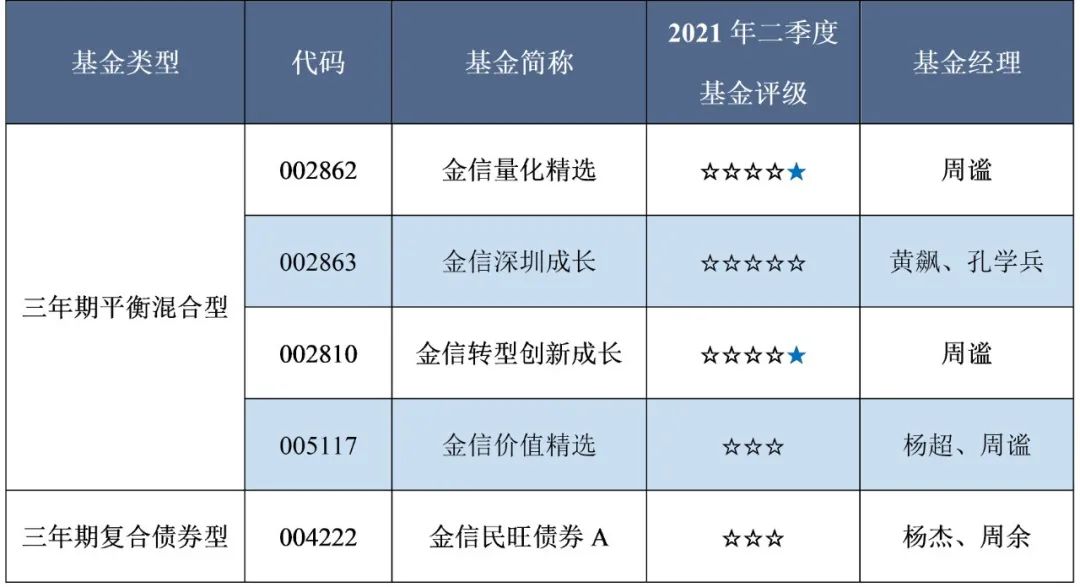

CS电池指数代表性强,走势佳

01

聚焦动力电池+储能电池蓝海市场,纳入科创板优质标的

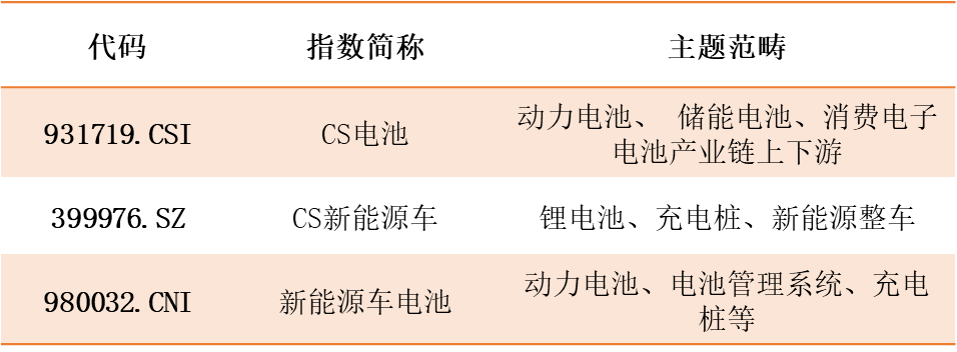

中证电池主题指数(简称CS电池):从沪深市场中选取50家业务涉及动力电池、 储能电池、消费电子电池以及相关产业链上下游的公司作为指数样本,纳入储能逆变器龙头标的。

前十大成分股聚焦电池及核心材料龙头,纳入逆变器及科创板标的:

资料来源:中证指数,数据截至2021/7/7.风险提示:以上仅为对指数成分股的列示,不构成对上述股票及行业的推荐。指数成分股及权重随指数调整而变化。

资料来源:中证指数,数据截至2021/7/7.风险提示:以上仅为对指数成分股的列示,不构成对上述股票及行业的推荐。指数成分股及权重随指数调整而变化。02

相比同类指数,CS电池指数涨幅更大

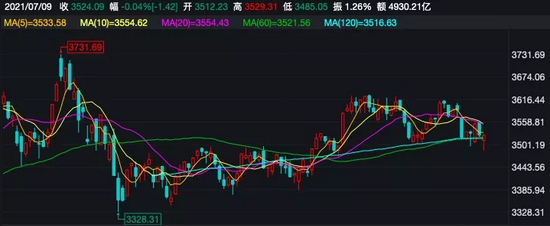

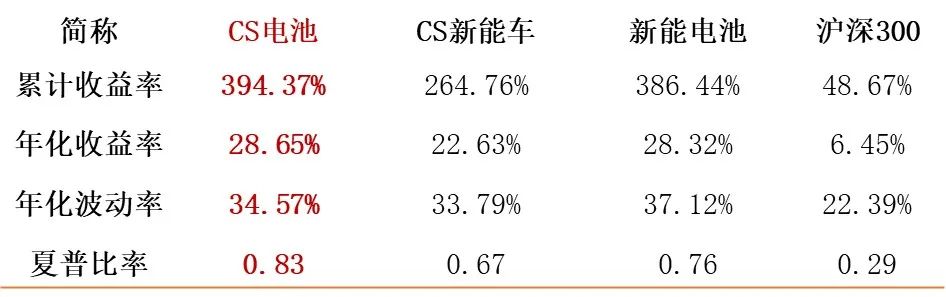

CS电池主题指数自基期以来,截止2021年7月7日累计涨幅394.37%,年化收益率28.65%,高于同期CS新能车、新能电池指数涨幅。

数据来源:wind,截止2021/7/7。风险提示:指数过往业绩仅供参考,并不代表其未来业绩表现,亦不构成基金投资收益的保证或任何投资建议。

03

相比同类指数估值有优势,盈利对估值形成有效支撑

CS电池主题指数估值较高,但与同类主题的新能电池、CS新能车指数对比,估值具备优势。电池产业未来5年复合增速仍在高位,22年预期PE在50倍左右,业绩持续较快增长有望不断消化现阶段的估值水平。

数据来源:wind,截止2021/7/7。风险提示:指数预期估值仅供参考,不构成基金投资收益的保证或任何投资建议。

跟踪CS电池指数的ETF产品即将面市,有望成为参与电池产业链投资机会的优质工具。