本报(chinatimes.net.cn)记者喻莎胡金华上海报道

2018年7月份,南方基金、华夏基金、易方达基金、汇添富基金、嘉实基金、招商基金发行了首批首批瞄准独角兽企业的战略配售基金,不少投资者冲着能够间接参与CDR、独角兽企业投资而来,彼时6只3年封闭运作战略配售基金募集总规模约1051亿,每只均超过100亿,可谓是风光无两。

三年时间过去,封闭运作期届满,按照基金合同规定,上述基金接受场内场外份额赎回但不接受申购(含定投)。与此同时,上述基金公司均对旗下基金发布了封闭运作期届满及转型相关安排公告,转型过渡期截止日期为8月2日。

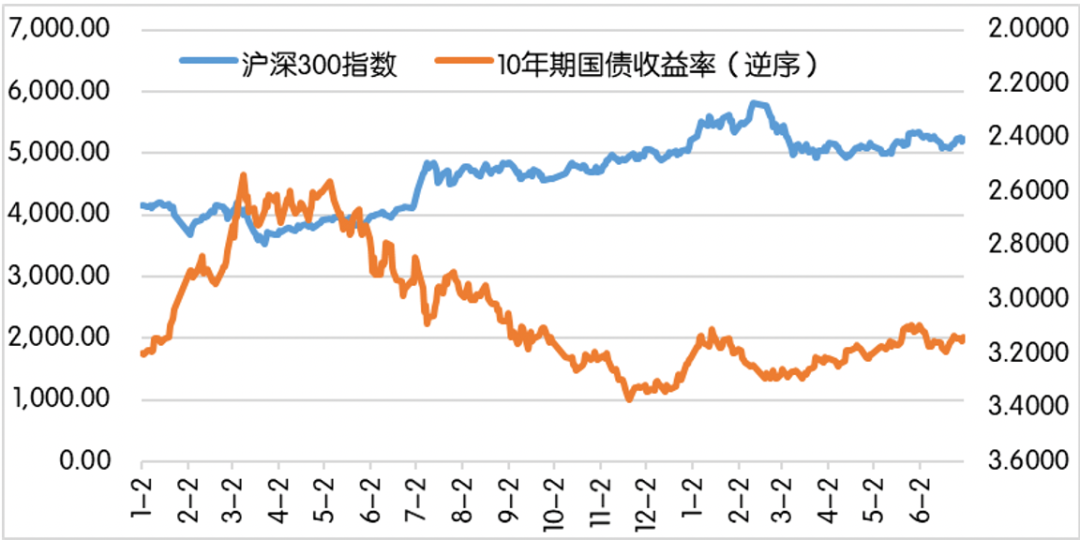

还有不到一个月的时间,这6只基金正在面临份额被大额赎回的风险。6只基金中,3年收益率最高的汇添富3年战略配售也只有为23.43%,收益率最低的华夏3年战略配售仅为10.52%,远低于同期的沪深300。琢磨金融研究院院长姚杨在接受《华夏时报》记者采访时表示,6只战略配售基金虽总体获得正收益,但显著跑输主流指数,更远不如绩优权益类产品。不仅未能如当初火爆发行时所宣传的那般获得多少“战略配售”的特殊优势,也没有能够发挥出封闭式基金相对于开放式基金流动性更为可控的比较优势。

1200亿资金迎转型过渡期

3年前,国内首批瞄准独角兽企业战略配售的基金产品正式发行。所谓“战略配售”是“向战略投资者定向配售”的简称,当时上述基金公司在宣传中还提及,战略配售的标的包括以CDR形式回归的独角兽企业。不少投资者为了能够间接参与CDR、独角兽企业投资积极申购,最终6只基金募集总规模约1051亿,每只均超过100亿。

这6只产品分别是:招商3年封闭运作战略配售、汇添富3年封闭运作战略配售、华夏3年封闭运作战略配售、嘉实3年封闭运作战略配售、易方达3年封闭运作战略配售以及南方3年战略配售。

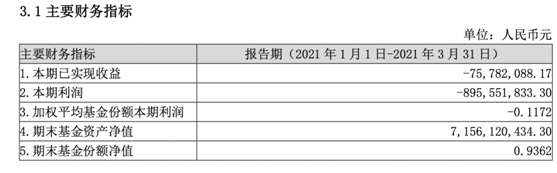

截至今年一季度末,6只战配基金总规模超1200亿,招商战略配售、易方达战略配售、南方战略配售、汇添富战略配售、嘉实战略配售、华夏战略配售的规模分别为290.50亿元、283.99亿元、209.67亿元、178.23亿元、146.49亿元和127.27亿元。

今年7月5日,上述6只3年封闭运作战略配售基金封闭期运作届满。按照基金合同规定,原持有人可以正常赎回或在场内卖出持有的基金份额。记者从参与了这几只基金的投资者处获悉,目前已经可以在持仓页面中提交赎回申请。

上述基金公司也于近日发布了封闭运作期届满及转型相关安排公告,据招商公司公告,本基金封闭运作期届满后将进入转型过渡期,转型过渡期自2021年7月5日(含)起至2021年8月2日(含)止。转型过渡期期间,本基金接受场内场外份额的赎回申请、场外份额的转换转出申请,不接受场内场外份额的申购(含定投)申请,转托管业务及场内份额二级市场交易正常开放。其他5只战略配售基金公告与此公告内容相似。

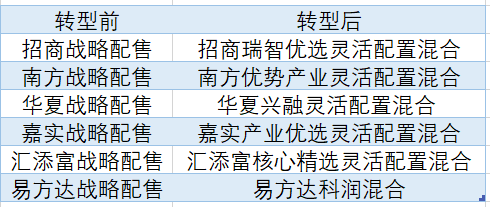

值得注意的是,转型后,基金的运作方式、费率、投资、申购与赎回安排等均发生显著变化,投资者如果打算继续持有的话,那么对于转型后的基金需进一步了解,其中最大的变化肯定是来自于运作方式,特别是权益仓位很可能发生明显改变。转型过渡期届满的次日,上述基金公司旗下的战略配售基金均将完成更名,具体各只战略配售基金转型前后的基金名称如下:

转型后侧重点略有不同

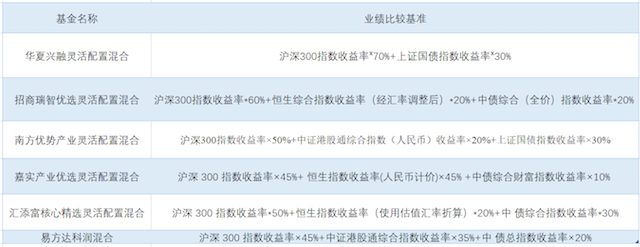

《华夏时报》记者注意到,6只战略配售基金转型前后的业绩比较基准,明显不同。转型前,6只基金中除了嘉实基金业绩比较基准是沪深300指数收益率×60%+中债总全价指数收益率×40%外,其余5只都是沪深300指数收益率*60%+中债总指数收益率*40%;转型后的业绩比较标准如下图,有的加上了恒生综合指数收益率,有的加上了上证国债指数收益率。

此外,每只战略配售基金在更名后的基金招募说明书中对投资策略的描述也略有不同。具体来看,华夏兴融灵活配置投资策略中提及到,基金将采用定性和定量相结合的方式,精选优质个股进行重点投资。

招商瑞智优选灵活表示,将根据宏观经济形势、金融要素运行情况、中国经济发展情况,在权益类资产、固定收益类资产和现金三大类资产类别间进行积极的配置,以价值投资理念为导向,采取“自上而下”的多主题投资和“自下而上”的个股精选方法,灵活运用多种股票投资策略,深度挖掘经济结构转型过程中具有核心竞争力和发展潜力的行业和公司。

南方优势产业灵活配置混合则表示:“立足于分享国家优势产业的长期成长空间。国家优势产业包括但不限于互联网、云计算、大数据、人工智能、创新药、新兴消费等”。

记者注意到,汇添富核心精选灵活投资策略依旧有提到战略配售策略,“本基金将积极关注并深入分析和论证战略配售股票的投资机会,通过综合分 析行业景气度、企业的基本面、估值水平等多方面的因素,结合未来市场走势判 断,精选战略配售股票。战略配售股票锁定期结束后,本基金可对股票的投资价 值做出判断,结合市场环境,在有效识别和防范风险的前提下,选择适当的退出时机。”

业绩表现不及预期

当初,6只战略配售基金在宣传中提及,战略配售的标的包括以CDR形式回归的独角兽企业。按当时的标准,有6家在海外上市的中国独角兽企业具备在国内发行CDR的基本条件,分别是:腾讯控股、阿里、百度、京东、网易和小米。这对于普通投资者而言,可以借道公募基金参与这些优质企业的发展和成长。

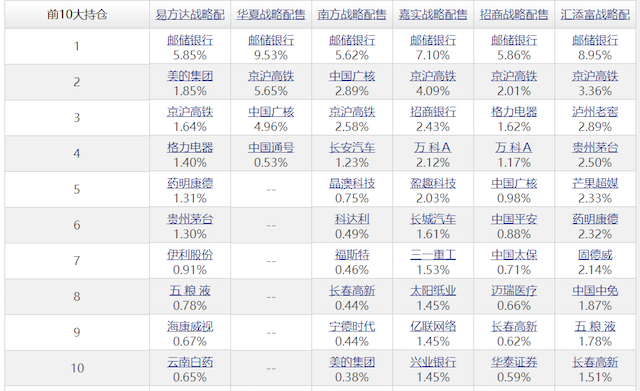

然而这6只基金却并没有等来阿里、京东、百度、网易等中概股独角兽们发行CDR,他们选择了在港股二次上市。无法配售中概股独角兽的CDR,这些战略配售基金只能参与一些传统蓝筹公司的配售,记者梳理发现,6只基金的第一大股票持仓都是邮储银行,且比例都占到了资产净值的5%以上,而银行股是A股的价值洼地。

数据来源:天天基金截至7月8日

数据来源:天天基金截至7月8日除此之外,6只战略配售基金还配置了大量的固定收益资产,截至今年一季度,这些基金的债券仓位都在达到5成以上,可以说是完美错过近两年的牛市行情。

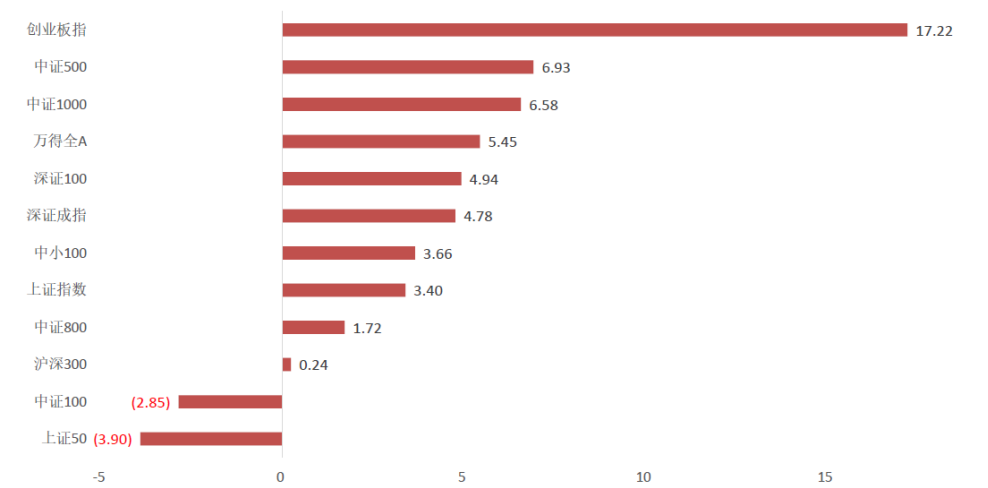

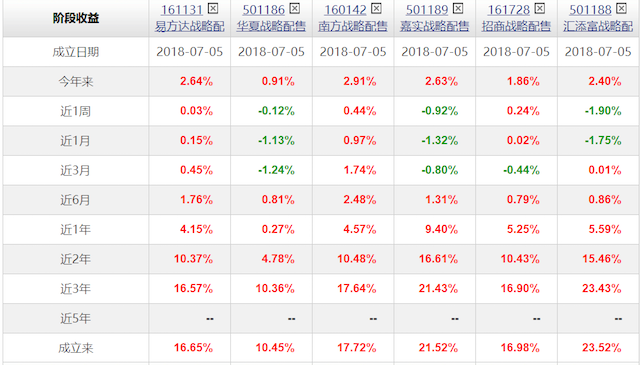

具体到业绩上来看,3年时间下来,这6只基金业绩远不及预期。以收益率最高的汇添富3年战略配售来看,也只有为23.43%,同期的沪深300涨幅则达51.21%,而收益率最低的华夏3年战略配售仅为10.52%。虽然这几只基金的年化收益率好于银行理财产品,但仍被不少投资人诟病,有投资者表示,3年的权益类基金,业绩表现甚至不如买一只“固收+”基金。

数据来源:天天基金截至7月8日

数据来源:天天基金截至7月8日对于这6只基金的业绩表现,琢磨金融研究院院长姚杨在接受《华夏时报》记者采访时表示:“回顾三年封闭期,6只发售火爆的战略配售基金总体运作平稳,收益大致在10%-25%水平。虽总体获得正收益,但显著跑输主流指数,更远不如绩优权益类产品。三年时间,同期上证综指涨幅近30%,沪深300涨幅更是超过50%,收益水平翻倍乃至更高的权益产品比比皆是。”

姚杨认为,相比之下,战略配售基金运作明显偏稳健乃至略显保守,不仅未能如当初火爆发行时所宣传的那般获得多少“战略配售”的特殊优势,也没有能够发挥出封闭式基金相对于开放式基金流动性更为可控的比较优势。

在财经主播罗攀看来,要从两个方面来看这6只基金的业绩表现,首先,战略配售基金它的投资标的是独角兽企业,独角兽企业在行业里面可能处在比较拔尖的位置,但是它毕竟还处于一种发展周期的企业,它自身的风险是客观存在,所有的投资者在投资的时候一定要看到它的风险。

“其次,在我们国家未来科技兴国的这样的一种时代主题下,未来有很多的新兴领域的企业要诞生,那么他们需要有资金的支持,但是这些企业它还没有进入到资本市场,它的募资能力和融资能力相对是薄弱的。而战略配售基金的推出就可以很好的去支持到一些在发展中的企业,而且使有潜力的发展企业做得更好、走得更远。”罗攀向记者表示,“从这个角度来看,3年期战略配售基金的价值是非常大的,它对我们国家未来创新型企业、科技型企业、成长型企业有很好支持作用,从投资者的角度来讲,我们要看到它的价值是在于它未来可能有较好的成长性。”

在6只战略配售基金正式完成转型前,基金持有人将拥有近一个月时间决定是否继续持有还是赎回。姚杨向记者分析称,投资者在选购带有封闭运作期的基金时,还是需要根据自身资金情况进行客观判断,与流动性整体规划相结合。并且需要审慎对待所选择产品,不轻易随大流,尽量避免“人潮式”投资。

责任编辑:徐芸茜 主编:公培佳